本記事はプロモーションを含みます。

アメックス・ゴールドプリファードとグリーンの違いは?

アメックス・ゴールドプリファードとグリーンを比較した上で申し込むカードを決めたい。

アメックス・ゴールドプリファードは、アメックス・グリーンと比較して年会費が高い分、旅行やダイニングなど付帯する特典の充実だけではなく、購入アイテムの補償や旅行に対する保険が手厚い点が魅力です。

この記事では、アメックス・ゴールドプリファードとグリーンを徹底比較し、両カードの共通項目・違いを解説しています。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

アメックス・ゴールドプリファードとグリーンの基本情報

アメックスゴールドとグリーンの共通項目4つ

アメックスゴールドとグリーンの違い9つ

アメックス・ゴールドプリファードがおすすめな人の特徴4つ

アメックス・グリーンがおすすめな人の特徴4つ

アメックスカードランクの切り替えは可能

アメックスゴールドとグリーン選び方のポイント6つ

アメックスゴールドプリファードとグリーンの基本情報

アメックス・ゴールドプリファードとアメックス・グリーンは、どちらもアメリカン・エキスプレスが発行するプロパーカードで、ステータス性の高さと充実した特典が魅力です。

基本的なカード機能やサポート体制については両カードとも一定以上の水準を維持していますが、年会費や付帯サービスの内容には明確な違いがあります。

| カード種類 | アメックス・グリーン | |

|---|---|---|

| 券面 |  |  |

| カード年会費(税込) | 13,200円 | 39,600円 |

| 家族カード年会費(税込) | 6,600円/枚 (内訳:月会費550円×12ヶ月) | 2枚まで無料 3枚目以降19,800円 |

| カード素材 | プラスチック | 金属製メタル |

| メンバーシップ・リワード・プラス | 3,300円/年 | 無料 |

| ポイント還元率 | 通常:1%、 対象加盟店:3%(上限年50万円) | 通常:1%、 対象加盟店:3%(上限年50万円) |

| スマートフォン・プロテクション | 3万円/年 | 5万円/年 |

| ゴールド・ダイニング | × | ◯ |

| カード継続特典 | × | 1泊無料宿泊 (年間200万円以上のカード利用で付与) |

| ホテル会員プログラムステータス | × | プリンスホテルゴールド |

| ダイニング特典 | 一部アメックスグリーンオファーズ | ・スターバックス入金20%キャッシュバック ・ホテルダイニング特典 ・ポケットコンシェルジュ20% ・ゴールド・ワインクラブ |

| トラベル特典 | 一部アメックスグリーンオファーズ | ・ザ・ホテル・コレクション ・手荷物無料宅配 ・京都観光ラウンジ ・エアポート送迎 ・空港クローク |

| 海外旅行先の日本語サポート | グローバル・ホットライン | オーバーシーズ・アシスト |

| プライオリティパス | 付帯 (ラウンジ利用料:有料) | 付帯 (ラウンジ利用料:年2回まで無料) |

| 海外旅行保険(死亡・後遺障害) | 最高5,000万円 | 最高1億円 |

| 傷害・疾病治療(海外旅行保険) | 最高100万円 | 最高300万円 |

| 救援者費用(海外旅行保険) | 最高200万円 | 最高400万円 |

| 賠償費用(海外旅行保険) | 最高3,000万円 | 最高4,000万円 |

| 携行品損害(海外旅行保険) | 最高30万円 | 最高50万円 |

| 航空便遅延補償 | × | ◯ |

| 入会キャンペーン |

他社のカードより優れている点

アメックス・ゴールドプリファードとグリーンは、一般的なクレジットカードと比較して、充実したサポート体制が優れています。

具体的には、以下2つです。

- カード紛失・盗難時の緊急再発行が迅速

- 独自のプロテクションサービス

この2つは知らないと損。アメックスカードをもつなら知っておくべき内容です!

アメックスカードは、カードの紛失・盗難があれば、海外にいても即日再発行対応をしてくれるため、万が一海外旅行中に紛失してしまっても、いつ再発行してもらえるのかヤキモキしません。

加えて、スマートフォン・プロテクションやショッピング・プロテクションといった日常生活での安心をサポートする補償制度も充実しており、他社の年会費無料カードでは得られない価値を提供しています。

アメックスブランドならではの高い信頼性と、きめ細やかなカスタマーサポートは、両カードに共通する魅力です。

アメックス・グリーンであっても他社のゴールドカード並み、あるいはそれ以上のサービス水準が保たれているため、どちらを選んでもアメックスらしい上質な体験を味わうことができます。

アメックスゴールドプリファードとグリーンの共通項目4つ

アメックス・ゴールドプリファードとアメックス・グリーンは、年会費や特典内容に違いがあるものの、アメックスのプロパーカードとして共通する項目が主に4つあります。

- ポイント還元率の基本は1%

- 空港ラウンジ利用(国内主要空港)

- 海外旅行保険の付帯

- アメックスならではの5つのプロテクション

どちらのカードを選んでも享受できる基本的なサービスを把握することで、自分に合った選択がしやすくなるでしょう。

ここでは、両カードに共通する主要な項目を紹介していきます。

①基本ポイント還元率は両方とも1%

アメックス・ゴールドプリファードとグリーンは、どちらも基本のポイント還元率が1%に設定されています。

カード利用100円につき1ポイントが貯まるしくみで、ANAのマイルに移行する際は1ポイント=1マイルに交換できることから、ポイントの価値が高いことがわかります。

ただし、「メンバーシップ・リワード・プラス」に加入することで、対象となる特定加盟店では還元率が3%にアップするサービスがあるものの、アメックス・ゴールドプリファードのみが自動かつ無料で入会できるしくみになっています。

年会費に差があっても、基本的なポイント還元の仕組みは同じという点は、どちらを選んでも損をしないポイントです。

アメックス・グリーンの場合、「メンバーシップ・リワード・プラス」(ボーナスポイントプログラム)に加入するには3,300円の年会費が発生します。

②国内主要空港ラウンジが無料で利用可能

アメックス・ゴールドプリファードとグリーンの両カードとも、国内主要空港とダニエル・K・イノウエ国際空港が無料で利用できる点が共通しています。

ただし、基本カード会員と同伴者が無料になるのはアメックス・ゴールドプリファードです。

一方、アメックスグリーンカードでは基本カード会員のみ無料で同伴者は有料ですが、同伴の家族が家族カードを所有している場合は無料で入場できます。

2025年3月から、アメックス・グリーンのみ同伴者が有料になりました。

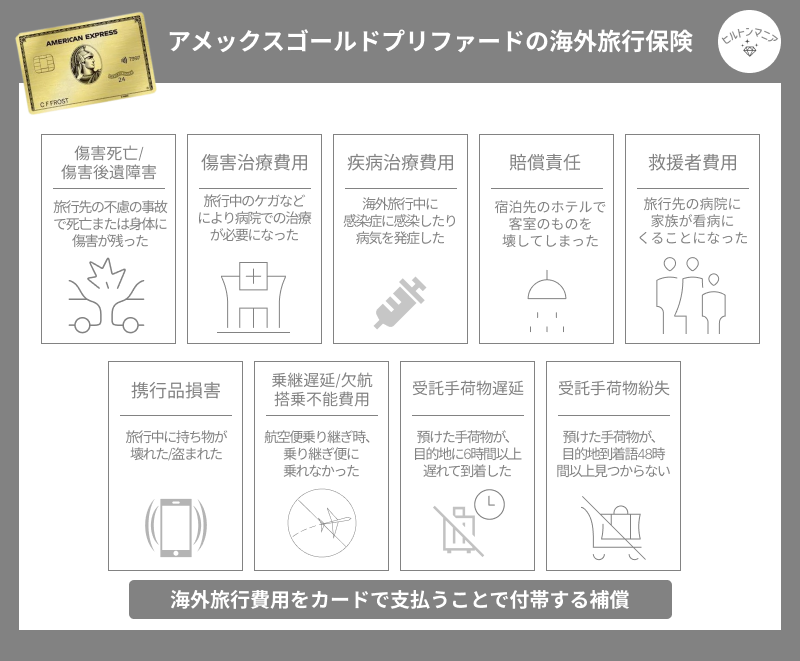

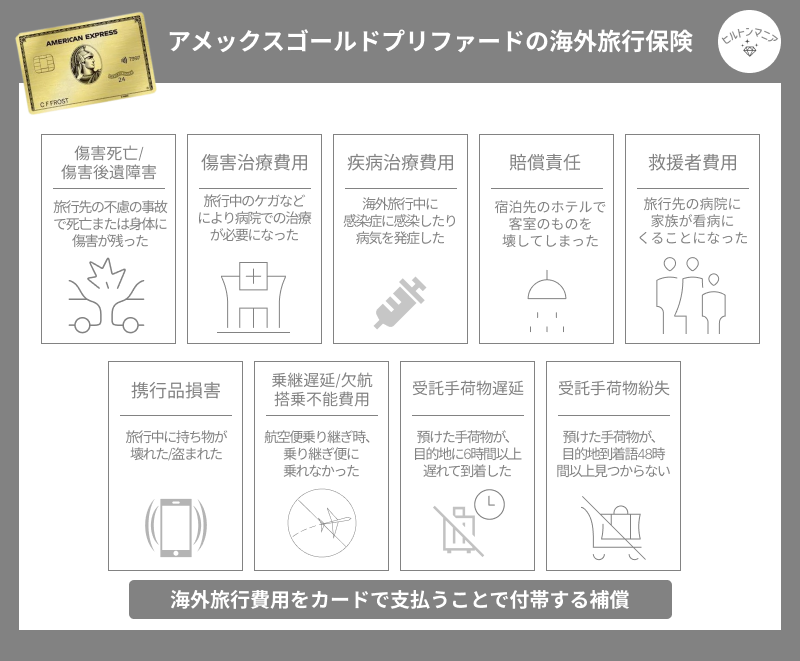

③国内・海外旅行傷害保険が利用付帯

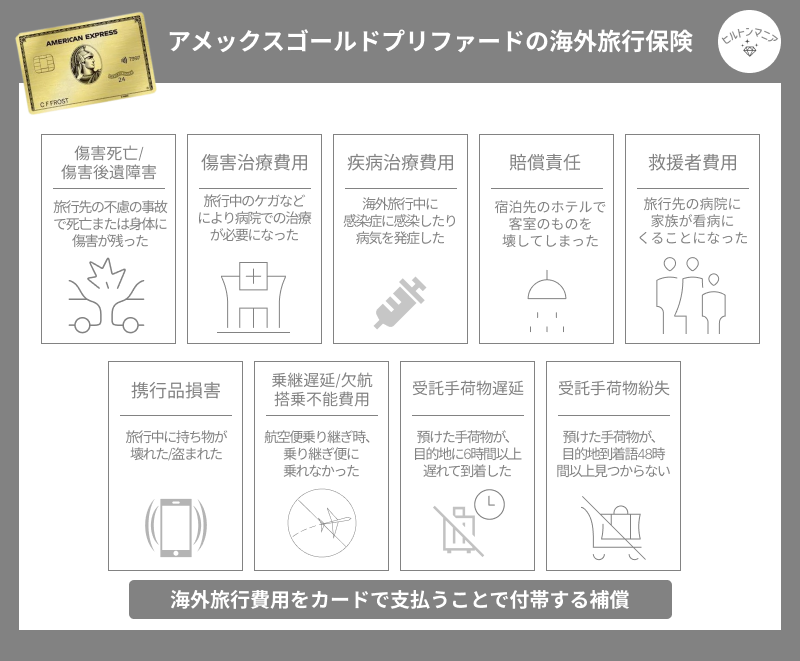

アメックス・ゴールドプリファードとグリーンのどちらにも、国内・海外旅行傷害保険が付帯されています。

旅行代金をカードで支払うことで自動的に補償が適用されるため、安心して海外へ出かけられます。

補償内容には傷害死亡・後遺障害のほか、傷害治療費用や疾病治療費用、賠償責任、携行品損害、救援者費用など幅広い項目がカバーされており、旅先での突然のトラブルにも対応可能です。

ゴールドプリファードの方が補償額は高額ですが、グリーンでも基本的な補償はしっかり用意されているため、海外旅行の頻度や内容に応じて選ぶと良いでしょう。

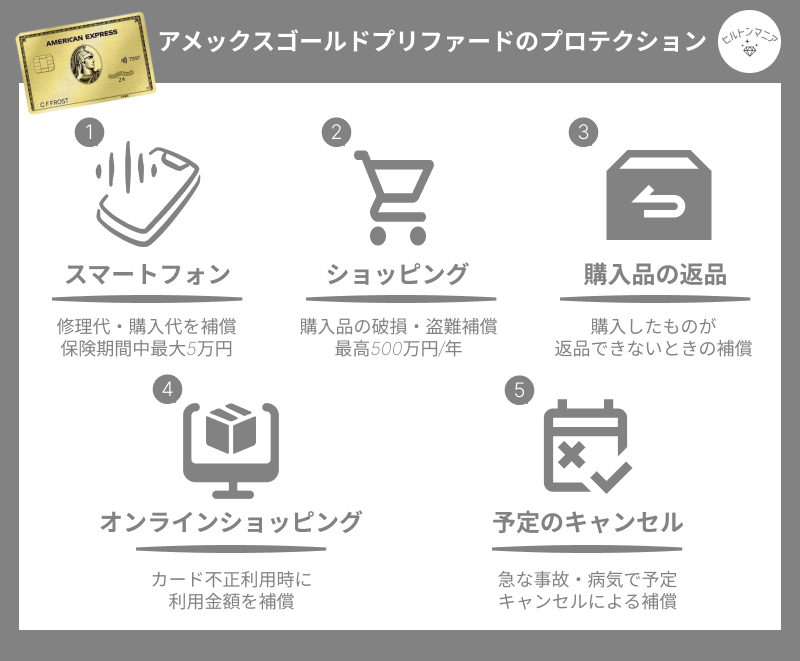

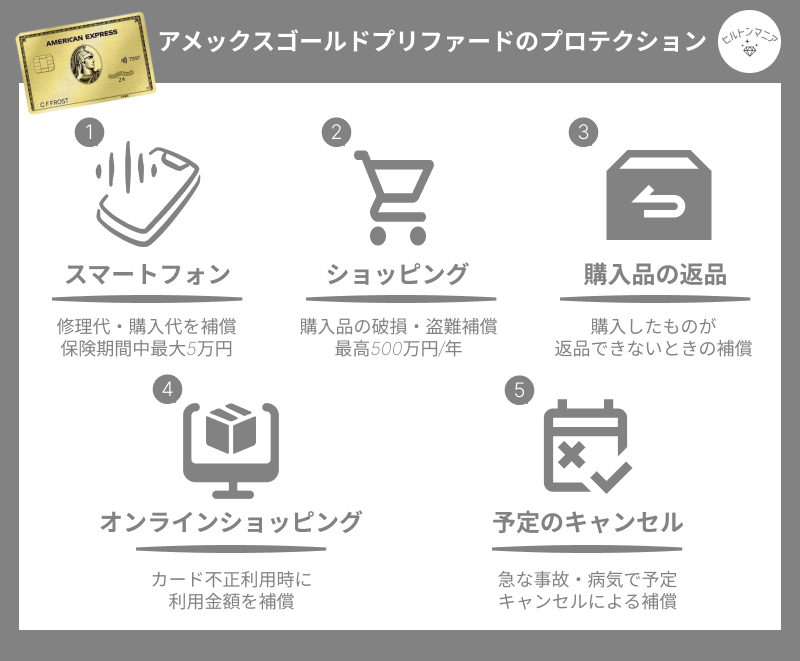

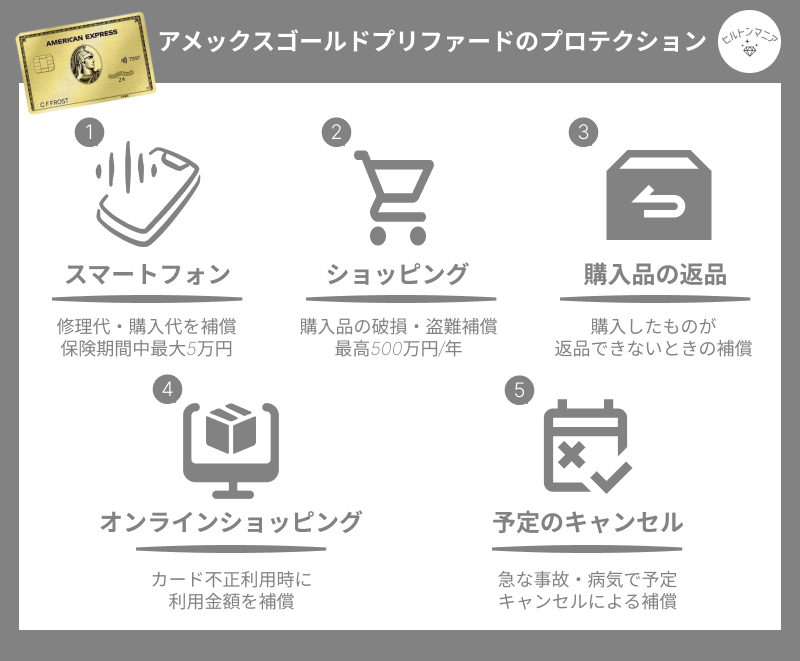

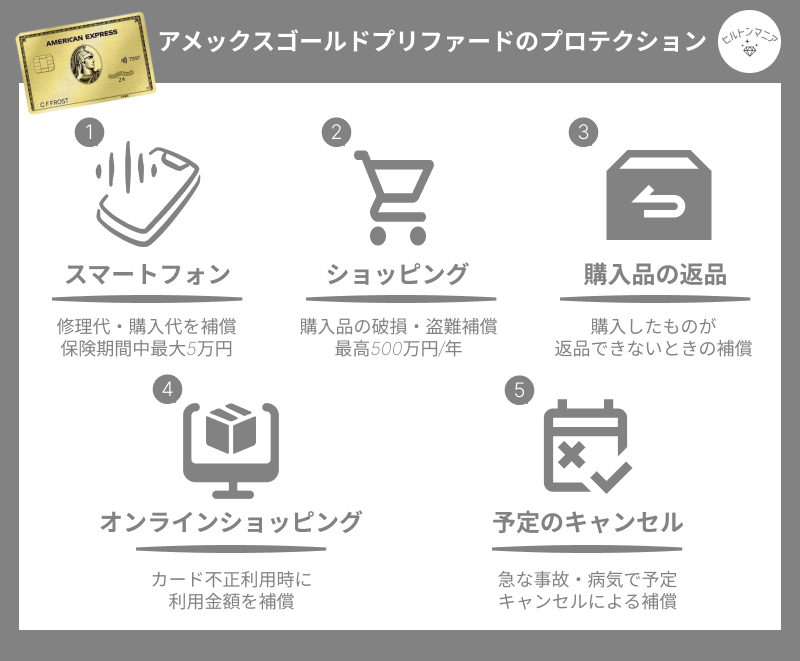

④アメックスならではの5つのプロテクション

アメックス・ゴールドプリファードとグリーンのどちらにも、以下5つのプロテクションが付帯しています。

ショッピング・プロテクションで高額なお買い物も安心

たとえば、カードで購入した商品が破損や盗難に遭った際に補償してくれるショッピング・プロテクションは重宝されるサービスのひとつです。

購入日から一定期間内であれば、国内外問わず幅広い商品が補償対象となるため、高額な買い物をする際にも安心感があります。

年間500万円まで補償されることから、「ショッピング・プロテクション」付帯のアメックスカードをメインカードとして活用する人が多いのも頷けます。

また、ノートパソコン、タブレットなど携帯電子機器、コンタクトレンズは、ダイナースプレミアム・ラグジュアリーカードなどの他社ハイクラスクレジットカードですら対象外ですが、アメックスの「ショッピング・プロテクション」では対象外アイテムが少ない点も評価が高い理由です。

スマートフォン・プロテクションで端末を守れる

スマートフォンの画面割れや水濡れなどの故障時に、修理費用の一部を補償してくれる「スマートフォン・プロテクション」も、付帯されています。

ただし、グリーンは年間最大3万円、ゴールドプリファードは年間最大5万円までが補償上限とされています。

キャリアの補償サービスに加入していなくても、カードを持っているだけで一定の安心が得られるのは大きなメリットです。

アメックスゴールドプリファードとグリーンの違い9つ

アメックス・ゴールドプリファードとグリーンには、年会費や特典内容など9つの相違点があります。

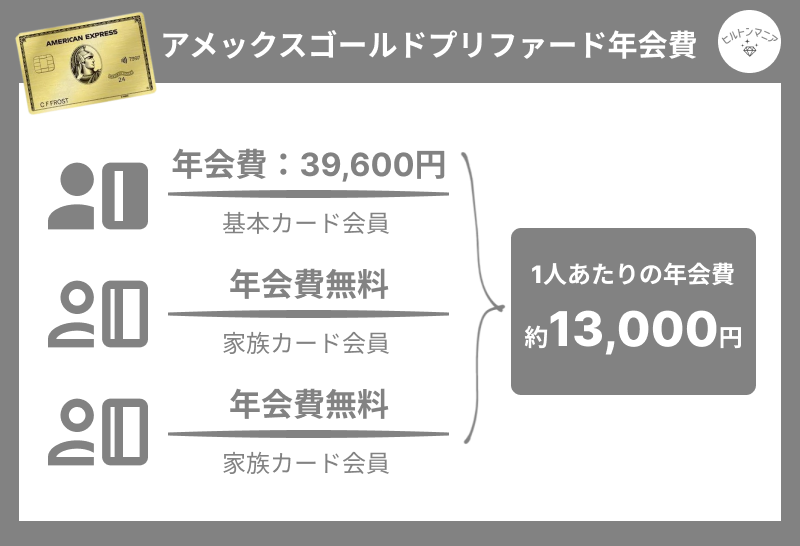

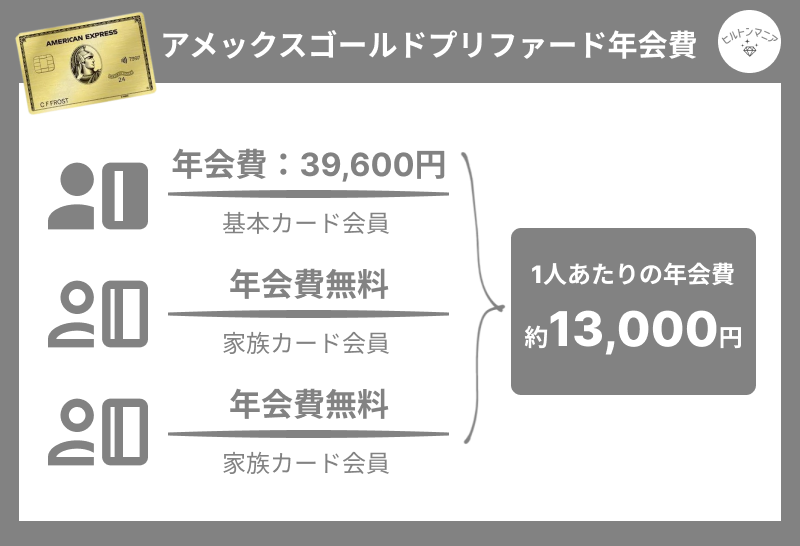

①年会費

基本カード|年会費

アメックス・ゴールドプリファードの年会費は39,600円(税込)です。

一方、アメックス・グリーンは月会費制を採用しており、月額1,100円で年間13,200円(税込)となります。

両カードの差は26,400円と大きく見えますが、この差額はカードに付帯する特典の充実度に反映されています。

| カード種類 | アメックス・グリーン | アメックス・ゴールドプリファード |

|---|---|---|

| 券面 |  |  |

| カード年会費(税込) | 13,200円 | 39,600円 |

| 家族カード年会費(税込) | 6,600円(月会費550円×12ヶ月) | 2枚目まで無料 3枚目以降19,800円 |

家族カード|年会費

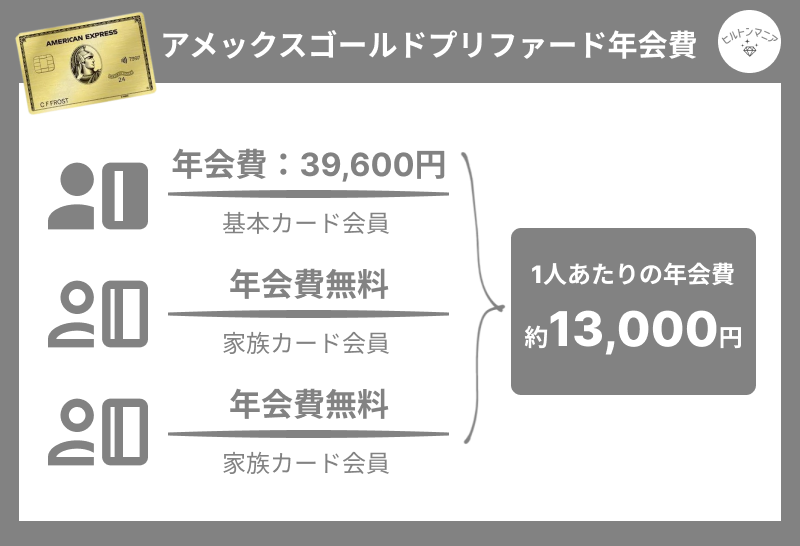

家族カードの年会費にも違いがあり、アメックス・ゴールドプリファードは2枚まで無料で発行できます。

一方、グリーンは1枚目から月額550円(年間6,600円)が必要になります。夫婦やパートナーで使う場合、家族カードの発行コストも含めて比較すると、実質的な年会費差は縮まります。

また、アメックス・ゴールドプリファードで家族カードを2枚発行した場合、1人あたりの実質負担額が約13,000円に分散されます。

アメックス・ゴールドプリファードのプライオリティ・パス特典は、家族カードにも適用されるため家族カード会員も年間2回までプライオリティ・パスのラウンジを利用できることを考慮すると発行するメリットは大いにあるでしょう。

年会費だけを見るとグリーンの方が手頃ですが、付帯特典を活用できるかどうかで、実際のコストパフォーマンスは大きく変わってきます。

②カード素材

カードの見た目と素材感は、両カードの印象を大きく分ける要素です。

アメックス・ゴールドプリファードは、金属製のメタルカードを採用しており、手に取った時のズシリとした重量感と高級感が特長です。

光沢のある黄金色の券面は、ステータス性を重視する方に支持されています。

対照的にグリーンは、環境保護団体「Parley for the Oceans」と協力して製造されており、再生プラスチックで作られてることからサステナビリティを意識した設計です。

軽くて柔らかい印象があり、エコ意識の高い方にも好まれる仕様です。

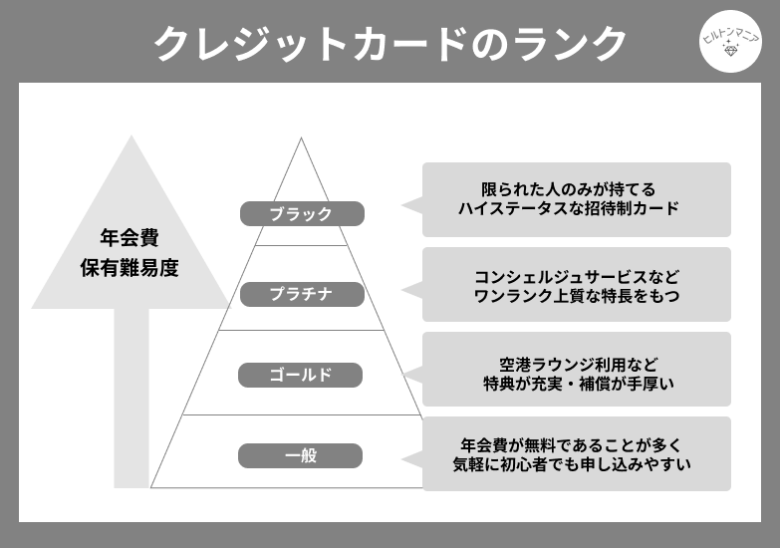

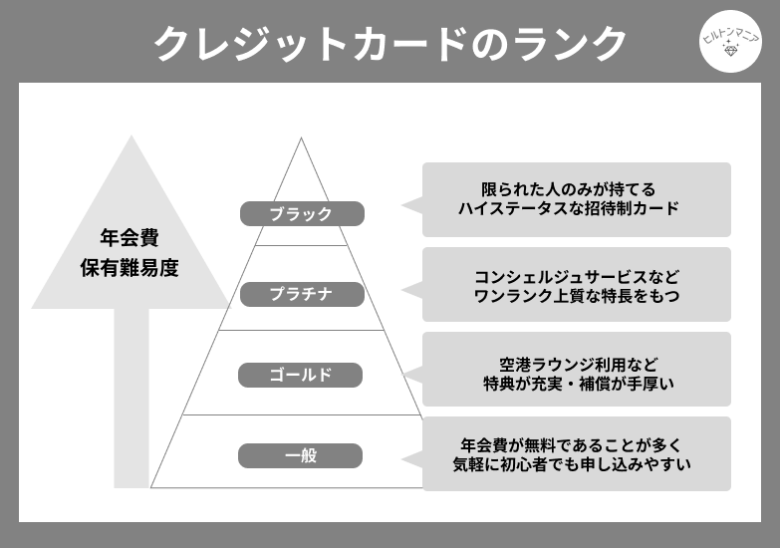

③ステータス性

クレジットカードのステータス性は、見た目の印象と社会的評価の両面から考えられており、国際ブランドの中でも、アメックスカードはブランド力があり「ステータスカード」と認識されています。

アメックス・ゴールドプリファードは、金属製メタルカードの豪華な見た目と、充実した付帯特典により、持つ人のステータスを象徴するカードです。

グリーンはアメックスのエントリーモデルとして位置づけられていますが、他社の一般カードと比べれば十分なブランド力を持っています。

ただし、アメックス・ゴールドプリファードと並べると、やや控えめな印象は否めません。

ステータス性を重視するビジネスシーンや、職業や収入に一定のステータスを示せるカードを選ぶなら、アメックス・ゴールドプリファードに軍配があがります。

④グルメ・ダイニング特典

グルメ・ダイニング特典は、圧倒的にアメックス・ゴールドプリファードが優れています。

| アメックス・グリーン | アメックス・ゴールドプリファード | |

|---|---|---|

| 券面 |  |  |

| ゴールド・ダイニング by 招待日和 | × | ○ |

| スターバックス特典 | × | ○ |

| ゴールド・ワインクラブ | × | ○ |

| 2 for 1 ダイニング by 招待日和 グリーン・オファーズ | ○ | × |

アメックス・ゴールドプリファードのダイニング特典の目玉となるのが「ゴールド・ダイニング by 招待日和」です。

国内外約250店舗の高級レストランで、2名以上のコース料理を予約すると1名分が無料になる特典で、ミシュラン星付きレストランも対象に含まれており、特別な日の食事を豪華に演出できます。

15,000円~30,000円/人のコース料理も1名無料になる素晴らしい特典で、わたしもこの特典の虜です!

また、スターバックス20%キャッシュバック特典はアメックスプロパーの中でも、アメックス・ゴールドプリファードのみの限定特典で、アメックス・プラチナなどの上位カードにも付帯していない貴重な恩恵が受けられます。

さらに「ポケットコンシェルジュ」では、厳選されたレストラン予約時に利用額の20%キャッシュバック(年間最大1万円)が受けられるため、日常的に外食を楽しむ方にもメリットがあります。

アメックス・グリーンにも「2 for 1 ダイニング by 招待日和 グリーン・オファーズ」が付帯していますが、対象店舗は約100店とゴールドプリファードより限定的です。

高級グルメを頻繁に楽しみたい方には、アメックス・ゴールドプリファードの充実したダイニング特典が大きな魅力となるでしょう。

⑤ホテル・旅行特典

ホテル関連の特典は、両カードの差が顕著に表れる項目です。

アメックス・ゴールドプリファードには「ザ・ホテル・コレクション」特典があり、国内対象の高級ホテルで2泊以上利用すると15,000円分のクーポンが提供されます。

さらに年間200万円以上の利用で「フリー・ステイ・ギフト」として、対象ホテルの1泊2名分の無料宿泊券がもらえる継続特典も魅力的です。

| アメックス・グリーン | アメックス・ゴールドプリファード | |

|---|---|---|

| 券面 |  |  |

| ザ・ホテル・コレクション | × | ○(15,000円分クーポン) |

| フリー・ステイ・ギフト | × | ○(高級ホテル1泊無料) |

| トラベルオンライントラベルクレジット | × | ○(カード更新時に10,000円分付与) |

| ホテルプログラム会員ステータス | × | プリンスホテルズ&リゾーツのゴールド会員 |

加えて、カード更新時には1万円分のアメックストラベルオンラインのトラベルクレジットが付与され、プリンスホテルズ&リゾーツのゴールド会員資格も無条件で得られます。

これらの特典を活用すれば、アメックス・ゴールドプリファードの年会費を大きく上回る価値を実感できます。

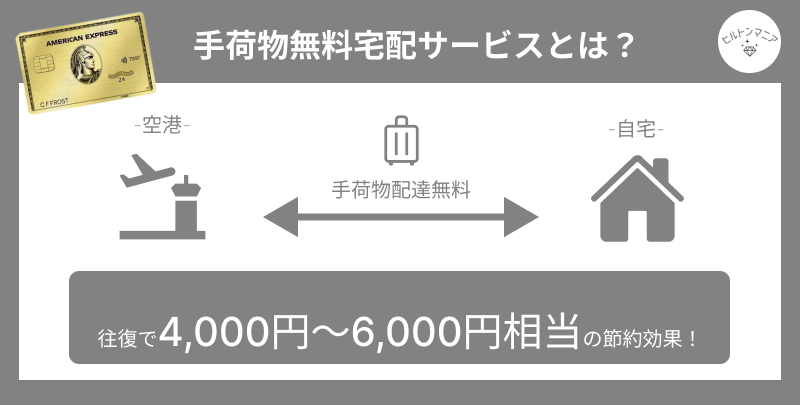

⑥空港でのサービス

国内主要空港・ダニエル・K・イノウエ国際空港のラウンジは、両カードとも無料で利用できます。

一方、世界1,400か所以上の空港ラウンジが使えるプライオリティ・パスに関してはどちらも年会費は無料なものの、アメックス・ゴールドプリファードでは年2回まで利用料無料で使えるのに対して、アメックス・グリーンは都度利用料の支払いが必要です。

他にも、空港でのサービスにおいて以下の特典の違いがあります。

| アメックス・グリーン | アメックス・ゴールドプリファード | |

|---|---|---|

| 券面 |  |  |

| 空港ラウンジ無料利用 | ○ (同伴者有料※家族カードは無料) | ○ (同伴者無料) |

| プライオリティ・パス 年会費 | 無料(スタンダード会員) | 無料 (スタンダード会員) |

| プライオリティ・パス 利用料金 | 35ドル/回 | 年2回まで無料 ※3回目以降35ドル/回 |

| 手荷物無料宅配サービス | × | ○ |

| 大型手荷物宅配優待 | × | ○ |

| エアポート送迎サービス | × | ○ |

| 空港パーキング | ○ | ○ |

| 無料ポーターサービス | × | ○ |

| 空港クロークサービス | × | ○ |

| 海外携帯電話レンタル割引 | ○ | ○ |

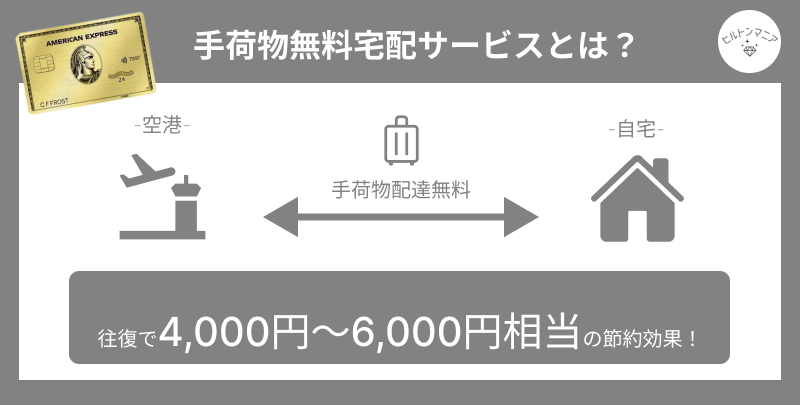

上記の中でも、アメックス・ゴールドプリファードのみに付帯する「手荷物無料宅配サービス」特典は秀逸です。

空港と自宅間での手荷物を無料で宅配してもらうことで、旅行前は身軽に、帰国後は重い荷物を持って帰路の電車を大変な想いでスーツケースを運ぶ必要がなくなります。

また、往復で最大6,000円程の節約効果があるため、海外によく旅行・出張に行く人にとってはメリットが多いでしょう。

⑦海外旅行傷害保険

国内旅行傷害保険は両カードとも最高5,000万円の利用付帯で共通していますが、海外旅行保険には大きな違いがあります。

まず、アメックス・ゴールドプリファードは傷害死亡・後遺障害で最高1億円の補償を提供し、グリーンの2倍の保険金額になっており、他の項目でも以下の通り補償金額に差があります。

| 保険種別 | アメックス・グリーン | アメックス・ゴールドプリファード |

|---|---|---|

| 傷害死亡/傷害後遺障害保険金 | 5000万円 | 1億円 |

| 傷害治療費用保険金 | 100万円 | 300万円 |

| 疾病治療費用保険金 | 100万円 | 300万円 |

| 賠償責任保険金 | 3000万円 | 4,000万円 |

| 救援者費用保険金(保険期間最高) | 200万円 | 400万円 |

| 携行品損害保険金 | 30万円 | 50万円 |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | - | 1回につき最高2万円 |

| 受託手荷物遅延費用 | - | 1回につき最高2万円 |

| 受託手荷物紛失費用 | - | 1回につき最高4万円 |

文字だけでみてもどのような補償なのかイマイチわからない…

各項目をわかりやすく端的に明示すると、具体的な保険種別は以下の内容で、アメックス・ゴールドプリファードには以下すべての補償が網羅されています。

たとえば、アメックス・ゴールドプリファードのみにしか付帯していない補償は、航空便の遅延・欠航・手荷物に対してです。

要するに、フライトの遅延や欠航時の費用もカバーされるため、万が一の不測の事態にもアメックス・ゴールドプリファードの付帯補償の方が手厚く、

さらに家族特約の補償内容もゴールドプリファードの方が充実しているため、家族で海外旅行する機会が多い方にはアメックス・ゴールドプリファードが特におすすめです。

⑧プロテクション

アメックス・グリーンには、アメックス・ゴールドプリファードと同様の以下5つのプロテクションが付帯されています。

ただし、アメックス・グリーンとアメックス・ゴールドプリファードのプロテクションには、補償額に違いがあります。

| プロテクション種類 | アメックス・グリーン | アメックス・ゴールドプリファード |

|---|---|---|

| 券面 |  |  |

| オンライン・プロテクション | 不正利用された利用金額 | 不正利用された利用金額 |

| ショッピング・プロテクション | 年間最大500万円 | 年間最大500万円 |

| リターン・プロテクション | 1商品につき最高3万円 | 1商品につき最高5万円 |

| キャンセル・プロテクション | 10万円 | 10万円 |

| スマートフォン・プロテクション(保険期間中通算) | 3万円 | 5万円 |

補償金額は僅差に思えますが、最近のスマホ修理代は高額なので、5万円補償の方が安心です。

修理代の手出しは少ない方が絶対いいですよね。

また、リターン・プロテクションに関しては、1商品あたりの補償金額のため、万が一利用する機会が発生しても金額を過度に気にする必要がない点も安心材料になるでしょう。

⑨海外での日本サポート

海外旅行・出張時に日本語でサポートが受けられる点は、アメックス・ゴールド、アメックス・ゴールドプリファード共に共通しています。

しかし、サポート対応元が以下の通り異なります。

| | アメックス・グリーン | アメックス・ゴールドプリファード |

|---|---|---|

| 券面 |  |  |

| 海外での日本サポート | グローバル・ホットライン | オーバーシーズ・アシスト |

「グローバルホットライン」と「オーバーシーズ・アシスト」って具体的にどんな違いがあるの?

「グローバルホットライン」「オーバーシーズ・アシスト」の違い

「グローバルホットライン」「オーバーシーズ・アシスト」の違いは以下の通りです。

- グローバル・ホットライン(グリーン): 情報提供と「紹介」が中心

- オーバーシーズ・アシスト(ゴールドプリファード): 情報提供に加えて、実際の「手配」や「立替え」まで対応

つまり、アメックス・ゴールドプリファードの方が、海外でのトラブル時により手厚いサポートを受けられる仕組みになっています。特に医療面での緊急時対応が充実している点が大きな違いです。

具体的にどのようなサービス内容があるのか、「グローバルホットライン」「オーバーシーズ・アシスト」両方に含まれる基本的なサービス内容をみてみましょう。

共通サービス

- 航空券・ホテル・レンタカー・レストラン・ゴルフコースなどの案内・予約

- 主要都市でのミュージカル等のチケット案内

- パスポート・査証・予防接種についての案内

- カード紛失・盗難の処理、再発行の手続き

- 電話による簡単な通訳サービス

- 緊急メッセージの伝言サービス

- 医師、歯科医、病院、弁護士の紹介

- 最寄りの日本大使館・領事館の案内

対して、アメックス・ゴールドプリファードにのみしか付帯されていないサービスは以下の通りです。

ゴールドプリファードの「オーバーシーズ・アシスト」限定の追加サービス

緊急支援サービスとして、以下2つのサービスが追加されます。

- メディカルサービス

- リーガルアシスタントサービス

❶メディカルサービス

- 24時間電話医療相談

- 病院の予約・入院の手配

- 日本語がわからない医師への電話での通訳

- 医療機関への信用保証(上限5,000米ドル)

- 立替え資金援助

- 家族への緊急連絡

- 緊急移送、治療経過管理、帰国手配

❷リーガルアシスタントサービス

- 緊急時の弁護士紹介

- 1件あたり上限1,000米ドルの弁護士費用立て替え

- 1件あたり上限1,000米ドルまで保釈金立て替え

海外では日本よりも不測の事態によりパニックになりやすいため、アメックス・ゴールドプリファードの手厚いフォローがある方が安心ですね。

アメックスグリーンとアメックスゴールドプリファードの「損益分岐点」

年会費に3倍近い差がある2枚ですが、実は「いくら使うか」によってそのお得度は逆転します。

単なるスペックの比較ではなく、日々の生活で得られる還元や特典を金額に換算し、どちらが自分にとって「安い」カードになるのかを具体的に見ていきましょう。

①年間決済200万円が、ゴールドへ移行すべき運命の分かれ道

月々の決済額が平均17万円(年間200万円)を超えるのであれば、アメックス・グリーンよりもアメックス・ゴールドプリファードを選んだ方がトータルの収支はプラスになります。

アメックス・ゴールドプリファードは年会費こそ高額ですが、年間200万円の利用で「1泊数万円相当の無料宿泊特典」が付与されるため、これだけで年会費の大部分を回収できてしまうからです。

例えば、年間200万円を決済した場合、アメックスグリーンで貯まるポイントは2万分ですが、アメックス・ゴールドプリファードなら無料宿泊に加えてスタバ等のキャッシュバック特典もフル活用できます。

ポイントの貯まりやすさと、旅行・食事での実利を合わせれば、目先の年会費差額は簡単に埋まってしまうでしょう。

支払いを1枚に集約できる方にとって、アメックス・ゴールドプリファードへのランクアップはコストではなく、むしろ効率的な節約術といえます。

②ポイント還元率「3.0%」の特定加盟店をどれだけ利用するか

アメックス・ゴールドプリファードの強みは、AmazonやYahoo!ショッピング、JAL公式サイトなどの「メンバーシップ・リワード・プラス」対象加盟店でポイントが3倍になる点にあります。

アメックスグリーンでも有料オプション(税込3,300円)で対応可能ですが、アメックス・ゴールドプリファードは最初からこの機能が年会費に含まれているため、追加費用なしで高還元を享受できます。

Amazonで年間数十万円の買い物をしたり、JALで航空券を購入したりする機会が多い方は、ポイントだけで年会費の差額を埋めることも不可能ではありません。

1ポイントを1円以上の価値でマイル等に交換することを考えれば、決済額が多ければ多いほど、アメックス・ゴールドプリファードを選ばない理由がなくなっていきます。

③家族カード「1枚無料」が実質年会費を半分に押し下げる

共働きの家庭や、家計を一括管理したい夫婦にとって、アメックス・ゴールドプリファードの「家族カード1枚無料」という特典は見逃せません。

アメックスグリーンの場合は家族カードにも年額6,600円がかかりますが、アメックス・ゴールドプリファードなら2人分の機能を1人分の年会費で維持できる計算になります。

夫婦で決済を1つにまとめれば、年間200万円の宿泊特典ボーナスへの到達も一気に現実味を帯びてくるはずです。

アメックス・ゴールドプリファードで1人あたりの維持費に換算すれば約2万円となり、アメックスグリーンの年会費と大きな差がなくなるため、家族での利用を想定しているならゴールドの方が圧倒的に有利な設計といえます。

アメックスゴールドプリファードがおすすめな人

アメックス・ゴールドプリファードは年会費39,600円(税込)と高額ですが、その分充実した特典が用意されています。

アメックスゴールドプリファード基本情報

まずはアメックス・ゴールドプリファードの基本情報を確認しておきましょう。

| 項目 | アメックス・ゴールドプリファード |

|---|---|

| |

| 年会費(税込) | 39,600円 |

| 家族カード年会費 | 2枚まで無料(3枚目以降19,800円) |

| カード素材 | 金属製メタルカード |

| 基本還元率 | 1.0% |

| 対象加盟店還元率 | 3.0%(上限年50万円) |

| メンバーシップ・リワード・プラス | 無料(ANAマイルは+5,500円) |

| 継続特典 | ❶フリー・ステイ・ギフト(年200万円以上利用時) ❷トラベルクレジット1万円分 |

ここからは、アメックス・ゴールドプリファードが特におすすめできる人の特徴をみていきましょう。

①初めてアメックスカードを持つ人

アメックスブランドのプロパーカードを初めて保有する方は、アメックス・ゴールドプリファードがおすすめです。

理由は、アメックス・ゴールドプリファードの方が入会特典で得られるポイント数が多く、得たポイントを年会費へ充当することで実質年会費を無料にできるからです。

さらに、継続特典として提供されるフリー・ステイ・ギフトやトラベルクレジットを活用することで、年会費を上回る価値を持たせることもできるでしょう。

また、アメックス・ゴールドプリファードを実際に活用してみてアメックス・グリーンも使ってみたくなった場合、カードのグレードダウンも可能です。

上記の理由により、まずはアメックス・ゴールドプリファードを使ってみてから切り替えを検討するのでも遅くないでしょう。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

②既婚者など家族カードを無料で発行して活用したい人

家族カードの発行を検討している既婚者の方には、アメックス・ゴールドプリファードが断然お得です。

理由は、アメックス・ゴールドプリファードは家族カードを2枚まで無料で発行でき、翌年以降も年会費は発生しません。

つまり、最大2枚の家族カードを発行した場合、基本カード会員を含めると1人あたりの年会費は実質13,000円ほどになります。

家族カード会員もプライオリティ・パスが無料発行できるので、発行するメリットも増えますね!

一方アメックス・グリーンの場合、家族カードは1枚につき月会費550円(年間6,600円)がかかるため、2枚発行すると年間24,600円の追加コストとなります。

つまり、家族カードを2枚発行して夫婦で保有する場合の差額は下表のようになります。

| アメックス・グリーン | アメックス・ゴールドプリファード | |

|---|---|---|

| 基本カード年会費 | 13,200円 | 39,600円 |

| 家族カード年会費 | 6,600円 | 0円 |

| 家族カード年会費 | 6,600円 | 0円 |

| 合計 | 24,600円 | 39,600円 |

アメックス・ゴールドプリファード家族カード会員も本会員と同じ特典を利用できるため、プライオリティパスの年2回無料利用や空港ラウンジの同伴者無料特典など、家族全員で豊富なベネフィットを享受できるのは魅力的といえるでしょう。

③海外旅行が好きな人

年に数回以上海外旅行や出張に行く機会がある方にとって、アメックス・グリーンよりもアメックス・ゴールドプリファードの方が必携のカードと言えます。

理由は、まず空港での付帯サービスが以下のように異なります。

| アメックス・グリーン | アメックス・ゴールドプリファード | |

|---|---|---|

| 券面 |  |  |

| 空港ラウンジ無料利用 | ○ (同伴者有料※家族カードは無料) | ○ (同伴者無料) |

| プライオリティ・パス 年会費 | 無料(スタンダード会員) | 無料 (スタンダード会員) |

| プライオリティ・パス 利用料金 | 35ドル/回 | 年2回まで無料 ※3回目以降35ドル/回 |

| 手荷物無料宅配サービス | × | ○ |

| 大型手荷物宅配優待 | × | ○ |

| エアポート送迎サービス | × | ○ |

| 空港パーキング | ○ | ○ |

| 無料ポーターサービス | × | ○ |

| 空港クロークサービス | × | ○ |

| 海外携帯電話レンタル割引 | ○ | ○ |

プライオリティパスのラウンジ利用が年2回まで無料になるほか、往復の手荷物無料宅配サービスや空港クロークなど、旅行時の負担を軽減する特典が充実しています。

手荷物無料宅配サービスは、往復で最大6,000円もの節約になるだけではなく、旅行の身体的負担も軽減できます。

コツコツとアメックス・ゴールドプリファードの特典を活用すると年会費の元も取りやすいですね!

さらに、海外旅行傷害保険も最高1億円と手厚く、傷害・疾病治療費用は最高300万円とグリーン(最高100万円)の3倍の補償額です。

以下の通り、アメックス・ゴールドプリファードの方が網羅されている補償範囲も広いことから、不測の事態に遭遇しても安心です。

海外旅行先での24時間日本語サポート「オーバーシーズ・アシスト」は、医師の手配や緊急時の通訳まで対応してくれる心強いサービスとなっています。

年2回の海外旅行でプライオリティパスと手荷物宅配を利用すれば、それだけで2万円以上の価値があり、実質的に年会費の大部分を回収できるのです。

④リッチな外食などのグルメ好きな人

高級レストランでの食事を楽しむ機会が多い方には、アメックス・ゴールドプリファードの価値は計り知れません。

最大の魅力は「ゴールド・ダイニング by 招待日和」で、対象レストランにて2名以上で所定のコースを予約すると1名分が無料になります。

年2回この特典を活用すれば、1回あたり1万円のコースでも年間2万円、2万円のコースだと年間4万円分の節約となり、年会費の約半分をカバーできる計算です。

さらにスターバックスカードへのオンライン入金で20%キャッシュバック(年間最大5,000円)や、ポケットコンシェルジュでの高級レストラン予約時の20%キャッシュバック(年間最大1万円)など、日常的なグルメシーンでも恩恵を受けられます。

美食を追求する方にとって、これらのダイニング特典はアメックス・ゴールドプリファードを選ぶ大きな理由になるでしょう。

アメックスグリーンがおすすめな人

アメックス・グリーンは、アメックス・ゴールドプリファードと比較して年会費が抑えられている点が大きな魅力です。

アメックス・グリーン基本情報

| アメックス・グリーン | |

|---|---|

| 券面 |  |

| 年会費(税込) | 月会費1,100円(年間13,200円) |

| 家族カード年会費(税込み) | 6,600円(月会費550円×12) |

| カード素材 | 再生プラスチック |

| 基本還元率 | 1.0% |

| メンバーシップ・リワード・プラス | 年3,300円 |

年会費は月会費1,100円(税込)で、年間で換算すると13,200円です。

基本ポイント還元率は1%で、対象加盟店では最大3%となります。国内主要空港のラウンジサービスや海外旅行保険も付帯しており、プロパーカードとしての基本的な特典は一通り網羅されています。

メンバーシップ・リワード・プラスには年3,300円の追加費用が必要な点はアメックス・ゴールドプリファードとの違いとして押さえておきましょう。

①年会費コストを抑えたい人

年会費の負担を最小限にしたい方には、アメックスグリーンが最適な選択肢となります。

理由は、月額制で1,100円という価格設定はアメックスプロパーカードの中でも最安値で、年間にして13,200円とアメックス・ゴールドプリファードの約3分の1のコストになるからです。

月払いのため解約時にも無駄なコストが発生しにくく、気軽にアメックスを試してみたいという方にも向いています。

特典やサービスを十分活用できるか不安な場合、まずはアメックスグリーンから始めることで、自分のライフスタイルに合っているかを見極めることができます。

②独身者などで家族カードが不要な人

家族カードを不要な方にとっては、アメックス・グリーンは合理的な選択です。

理由は、アメックス・ゴールドプリファードだと家族カード2枚まで無料になりますが、独身の方や家族でカードを共有する予定がない方にとっては、その恩恵を受けられません。

アメックス・グリーンは本会員のみでの利用を前提とした場合、コストパフォーマンスに優れています。つまり、カード1枚でシンプルに管理したい方や、家族構成の変化がまだ先という方には、無駄のないカード選択となります。

必要に応じて将来的にゴールドプリファードへのアップグレードも可能なため、現時点での生活スタイルに合わせて判断すると良いでしょう。

③海外旅行をしない人

海外旅行の機会が少ない、または国内での利用がメインという方には、アメックスグリーンの特典内容で充分といえます。

アメックス・ゴールドプリファードは海外旅行保険の補償額が最高1億円、プライオリティ・パスの年2回無料利用、海外での日本語サポート「オーバーシーズ・アシスト」など、旅行関連の特典が非常に充実しています。

しかし、年に数回程度しか旅行に行かない、あるいは国内旅行がほとんどという場合、アメックス・ゴールドプリファードの特典を活かしきれない可能性があります。

アメックスグリーンでも国内空港ラウンジの利用や基本的な旅行保険は付帯しているため、ライトユーザーには過不足のない内容です。

④アメックスのサポートに魅力を感じない人

アメックス・ゴールドプリファードには、旅行予約や緊急時の対応をサポートしてくれる「オーバーシーズ・アシスト」やコンシェルジュデスクといった手厚いサービスが用意されています。

しかし、旅行やレストランの予約を自分で手配したい方や、カードデスクのサポートを利用する機会が少ないという方にとっては、アメックス・ゴールドプリファードの特典は必須の価値とはいえません。

また、国内でのサポートのみにフォーカスすると、アメックス・ゴールドプリファードもアメックス・グリーンも大差がありません。

つまり、シンプルにクレジットカードとして使いたい、サポートサービスよりもポイント還元や年会費の安さを重視したいという方には、グリーンの方が合理的な選択といえるでしょう。

アメックスカードランクの切り替えは可能

アメックスカードは、保有後に同券種内で他のランクへの変更が行えます。

同券種内とは、具体的には「アメックス・ゴールドプリファード」→「アメックス・グリーン」などここではプロパーカードを指します。

ゴールドプリファード→グリーンへのダウングレード

アメックス・ゴールドプリファードを利用していて年会費が負担に感じたり、特典をあまり使わないと気づいた場合は、アメックスグリーンへのダウングレードができます。

カスタマーサービスに連絡するだけでスムーズに手続きが完了し、年会費も月割りで計算されるため余計なコストがかかりません。

ダウングレードしてもポイントは引き継がれるので、これまで貯めたメンバーシップ・リワードを無駄にすることはありません。

一度ダウングレードしても、再びアメックス・ゴールドプリファードに戻すことも可能なので、状況に応じた柔軟な使い方ができます。

アメックス・グリーン→ゴールドプリファードへのアップグレード

アメックスグリーンから始めて、旅行や外食の機会が増えたり、より充実した特典を求めるようになった場合は、アメックス・ゴールドプリファードへのアップグレードが可能です。

具体的には、アメックス・グリーンを使ってみて以下に該当する場合は、アメックス・ゴールドプリファードへの切り替えを検討してみると良いでしょう。

- 年間のカード利用額が大きくなった人

- 海外旅行・出張の頻度が増えた人

- 高級レストランを利用する機会が増えた人

- 家族カードを複数枚発行したい人

- ステータス性を重視するようになった人

- グリーンの特典では物足りなくなった人

逆に、アップグレードを急ぐ必要がない人は、旅行やグルメの機会が少ない方、年会費の増加分(約2.6万円)に見合う特典を活用できない方、現状のグリーンで十分満足している方などです。

ライフスタイルの変化に応じて柔軟に検討することが重要ですね。

カード切り替えの注意点

アメックス・ゴールドプリファード→アメックス・グリーンへの切り替え、またその逆の切り替えの場合どちらも、以下の注意点があります。

- カードの切り替え/変更は、原則入会後または切り替え後、6ヶ月経過したのち行える

- カードの切り替えには審査があり、最長4週間ほどかかる

- カードの切り替え後、カード番号が変更になる

- 別の種類のカードへの切り替えは不可(同じ種類のカード内での切り替えのみ可)

カードの切り替え(アップグレード・ダウングレード)の際にも、所定の審査があるため自身の自由に切り替えを行えるわけではない点には注意が必要です。

また、「アメックス・ゴールドプリファード」→「ANAアメックスゴールド」など他の券種へのカードの切り替えを希望する場合は、新規申し込みになる点にも注意しましょう。

アメックスゴールドプリファードとグリーン選び方のポイント6つ

どちらのカードが自分に合っているか判断する際には、いくつかの判断材料があります。

年会費の差額だけでなく、実際にどの特典を活用できるか、自分のライフスタイルにどれだけフィットするかを見極めることが大切です。

以下では、カード選びで重要となる6つのポイントを解説していきます。

①年会費コストが気になるか

アメックスグリーンは月会費1,100円で年間13,200円、対してアメックス・ゴールドプリファードは年会費39,600円と、両者には約26,400円の差があります。

グリーンは手頃な価格でアメックスブランドを持てるため、コストを抑えながらステータス性を手に入れたい方にぴったりでしょう。

一方、アメックス・ゴールドプリファードは一見高額に思えますが、継続特典のトラベルクレジット10,000円分やフリーステイギフト、ダイニング特典などを活用すれば、実質的な負担額は大きく軽減されます。

家族カードも2枚まで無料なので、家族で利用を考えている方なら、トータルコストでゴールドプリファードのほうが有利になるケースも少なくありません。単純な価格差だけでなく、特典をどれだけ使えるかで判断すると良いでしょう。

アメックス・ゴールドプリファード家族カードを2枚発行すれば、実質年会費が1枚あたり13,200円になり、アメックス・グリーンの基本年会費と同額になるため、コストがかからない印象に変わります。

②年間を通して旅行に行く頻度はどうか

旅行や出張の機会が多いほど、アメックス・ゴールドプリファードの恩恵を強く感じられます。

ゴールドプリファードには年2回まで無料で利用できるプライオリティ・パスや、手荷物の無料宅配、空港クロークサービスなど、移動を快適にする特典が充実しています。

さらに海外旅行保険の補償内容も手厚く、傷害・疾病治療費用が最高300万円とグリーンの3倍になるだけではなく、付帯保険の種類が豊富なため万が一のトラブルにも安心です。

年に数回でも海外や国内のホテルに宿泊するなら、フリーステイギフトやトラベルクレジットといった旅行関連特典が大きな魅力となるでしょう。

反対に、旅行がほとんどなく国内中心の生活なら、グリーンでも十分な空港ラウンジサービスと基本的な旅行保険を備えているため、無駄なく活用できます。

③高級グルメを楽しむタイプかどうか

高級レストランでの食事を頻繁に楽しむ方にとって、アメックス・ゴールドプリファードの「ゴールド・ダイニング by 招待日和」は魅力的です。

対象レストランで2名以上の予約をすると1名分のコース料金が無料になるこの特典は、1回の利用だけで数万円の価値を生み出すこともあります。

さらにポケットコンシェルジュでの20%キャッシュバック(年間最大10,000円)やスターバックスカードへの入金で20%還元など、グルメやカフェ利用が多い方ほどお得になる仕組みです。

一方、外食頻度が低めで高級店をあまり利用しない方には、これらの特典はあまり響かないかもしれません。

普段使いのお店が多い場合は、グリーンのグリーン・オファーズで得られる割引やキャッシュバックのほうが実用的で、日常生活に密着した恩恵を受けられるでしょう。

④ステータス性のあるカードに魅力を感じるか

クレジットカードを単なる決済手段ではなく、自分の社会的立場や信用を表すツールと捉える方にとって、カードのステータス性は無視できない要素です。

アメックス・ゴールドプリファードは金属製のメタルカードで、その重厚感と輝きは持つ人の品格を高めてくれます。

アメックスのゴールドカードは世界的にも認知度が高く、持っているだけで社会的評価を得られる点が魅力なのに対して、アメックス・グリーンは落ち着いた佇まいで、控えめながらも確かなアメックスブランドの存在感があります。

カードに何を求めるかで選択肢は変わってくるんですね。

⑤魅力に感じる・自分にとって実用的な付帯特典はどちらか

アメックス・ゴールドプリファード、アメックス・グリーンの両カードにも魅力的な特典がありますが、大切なのは「自分が実際に使う特典があるか」という視点です。

アメックス・ゴールドプリファードは旅行、グルメ、ホテル宿泊といった非日常的な体験を充実させる特典が豊富で、ライフスタイルに合えば年会費以上の価値を引き出せます。

ザ・ホテル・コレクションやオーバーシーズ・アシストなど、旅行時のサポートが手厚い点も見逃せません。

一方、グリーンはエノテカ・オンラインでのワイン割引やKARITOKEでの腕時計レンタル割引など、日常を少し豊かにする特典が中心です。

また、スマートフォン・プロテクションはどちらにもありますが、補償額がゴールドプリファードは年間50,000円、グリーンは30,000円と差があります。

自分が普段どんなサービスを使うか、どの特典に価値を感じるかをリストアップしてみると、選択がぐっと明確になるでしょう。

⑥損益分岐点から検討する

アメックス・ゴールドプリファードとグリーンの年会費差は26,400円ですが、差分を埋めるには、たとえばトラベルクレジット10,000円、ゴールド・ダイニング1回利用(約10,000〜20,000円相当)だけでもほぼ元が取れます。

さらに年間200万円以上の決済でフリーステイギフトを獲得できれば、高級ホテル1泊分(時期によっては10万円以上の価値)が無料になるため、むしろプラスになるケースも多いです。

逆に、これらのアメックス・ゴールドプリファード特典をほとんど使わない場合や家族カードの発行が不要な場合は、年会費の差がそのまま負担増となるため、グリーンのほうが合理的です。自分の年間カード利用額や特典利用頻度を見積もり、損益分岐点を超えられるかどうかで判断すると失敗が少なくなります。

以下の記事では、アメックス・ゴールドプリファードの損益分岐点を解説しています。損益分岐点に満たない場合は、アメックス・グリーンを選択することで納得のいくカード選びができるかもしれません。

アメックスゴールドプリファードとグリーン入会に関しての注意点

既存会員・過去の会員は入会キャンペーンの対象外となる

アメックス・ゴールドプリファードやグリーンの入会キャンペーンは、すでにアメックスプロパーカード(グリーン・ゴールド・プラチナ)を保有している方や過去に保有していた方は対象外となります。

たとえば現在グリーンを持っている方がアメックス・ゴールドプリファードに新規入会しても、入会特典は受け取れません。

出典|アメックス公式サイト(カードのお切り替え/変更)

カードの切り替えは可能ですが、新規入会特典は適用されないため注意が必要です。

プロパーカード間の切り替えでは、下位カードの利用実績を積むことで上位カードのインビテーションが届くことがあるので、そのタイミングに切り替えを行うことで、入会特典に匹敵する恩恵を受けられる場合もあります。

一方で、ホテル系やビジネスカードなどの提携カードを持っている場合は入会キャンペーンの対象となるケースがあります。

アメックスゴールドプリファードとグリーン違いに関してよくある質問

アメックスゴールドプリファードとグリーンの審査に違いはある?

両カードの審査基準は明示されていませんが、一般的にアメックス・ゴールドプリファードの方が審査はやや厳しい傾向にあります。

理由は、クレジットカードランクがアメックス・グリーンよりもアメックス・ゴールドプリファードの方が上位なためです。

とはいえ、アメックスは独自の審査基準を採用しており、年収だけでなく利用実績や支払い履歴なども総合的に判断されるため、年収が高くなくても審査に通過する可能性があります。

クレジットカード全般的に共通して言えることですが、審査に不安がある方は、延滞のない支払い履歴を作ることから始めることをおすすめします。

まとめ

アメックス・ゴールドプリファードとアメックス・グリーンは、それぞれ異なる魅力を持つカードです。

年会費を抑えてベーシックな特典を活用したい方にはアメックスグリーンが、旅行やグルメなど豊富な特典を最大限に活かしたい方にはアメックス・ゴールドプリファードが適しています。

どちらのカードを選ぶかは、年間のカード利用額や旅行頻度、グルメやステータス性への価値観によって決まるでしょう。

年会費の差を上回る価値を感じられるか、自分のライフスタイルに照らし合わせて検討することが重要です。

特にアメックス・ゴールドプリファードは、フリーステイギフトやダイニング特典を活用すれば年会費以上の価値を得ることも可能です。