本記事はプロモーションを含みます。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

アメックス・プラチナを持つメリットって、実際のところどうなの?

アメックス・ゴールドプリファードユーザーの私が、12.6万円の差額を払ってでもアメックス・プラチナに切り替えるべきか、100時間を超える調査で徹底検証した結果をどこよりも詳しく解説します。

- アメックスプラチナを年会費・ポイント還元率だけでは威力がわからない

- アメックスゴールドプリファードにはないアメックスプラチナのメリット15個

- ①無料宿泊は更新のみで得られる

- ②プライオリティパスは回数制限なし

- ③家族カードもプライオリティパス無制限で使える

- ④プライオリティパスが家族カードや同伴者含め最大10人利用できる

- ⑤プライオリティパスだけで35万円相当の価値になる

- ⑥センチュリオンラウンジが使える

- ⑦家族カードを4枚発行で年会費33,000円/人

- ⑧ホテル上級会員資格が4つも無条件獲得できる

- ⑨高級ホテルのレイトチェックアウトでホテルステイ時間にゆとりがもてる

- ⑩決済修行から解放されて他をメインカードとして使える

- ⑪海外旅行保険は自動付帯のため、保険加入が不要

- ⑫ボーナスポイントプログラムの活用で10万ポイントも貯まる

- ⑬プロテクションが充実していてお買物が安心してできる

- ⑭お店を探す手間がゼロ。タイムパフォーマンスが良くなる

- ⑮ハイブランドを「実質安く」手に入る

- アメックスプラチナでハイブランドをお得に購入するスキーム4つ

- アメックスプラチナのデメリット2個

- アメックスプラチナ入会のベストタイミングはいつ?

- 【保存版】アメックスプラチナで「元が取れる人」の条件リスト

- アメックスプラチナ入会前に知っておきたい損益分岐点

- まとめ

アメックスプラチナを年会費・ポイント還元率だけでは威力がわからない

アメックス・プラチナの年会費は165,000円、基本ポイント還元率は100円=1ポイント(1.0%)で、数字だけ見れば年会費無料カードと変わりません。

しかしアメックス・プラチナの価値は、ポイント還元ではなく「宿泊・ラウンジ・ホテルエリート会員ステータス」といった体験型の特典に集中しています。

たとえば更新のたびに毎年もらえる無料宿泊券(フリーステイギフト)は1泊5〜8万円相当のホテルにも使え、プライオリティパスは1人あたり年約7万円相当のサービスが受け放題です。

アメックスゴールドプリファードにはないアメックスプラチナのメリット15個

年会費39,600円のアメックス・ゴールドプリファードと比べると、アメックス・プラチナは約4倍のコストがかかります。

とはいえ、単なる特典の「量」だけでなく、特典の質・充実度が格段にアップするなど適用範囲や質に大きな差があります。

①無料宿泊は更新のみで得られる

アメックス・プラチナは、カードを更新するだけで、対象ホテルへの1泊2名分の無料宿泊券「フリー・ステイ・ギフト」が毎年進呈されます。

アメックス・プラチナの下位カードであるアメックス・ゴールドプリファードのフリーステイギフトだと、200万円の決済条件もあるので正直決済修行の潜在的負担がありました…。

さらに、アメックス・プラチナのフリーステイギフトの対象ホテルも、アメックス・ゴールドプリファードより充実しています。

| フリーステイギフト | アメックス・プラチナ | アメックス・ゴールドプリファード |

|---|---|---|

| 対象ホテルブランド | 西武プリンスホテルズ&リゾーツ マリオット・インターナショナル ヒルトン オークラ ニッコー ホテルズ ハイアットホテルズアンドリゾーツ ニューオータニホテルズ ロイヤルパークホテルズ | 西武プリンスホテルズ&リゾーツ マリオット・インターナショナル オークラ ニッコー ホテルズ ハイアットホテルズアンドリゾーツ ニューオータニホテルズ ロイヤルパークホテルズ |

| 獲得条件 | カード更新のみ | カード更新&年間200万円決済 |

アメックス・プラチナのフリーステイギフトの対象ホテルにはヒルトンブランドも含まれる上に、宿泊できる客室タイプもアメックス・ゴールドプリファードより広い傾向にあります。

1泊あたり5〜8万円超のホテルも対象となるため、フリーステイギフトの特典だけでも最大半分のカード年会費の回収ができますね。

さらに2連泊した場合は5,000円分のホテルクレジットも追加で付与されます。

②プライオリティパスは回数制限なし

プライオリティパスとは、世界145カ国600都市以上の会員制空港ラウンジを利用できるサービスで、軽食ビュッフェやアルコールを含むフリードリンクが楽しめます。

アメックス・プラチナにはプライオリティパスの最上位ステータス「プレステージ会員(通常年会費約7万円)が無料で付帯しており、年間の利用回数に上限がありません。

アメックス・ゴールドプリファードにもプライオリティパスが付帯しますが、無料利用は年間2回までで、3回目以降は別途費用が発生します。

つまり、アメックス・ゴールドプリファードのプライオリティパスだと、往路復路でそれぞれ1回ずつプライオリティパスラウンジをつかったら、年間上限にすぐに達してしまいます。

そのため、私の場合、上限を超えて都度利用料を支払うくらいなら、アメックス・プラチナに切り替えて金銭的ストレスをなくして旅行を家族みんなで楽しめる方がいいのでは?とアメックス・プラチナの威力に魅力を感じました。

旅行や出張の多い人ほど、プライオリティパスの「制限なし」という条件が大きな差になります。

③家族カードもプライオリティパス無制限で使える

アメックス・プラチナの家族カード会員も、本会員と同じ条件(プレステージ会員が無料付与)でプライオリティパスを発行でき、利用回数の制限なく空港ラウンジを利用できます。

カードによっては本会員のみに限定されるケースもありますが、アメックス・プラチナは家族カード会員も同等の待遇を受けられます。

いまは未就学児の子どもは色々な面で無料で済ませられるけど、小学生以降は何かとお金がかかるからこそアメックス・プラチナがあると家族旅行の嵩むコストへの恐怖心が軽減されると思います。

④プライオリティパスが家族カードや同伴者含め最大10人利用できる

アメックス・プラチナのプライオリティパスは、同伴者1名まで無料でラウンジに入れます。

本家のプライオリティパスでは「プレステージ会員」であっても、同伴者は原則として有料(35米ドル/名)なのに対してアメックス・プラチナは本会員・家族カード会員の同伴者1名も無料です。

| プライオリティパス無料付帯のカード比較 | 本人利用 | 同伴者料金 |

|---|---|---|

| アメックス・プラチナ | 無料 | 1名まで無料 |

| 楽天ブラックカード | 無料 | 2名まで無料 |

| 楽天プレミアムカード | 無料(年5回まで※) | 有料(35米ドル) |

| セゾンプラチナ・アメックス | 無料 | 有料(4,400円程度) |

| 三菱UFJカード・プラチナ | 無料 | 有料(3,300円〜) |

プライオリティパスの同伴者が無料になる人数だけ見ると、楽天ブラックカードが魅力ですが申し込むには「楽天プレミアムカード」を保有し、12か月間のカード請求金額合計が500万円以上の会員である条件が求められるため、カードを持つハードルも少し高いのも事実です。

つまり、自己申込みが可能なアメックス・プラチナは楽天ブラックカードほどの期間を要さず所有できる可能性が高いメリットに加えて、本会員+家族カード会員の計5名が各自1名の同伴者を連れると、最大10名が同時にラウンジを利用できる計算です。

⑤プライオリティパスだけで35万円相当の価値になる

プライオリティパスを単独で最上位プラン「プレステージ会員」に加入すると、年会費は1人あたり約7万円かかります。

対して、アメックス・プラチナでは本会員+家族カード4名の計5名分が無料で発行でき、合計すると約35万円相当のサービスが年会費に含まれている計算になります。

本会員・家族カード会員がそれぞれ1名ずつの同伴者と共に利用すると10名分、つまり倍の70万円相当の価値を生み出せる可能性もあるということですね。

要するに、カード年会費165,000円と比べるとプライオリティパスの価値だけで年会費を上回ります。

旅行や出張の多い家族にとって、プライオリティパス利用上限がないのはコストパフォーマンスが非常に高く、アメックス・プラチナを選ぶ根拠として十分に成立します。

⑥センチュリオンラウンジが使える

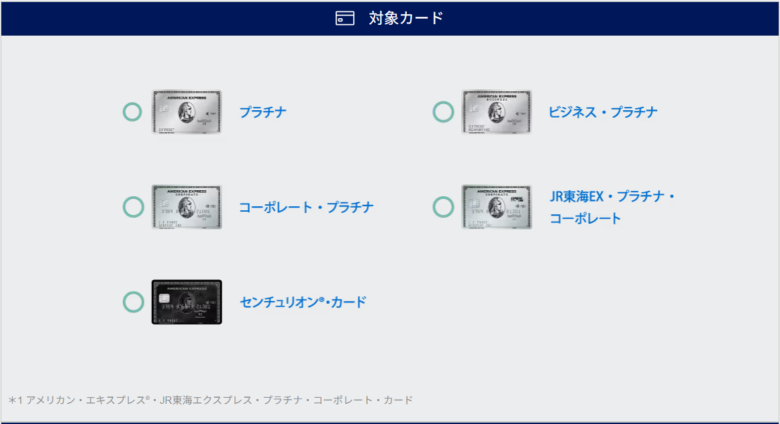

センチュリオンラウンジはアメリカン・エキスプレス会員専用の空港ラウンジで、アメックス・プラチナなど一部のカードでのみ利用可能です。

アメックス・ゴールドプリファードからアメックス・プラチナへの切り替え熱が高まっている中、羽田空港にある「センチュリオン・ラウンジ」の入り口まで足を運んできました。

アメックス・ゴールドプリファードを握りしめて向かったものの、当たり前ですが重厚な扉を潜ることはできません…

入り口のロゴを写真に収めながら感じたのは、「プライオリティ・パスで入れるラウンジとは、明らかに空気が違う重厚感・高級感のあるラウンジ」という圧倒的な格差でした。

多くのクレジットカードに付帯するプライオリティ・パスは、今や『誰もが持っているパスポート』になりつつある一方で、センチュリオン・ラウンジは『アメックス・プラチナ以上の会員』という高い壁に守られた聖域です。

とはいえ、プライオリティパスとは具体的に何が違うの?

センチュリオンラウンジとプライオリティパスのラウンジには、以下の違いがあります。

| 比較項目 | センチュリオン・ラウンジ | プライオリティパス・ラウンジ |

|---|---|---|

| 運営者 | アメリカン・エキスプレス(自社運営) | 各空港・提携施設 |

| 入場資格 | アメックスプラチナ以上の会員のみ | プライオリティパス会員 |

| 混雑度 | 入場者数が限られるため比較的空いている | 利用者が多く、混雑・入場制限が発生しやすい |

| 食事・飲料 | 専属シェフによる料理・専属バーテンダーのカクテルなど本格的なサービス | 軽食ビュッフェ・アルコールを含むソフトドリンク |

| 空間の質 | アメックスブランドの高級感ある内装・静かな環境 | 施設によって品質が異なる |

| 同伴者 | 2名まで無料 | 多くは有料な中、アメックス・プラチナは本会員・家族カード会員に加え、それぞれ1名の同伴者が無料 |

| 国内拠点 | 羽田空港第3ターミナル(2025年7月開業) | 国内主要空港に複数設置 |

| 世界拠点数 | 世界約20か所(主要都市の厳選空港のみ) | 世界145か国・600都市以上 |

| サービスの性格 | アメックス特権階級のみが利用できる「自前の豪邸」 | 軽食ビュッフェとドリンクが楽しめる共有の休憩所 |

要するに、混雑とは無縁の圧倒的なパーソナルスペースで高品質な食事・ドリンクを、特権階級のみが体験できるのがセンチュリオンラウンジと言えるでしょう、

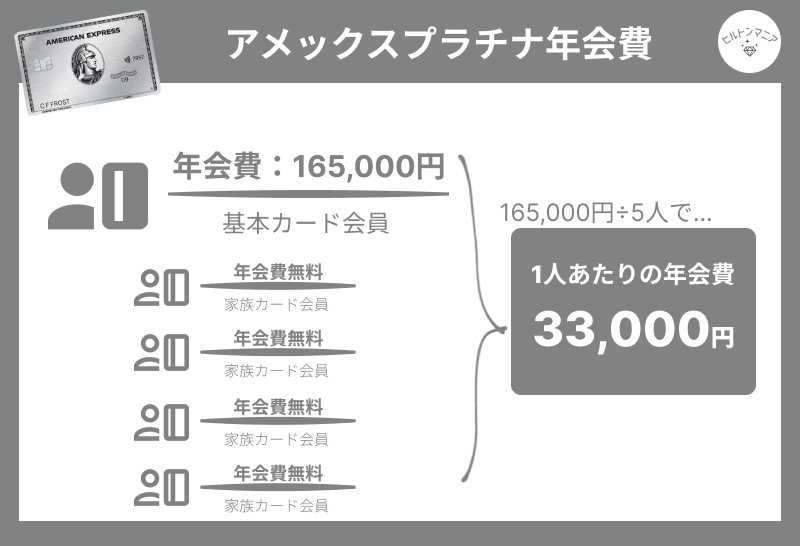

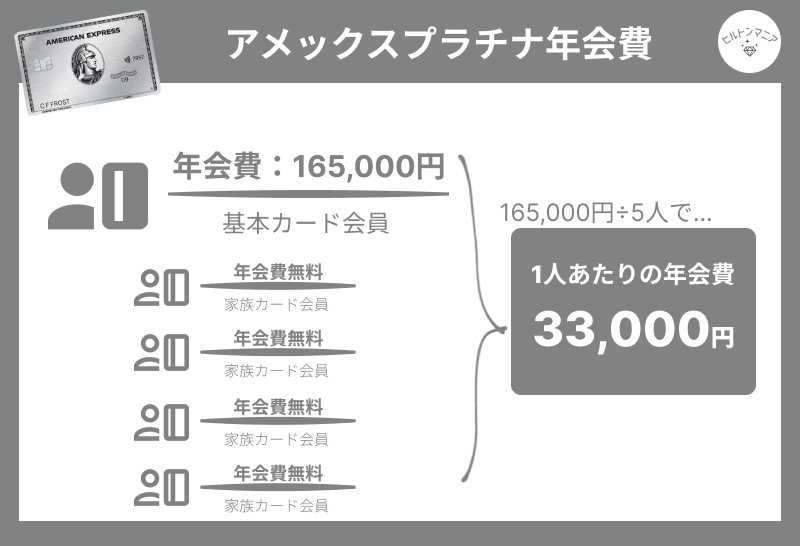

⑦家族カードを4枚発行で年会費33,000円/人

アメックス・プラチナは本会員の年会費165,000円に加え、家族カードを4枚まで無料で発行できます。

本会員1名+家族カード4名の計5名で165,000円を割ると、1人あたりの負担は33,000円です。

4人の家族カード会員がプライオリティパスの無制限利用やホテルメンバーシップなどの特典を受けられることを考えると、1人33,000円は非常に割安といえます。

アメックス・ゴールドプリファードを1人で持つよりも割安になるなら、家族カードを発行してアメックス・プラチナを持つ方が断然お得ですね。

家族の人数が多いほど1人あたりのコストが下がり、世帯全体で見たコスパが高まります。

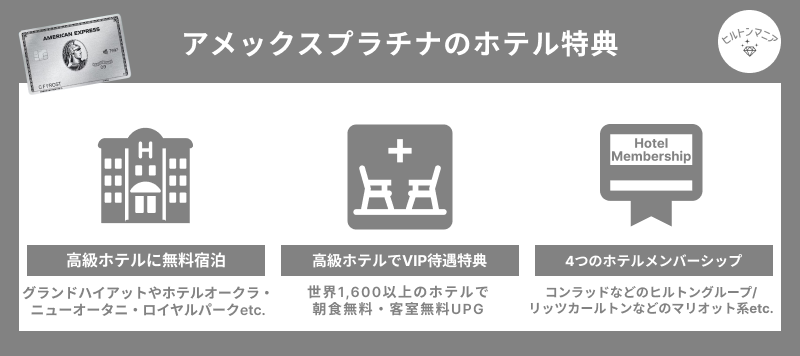

⑧ホテル上級会員資格が4つも無条件獲得できる

アメックス・プラチナを保有するだけで、以下4つの高級ホテルグループの上級会員資格が無条件で得られます。

| ホテルブランド名 | アメックス・プラチナで得られるステータス名 | アメックス・ゴールドプリファードで得られるステータス名 |

|---|---|---|

| Hilton Honors | ゴールドステータス | × |

| Marriott Bonvoy | ゴールドエリート | × |

| Seibu Prince Global Rewards | プラチナメンバー | ゴールドメンバー |

| Radisson Rewards | Premium | × |

注目すべき点は、アメックス・ゴールドプリファードでは付与されないホテルブランド・ステータスが獲得できる上に、アメックス・プラチナで得られるステータスで得られるステータスは家族カード会員も無条件に付与されることです。

つまり、アメックス・プラチナの家族カード会員が単身でコンラッドなどのヒルトンブランドに宿泊した場合でも、朝食2名分無料・客室の無料アップグレード(空室状況次第)特典が受けられるのです。

⑨高級ホテルのレイトチェックアウトでホテルステイ時間にゆとりがもてる

子どもが小さいこともあり、チェックアウトの時間に追われるのは、せっかくの高級ホテルステイにとってストレスのひとつ…

アメックス・プラチナが提供するFHR(ファイン・ホテルズ・アンド・リゾーツ)プログラムを使えば、対象ホテル予約時に午後4時のレイトチェックアウトが確約されます。

一般的なホテルのチェックアウトは11~12時が標準ですが、FHRなら4時間延長が確約されるため、午後のひとときをプールやスパで過ごしてからゆっくり帰路につけます。

「部屋に荷物を置いたまま観光して、戻ってシャワーを浴びてから空港へ」という使い方ができるのも、レイトチェックアウト確約があるからこそです。

さらにFHRには、レイトチェックアウト以外にも客室のアップグレード(空室状況による)・ホテルごとのオリジナル特典(食事クレジット等)など複数の特典がセットになっています。

ヒルトンやマリオット、ハイアットなど世界1,500か所以上の高級ホテルが対象のため、国内外を問わず恩恵を受けやすい点も魅力です。

⑩決済修行から解放されて他をメインカードとして使える

アメックス・ゴールドプリファードにも「フリー・ステイ・ギフト」があるものの、特典を得るには年間200万円以上のカード利用条件が必要です。

つまり、アメックス・ゴールドプリファードの「フリー・ステイ・ギフト」は日頃高額決済をする人は難なく達成できる水準ですが、一方で「フリーステイギフト獲得のためにカードを使い続ける」という行動が生じやすいデメリットと言えます。

対して、アメックス・プラチナの同特典は、カード更新するだけで毎年無料宿泊特典が得られます。

利用額の条件がない上に、対象ホテルはヒルトン系列も含まれて(アメックス・ゴールドプリファードでは対象外)、加えてプラチナ会員はFHR(ファイン・ホテルズ・アンド・リゾーツ)も利用できることから、世界1,500か所以上の高級ホテルでレイトチェックアウト確約・朝食2名分無料・客室アップグレードといった特典も重ねられます。

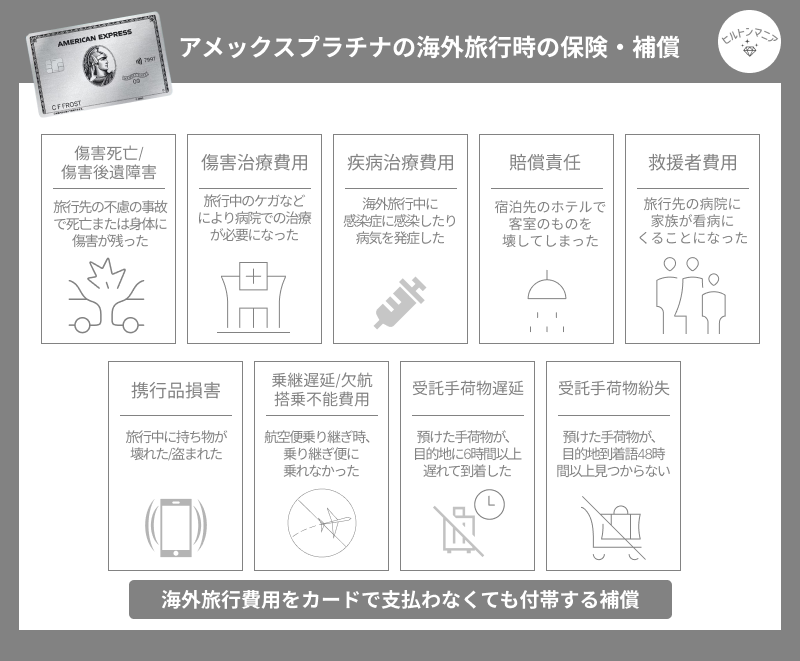

⑪海外旅行保険は自動付帯のため、保険加入が不要

アメックス・プラチナの海外旅行傷害保険は最高1億円(利用付帯時)で、傷害治療・疾病治療費用はそれぞれ最高1,000万円まで補償されます。

さらに5,000万円分は自動付帯(カードを持っているだけで適用)のため、旅行代金をこのカードで支払わなくても一定の補償が受けられます。

旅費を他のカードで支払うことで決済修行をしつつ、アメックス・プラチナの海外旅行保険が受けられるのは秀逸!

旅行のたびに別途保険に加入する手間と費用を省ける点は実用的です。旅行頻度の高い人ほど年間の保険料節約効果が大きくなり、年会費の実質的な負担感を下げることができます。

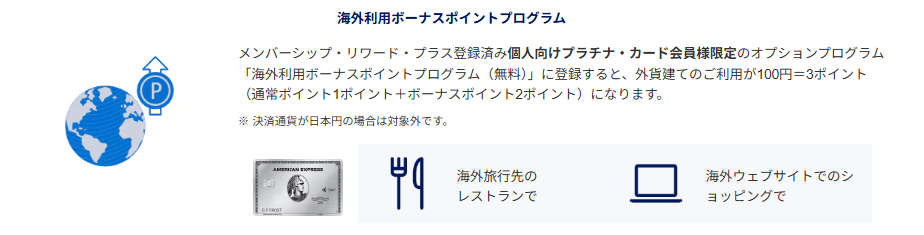

⑫ボーナスポイントプログラムの活用で10万ポイントも貯まる

アメックス・プラチナには、対象加盟店でのお買物において年間400万円以上のカード利用で最大100,000ポイントが付与されるボーナスポイントプログラムがあります(※入会時のキャンペーンとは別です)。

メンバーシップ・リワード・プラス登録時に、100,000ポイントをANAマイルに等価交換すると100,000マイルになり、国際線ビジネスクラスへの交換も視野に入ります。

日常の支払いを集中させてポイントを効率的に貯める使い方であれば、このボーナスが年会費回収の大きな柱になります。

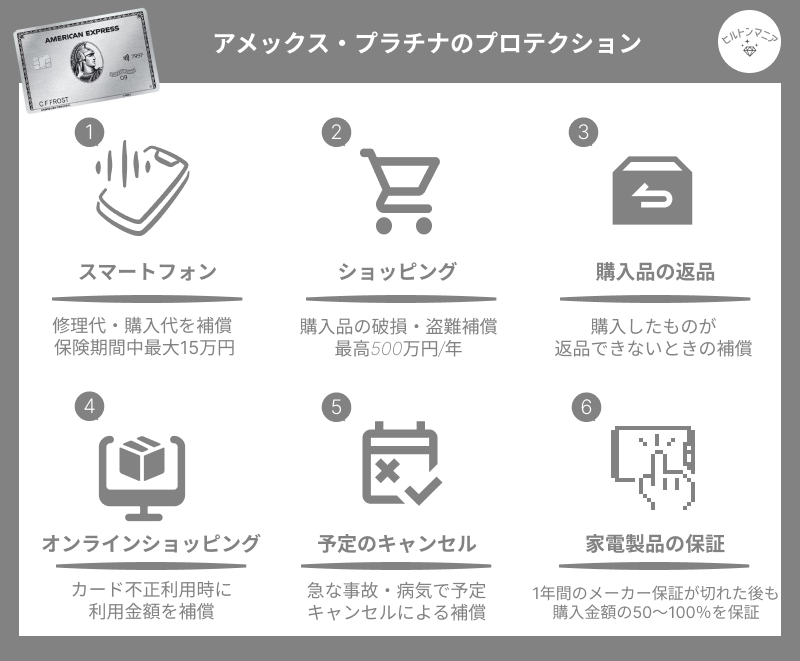

⑬プロテクションが充実していてお買物が安心してできる

アメックス・プラチナには、アメックスプラチナが「究極のお守り」と呼ばれる最大の理由は、カードで買ったものだけでなく、「家にある家電」や「家族のスマホ」まで補償の傘に入れてしまう圧倒的な懐の深さにあります。

高額な家電や時計、ガジェット類を頻繁に購入する人ほど、これらの保護が精神的な安心感と実質的な節約につながります。

❶スマートフォン・プロテクション:家族の「画面割れ」も年15万円までカバー

スマホ保険は最大15万円までの補償があり、さらに家族カード会員のスマートフォンも対象となります。

アメックス・ゴールドプリファードでは本人のみが対象ですが、アメックス・プラチナなら「子供がスマホを落として画面を割った」という日常のトラブルも、1回5,000円の自己負担だけで修理可能。家族全員のスマホ保険を解約すれば、それだけで月々数千円、年間で数万円の固定費削減に直結します。

❷ショッピング・プロテクション:国内・海外を問わず「年間500万円」まで守り抜く

アメックス・プラチナで購入した商品が、万が一「盗難」や「破損」に遭った場合、購入日から90日間、年間最高500万円まで補償されます。 アメックス・ゴールドプリファードの補償(最高200万円)と比べ、2.5倍もの安心感があります。

❸リターン・プロテクション:お店が断ってもアメックスが返品を受け付ける

セール品だから返品不可と言われた

サイズが合わないけれどタグを切ってしまった

そんな時、購入日から90日以内ならアメックスが1商品につき最高3万円まで購入金額を払い戻してくれます。

「ラグジュアリー・ショッピング」で思い切った買い物をした際、この「最後はアメックスが守ってくれる」という安心感があるからこそ、後悔のないスマートなショッピングが可能になります。

❺キャンセル・プロテクション:16.5万円の年会費が「安く」感じる究極の守り

旅やイベントの予約をした後、どうしても行けなくなる時に、アメックス・プラチナは「キャンセル代」を補償してくれます。

- 入院・通院だけでなく「社命出張」も対象: 急な仕事の都合で行けなくなった旅行やコンサートのキャンセル代までカバーされます(年間最高10万円)。

- 家族カード会員も対象: 基本カード会員だけでなく、家族カード会員が予約した分も対象となります。

- 年間最高50万円の補償枠: 10万円(出張など)〜50万円(入院など)という厚い補償枠は、他社の格安プラチナカードではまず見られない水準です。

「せっかく予約した高級宿だけど、子供が熱を出した…」といった、パパ・ママ世代にありがちな絶望も、アメックス・プラチナなら金銭的なダメージを最小限に抑え、「また次の機会に」と前向きに切り替える余裕を与えてくれます。

❻ホームウェア・プロテクション:アメックスで買っていない家電まで守る衝撃

メーカー保証が終了した家電製品やPC、カメラなどが故障した際、アメックスで購入したかどうかにかかわらず、購入金額の50〜100%を保証してくれます。

「5年前に他社のカードや現金で買った洗濯機」が壊れても対象になるという事実は、家電の買い替えサイクルを考えると、この保証だけで数万円の出費を抑えられる可能性があり、年会費の「元」を取る強力な武器になります。

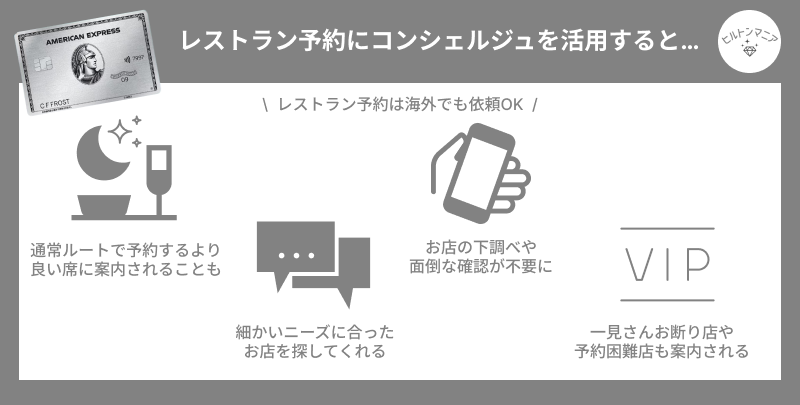

⑭お店を探す手間がゼロ。タイムパフォーマンスが良くなる

アメックス・プラチナには24時間365日対応の「プラチナ・コンシェルジェ・デスク」があり、レストランや旅行先の手配からギフト探しまで幅広く対応してもらえます。

「大切な記念日のレストラン探し」「海外での急なトラブル対応」「入手困難なギフトの探索」。これらに費やす時間を1時間=5,000円(時給)と仮定すると、月に3回依頼するだけで、年間18万円分の価値になります。

つまり、コンシェルジュを使いこなすだけで、16.5万円の年会費は実質的に回収できているのです。

私がSNSやブログで徹底調査した結果、共通していたのは「自分で探しても見つからなかった選択肢を、彼らは持っている」という点でした。アメックス・ゴールドプリファードの自動音声やウェブ予約では決して得られない、「人による寄り添い」こそがメリットの本質です。

⑮ハイブランドを「実質安く」手に入る

アメックス・プラチナには「ラグジュアリー・ショッピング」という、名だたる高級ブランドでの買い物がお得になる特典があります。

グッチ・Valentinoなど以下の対象ブランドで購入すると、通常100円=1ポイントのところ100円=10ポイントのボーナスポイントが付与されます。ANAマイルへの移行なら実質10%相当の還元になる計算です。

さらに「ラグジュアリー・ショッピング・キャッシュバック」として、事前登録(Amex Offer)のうえ対象ブランドで購入すると1回の決済につき20%キャッシュバックが受けられます。年間最大合計30,000円まで対応しており、高額な買い物ほど恩恵が大きくなります。

加えて、限られた顧客のみが通される「VIPルーム」でのパーソナル・ショッピングも用意されています。

他にも、アメックス・プラチナならではの特典の合わせ技を使うことで、アメックス・プラチナでハイブランド品を購入するメリットが多くあるため、以下に深堀します。

アメックスプラチナでハイブランドをお得に購入するスキーム4つ

アメックス・ゴールドプリファードでもアメックス・オファーは届きますが、アメックス・プラチナ会員限定の「ラグジュアリー・ショッピング」は、もはや「割引」という言葉では足りない、戦略的なショッピング・スキームです。

①アメックスプラチナ会員だけの二重還元

アメックス・プラチナを使って対象店舗で20%キャッシュバック(年間最大30,000円)という破格のオファーを海外旅行時に活用すると、「海外免税(約10〜15%)」+「アメックスの20%還元」という二重の恩恵が受けられます。

さらに、「アメックス・プラチナ基本カード(メタル)限定のキャッシュバック」という制限を逆手に取り、「自分へのご褒美は本カードで決済し、家族分はポイント10倍を狙う」といった具体的な使い分け戦略を行うとポイントとキャッシュバックの取りこぼしが防げます。

②外貨建て決済ポイント3倍で「実質マイル割引」

アメックス・プラチナの威力の一つが、「海外利用ポイント3倍(100円=3ポイント)」です。 100万円の時計やバッグを海外で購入すれば、30,000マイル(ハワイ往復航空券相当)が貯まります。

これを「安く買う」という視点で見れば、「ブランド品を買ったら、次の海外旅行の航空券代が無料になった」ことと同義です。

現金値引きだけに囚われず、「マイルによる旅行費用の相殺」を含めたトータルコストの低減こそが、アメックス・プラチナの真のメリットです。

③百貨店での「プラチナ・カード優待」と限定キャンペーン

アメックスは百貨店との親和性が高く、阪急百貨店や大丸松坂屋などで期間限定のキャッシュバックキャンペーン(5〜10%還元)が頻繁に行われます。

百貨店独自の外商カードを持っていなくても、アメックス・プラチナが1枚あれば、最新コレクションを優待価格で手に入れるチャンスが巡ってきます。

また、貯まったポイントを1ポイント=0.8円〜1円(メンバーシップ・リワード・プラス加入時)として百貨店ギフトカードに交換できるため、「日々の決済で貯めたポイントを、特別な日のショッピング資金へ高レートで充当する」というサイクルが作れます。

④為替を考慮したとプラチナコンシェルジュの活用

今、ハイブランドをどの国で買うのが最安?

この問いに答えを出せるのがアメックス・プラチナコンシェルジュです。

世界中に拠点を持ち、リアルタイムの為替や各国の在庫状況にアクセスできるアメックスだからこそ、海外店舗での価格確認や、ラグジュアリー・ショッピング対象店への予約代行もスムーズに行ってくれます。

「タイミングの妙」と「情報の鮮度」をコンシェルジュ経由で手に入れることは、自分で検索する手間を省き、機会損失を防ぐという大きな価値(実質的なメリット)を生み出します。

アメックスプラチナのデメリット2個

アメックス・プラチナは充実した特典を持つ一方で、向き・不向きがあるカードでもあります。入会前にデメリットもしっかり把握しておきましょう。

①アメックスプラチナのデメリット①年会費の元を取るには工夫が必要

アメックス・プラチナのカード年会費165,000円は決して安くなく、特典を使いこなさなければ「高いだけのカード」になってしまいます。

たとえばプライオリティパスも旅行に行かなければ価値はゼロですし、無料宿泊券も毎年使い忘れると数万円の損失になります。

年会費の元を取るには、フリー・ステイ・ギフト、プライオリティパス、ホテルメンバーシップ、ダイニング特典などを意識的に組み合わせて活用する姿勢が必要です。

特典を受け身で待つだけでなく、自分のライフスタイルに合わせて積極的に使う人向けのカードといえます。

②アメックスプラチナのデメリット②旅行好きでないと宝の持ち腐れになる

アメックス・プラチナの主要特典の多くは、旅行・ホテル・空港ラウンジに集中しています。

年に1回しか旅行をしない、または旅行自体に興味がないという方にとっては、年会費165,000円に見合うだけの恩恵を受けにくいのが正直なところです。

プライオリティパスを家族と共に年間3回以上使う、ホテルに年2泊以上するといった使い方ができないなら、同じコストでほかのカードを組み合わせた方が合理的な場合もあります。

場合によっては、アメックス・ゴールドプリファードの方が適している可能性もあるため、入会前に自分の年間旅行頻度を確認することが大切です。

アメックスプラチナ入会のベストタイミングはいつ?

「アメックス・プラチナをいつかは持ちたい」と思っていても、タイミングを迷っている人は多いはずです。

実際に現在アメックス・ゴールドプリファードを使ったからわかったアメックス・プラチナへの入会タイミングに気付きました!

①年収が上がり、高級ホテルの機会が増えてきた

年収が一定水準を超え、仕事やプライベートで高級ホテルを利用する機会が増えてきた段階が、アメックス・プラチナへの切り替えどきといえます。

収入が上がると必然的に選ぶホテルも格式高い施設を選ぶようになりますよね。

アメックス・プラチナ特典のホテルメンバーシップによるアップグレードや朝食無料特典、FHRの100米ドルクレジットなどは、宿泊頻度が上がるほど価値が増します。

年1〜2回の高級ホテル利用でも特典を積み上げれば年会費を上回る価値が生まれます。「もう少し快適なホテルライフを送りたい」と感じ始めたときが、入会を検討するサインです。

②子どもが小学生になり、旅行や食事の費用が気になるようになった

未就学児のうちは「添い寝無料」「ラウンジ無料」だった恩恵が、小学生になった途端に「大人料金」や「カウント対象」に変わります。

- ホテルの朝食: 未就学児は無料だが、小学生は数千円かかるのが一般的。

- プライオリティパス: 小学生になった途端に大人と同じ「1名分の料金(約35ドル〜)」を請求されるラウンジが多い。

わたしの周りでも、未就学児でなくなると外食・旅行の選択肢を再考する家庭がほとんど。でも生活水準や贅沢は保ちたいですよね。

以前は未就学児無料の恩恵を受けまくっていたのに、小学生になった途端旅行のランクを下げざるを得ない家庭も多いです。

アメックス・プラチナなら「家族カードが4枚まで無料」を活かし、 配偶者だけでなく将来的に中学生以上のお子様に持たせることも見据えつつ、現時点では「家族カードを発行した大人が、子ども1名分をカバーする」といった運用が可能です。

1回の旅行で数万円単位の節約に直結するだけではなく、センチュリオンラウンジなど一流シェフのビュッフェを家族旅行の度にみんなで利用できるのは、ラグジュアリー好きのパパママのQOL向上にも繋がります。

③特典をフル活用して年会費を「実質無料」にできると感じたとき

クレカ愛好家がアメックス・プラチナを「実質無料」と判断する大きな決め手が、プライオリティパスの仕様です。

楽天プレミアムカードなど他社プライオリティパスは「本人のみ無料」が一般的ですが、アメックス・プラチナは家族カード(4枚まで無料)を含めた全員分に「同伴者1名無料」がつきます。

更新特典とポイント還元を合わせれば「持ち出し」はマイナスへ

さらに、アメックス・プラチナの更新特典である「フリー・ステイ・ギフト(約5〜8万円相当)」と「トラベルクレジット(2万円)」を足し合わせると、プライオリティパスの価値(約4〜8万円)と合わせた時点ですでに15〜18万円規模のベネフィットに達します。

ここに、特定加盟店での「3%還元」によるポイント(マイル)が加わるわけです。

実際に損益を計算すると、 「実質年会費 = 16.5万円 - (無料宿泊 6万 + トラベルクレジット 2万 + プライオリティパス利用価値 4万 + ポイント還元 5万)」 = 0.5万円がプラスになります。

要するに、「支払う年会費よりも、カードから得られる経済的価値の方が大きい」という逆転現象を感じたら、アメックス・プラチナ入会のベストタイミングと言えるでしょう。

④アメックスゴールドプリファードの特典が物足りなく感じたとき

アメックス・ゴールドプリファードは「コスパ最強」と言われる一方で、一定のライフスタイルを超えて特典の枠が「窮屈」に感じられる瞬間が訪れます。その物足りなさこそが、アメックス・プラチナへの切り替えタイミングと言えます。

たとえば、アメックス・ゴールドプリファードの目玉特典である「フリー・ステイ・ギフトは、年間200万円以上の決済条件があり、達成するために「無理に買い物をしていないか?」と自問自答するカード保有者は少なくありません。

一方、アメックス・プラチナの無料宿泊特典は「カードを更新するだけ」で無条件に贈られるため、決済額を気にせず、純粋にカードを保有する喜びを感じられるのは、プラチナならではの精神的自由です。

さらに、アメックス・ゴールドプリファードでは利用できない「センチュリオンラウンジ」や「プライオリティパスの利用上限なし」など旅好きにとってはかなり魅力的な特典が付帯しています。

【保存版】アメックスプラチナで「元が取れる人」の条件リスト

アメックス・プラチナの年会費165,000円の元が取れるかどうかは、使い方次第です。以下のリストに複数当てはまる人は、前向きに検討してみると良いでしょう。

①年2回以上の「海外旅行」または「高級ホテルステイ」をする人

年2回以上の海外旅行または高級ホテルへの宿泊が確定しているなら、アメックス・プラチナの特典は高い確率で年会費以上の価値をもたらします。

たとえば、プライオリティパスを往復で使えば年4回以上のラウンジ利用となり、ホテルメンバーシップのアップグレードや朝食無料が重なれば1滞在で数万円分の価値を受け取れます。

さらに毎年の無料宿泊券も加算すると、年2回の旅行だけで年会費に匹敵する価値は十分に積み上がります。

②家族カードを2枚以上(計3人以上で)発行する予定がある人

家族カードを2枚以上発行する予定があれば、1人あたりのコスト換算でアメックス・プラチナの費用対効果が一気に高まります。

本会員+家族2名の3人体制なら1人あたり年会費は55,000円、4名なら41,250円、5人なら33,000円と実質年会費が下がり続けます。

3人全員がプライオリティパスを使い、それぞれがホテルメンバーシップの特典を受けられるなら、個別にカードを発行するよりずっとお得です。

世帯全体の旅行コストを下げたいファミリー層にとって、家族カード発行はコスパ最大化の最短ルートです。

③「時間をお金で買いたい」多忙なビジネスパーソン

忙しい日常の中で、レストランや旅行の手配に時間をかけたくない人にとって、プラチナ・コンシェルジェ・デスクは非常に価値の高い特典です。

電話1本でレストラン予約や旅行手配を任せられるため、調査・比較・予約という時間のかかる作業をアウトソースできます。

「時間をお金で買う」という感覚を持つビジネスパーソンにとって、合理的なコストになります。

④高額な家電や最新ガジェットを頻繁に購入する人

最新のiPhoneや話題のカメラ・PC周辺機器など、ガジェット好きにとって購入後の「故障」や「破損」は常に隣り合わせのリスクです。アメックス・プラチナは、そのリスクを「まるごと」引き受けてくれます。

アメックス・プラチナで「買ってない」ものまで守ってくれる

通常、カード付帯の保険は「そのカードで買ったもの」が対象です。しかし、アメックス・プラチナの「ホームウェア・プロテクション」は、他のカードや現金で購入した家電製品まで補償対象(※購入から一定期間内)にするという、常識外れのスペックを誇ります。

最新iPhoneの「修理費」に怯えない毎日

今やiPhoneの画面割れ修理に5万円以上かかることも珍しくありません。アメックス・プラチナにはなら最大15万円/年の補償があり、さらに家族カード会員のスマホも対象です。

iPhone購入時にAppleCare+(2年で約3万円〜)に入るべきか迷う人は多いですが、アメックス・プラチナ会員なら家族全員分をカード1枚でカバーできるため年会費の壁は一気に低くなります。

高額決済による「ポイント3倍」で、次のガジェット代を捻出する

アメックス・プラチナ会員は、ヨドバシカメラなどの特定加盟店や、海外通販(外貨決済)で最新ガジェットを購入する場合、ポイント3%還元(100円=3ポイント)の恩恵をフルに受けられます。

ヨドバシカメラで30万円のハイスペックPCを購入すれば、9,000ポイント(マイル)。これが数回重なれば、ポイントだけで周辺機器を買い揃えたり、次の旅行の足しにしたりできるのです。

アメックスプラチナ入会前に知っておきたい損益分岐点

特典の魅力に目を向けがちですが、数字の現実もあわせて把握しておくことが大切です。冷静に損益を計算した上で判断しましょう。

年間300万円決済してもポイント還元率だけでは黒字化できない

年間300万円をアメックス・プラチナで決済した場合、基本還元率1.0%で獲得できるポイントは30,000ポイントです。1ポイントをANAマイル(1円相当)と仮定しても30,000円分にしかなりません。

つまり、年会費165,000円に対しポイントだけでは135,000円の赤字が残るため、決済金額をいくら積み上げてもポイント還元率だけで年会費を回収するのは現実的ではありません。

アメックス・プラチナの元を取る方法は、あくまでも体験型特典の活用にあります。

300万円決済+「年2回の旅行」で初めて損益分岐点が見えてくる

アメックス・プラチナを「高い」と感じるか「安い」と感じるかの境界線は、明確です。目安は「年間300万円の決済」と「年2回の旅行」です。

まずは、ボーナスポイント加盟店(AmazonやJAL等)や外貨決済での「3%還元」を駆使すれば、300万円の利用で約9万ポイントが貯まります。1マイル=2円換算で18万円相当。これだけで年会費を上回る価値を創出できます。

次に、年2回の家族旅行の節約効果は、 更新特典の「フリー・ステイ・ギフト(無料宿泊券)」と「トラベルクレジット(2万円分)」で約8万円分。さらプライオリティパスのラウンジ利用(往復×2回)で約4万円分。これらを合計するだけで、約12万円分の旅行コストを直接的に削減できます。

他にも、ダイニング特典(招待日和で年1〜2回使用すると約2〜4万円相当)、ホテルメンバーシップのアップグレードや朝食無料、FHR特典などで補うことで、初めて損益分岐点が現実的な範囲に入ってきます。

「世帯全体」で考えた瞬間、アメックスプラチナはコスパ最強のカードになる

アメックス・プラチナ本会員1人で考えると年会費165,000円はハードルが高く感じますが、家族カード4枚まで無料という事実を加えると計算が変わります。

家族5人でプライオリティパスを利用した場合の価値は約35万円相当、各自がホテルメンバーシップの特典を受けながら旅行すれば、1回の旅行でも数万円分の恩恵が生まれます。

1枚のカードが「家族全員分のトラベルサービス」として機能することを考えると、世帯単位で見たコスパは突出しています。

家族全体の旅行体験を底上げしたい人にとって、アメックス・プラチナは最もコスパの高い選択肢の一つです。

まとめ

アメックス・プラチナは、年会費165,000円という数字だけで判断すると損をするカードです。

フリー・ステイ・ギフト・プライオリティパス・ホテルメンバーシップ・コンシェルジュなど、体験型の特典を積み上げることで年会費を大きく上回る価値を引き出せます。特に家族カードを活用し、世帯全体で特典を使う視点を持つと、コスパは一段と高くなります。

「旅行好き」「多忙なビジネスパーソン」「家族で旅行を楽しみたい」という方は、ぜひ一度、本記事の条件リストと自身のライフスタイルを照らし合わせてみてください。特典を使いこなせると確信できたとき、それが入会の最良のタイミングです。