本記事はプロモーションを含みます。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

アメックス・ビジネス・ゴールド申込みに求められる年収目安は?

アメックス・ビジネス・ゴールド保有者は、年収いくらくらいなの?

アメックス・ビジネス・ゴールドの申し込み条件には、具体的な年収基準は設けられていません。

この記事では、個人事業主として実際にアメックス・ビジネス・ゴールドを使う筆者が、アメックス・ビジネス・ゴールドが年収に関わる要素に関してわかりやすく解説していきます。

アメックス・ビジネス・ゴールドには年収基準なし

アメックス・ビジネス・ゴールドの申し込み条件は4つ

【実体験】アメックスビジネスゴールドに入会当初の私の年収・属性

母が年収300万円でアメックスビジネスゴールドを持てた理由考察

アメックス・ビジネス・ゴールドに入会できなかった人の共通点4つ

アメックス・ビジネス・ゴールドの年収以外の審査ポイント

アメックス・ビジネス・ゴールドを年収を高い人が持つメリット4つ

アメックス・ビジネス・ゴールドを年収が低めの人が持つメリット4つ

アメックス・ビジネス・ゴールドの年収と限度額の関係

アメックス・ビジネス・ゴールドは海外では年収条件がある国もある

- アメックスビジネスゴールドカード申込みには年収基準はない

- アメックスビジネスゴールド審査に通過した私の年収・属性を公開

- 母が年収300万円でも入会できた理由考察

- アメックスビジネスゴールドに入会できなかった人の共通点(体験談・口コミ分析)

- アメックスビジネスゴールドの年収以外での審査ポイント

- アメックスビジネスゴールドに再申し込み時の年収以外の見直す要素

- アメックスビジネスゴールドを年収が高い人が持つメリット

- アメックスビジネスゴールドを年収が低い人が持つメリット

- アメックスカードの年収と利用限度額の関係

- アメックス・ビジネス・ゴールドの年収条件がある国もある

- アメックスビジネスゴールドの年収に関するよくある質問

- まとめ:年収に不安があっても申し込む価値は十分にある

アメックスビジネスゴールドカード申込みには年収基準はない

アメックス・ビジネス・ゴールドへの申込みを検討している方の多くが、「自分の年収で審査に通るのだろうか」と不安を感じています。

結論、アメックス・ビジネス・ゴールドの申し込みに際して、明確な年収条件は定められていません。

アメックスビジネスゴールドに求められる年収額は非公開

アメリカン・エキスプレス公式サイトでは、アメックス・ビジネス・ゴールドの申込みに必要な年収額を明示していません。

カード会社が年収基準を非公開としている理由は、審査が年収だけでなく、信用情報や事業の安定性など複数の要素を総合的に判断するためです。

一般的なゴールドカードでは年収500万円以上が目安とされることもありますが、アメックス・ビジネス・ゴールドについては個人事業主でも申し込みが可能であることから年収の多寡に依存し過ぎず、申込みにトライしてみることをおすすめします。

理由は、年収の絶対額よりも、継続的な収入があることや、過去のクレジットカード利用履歴が良好であることが重視される傾向にあります。

年収が公開されていないからといって取得を諦める必要はなく、事業の実態や信用力をしっかりとアピールすることで、幅広い年収層の方に取得のチャンスがあるカードといえるでしょう。

ちなみに筆は、個人事業主としてアメックス・ビジネス・ゴールドを保有しています。

アメックスビジネスゴールド申し込み条件は4つ

アメックス・ビジネス・ゴールドの申し込みには、年収ではない部分において明確な条件があります。

①20歳以上である

アメックス・ビジネス・ゴールドを申し込むには、20歳以上であることが必要です。

日本で言う20歳は個人の契約能力を担保するための基準で、20歳未満の方は申し込みができないため、事業を始めたばかりの若手起業家でも、20歳を迎えてから申し込みを検討する必要があります。

年齢条件さえクリアしていれば、事業を始めたばかりの方でも申し込み可能で、年齢の上限は設けられていません。

高齢の個人事業主や法人代表者の方でも、安定した事業収入があれば審査対象となります。

②法人代表者または個人事業主である

アメックス・ビジネス・ゴールドは、法人の代表者または個人事業主を対象としたビジネスカードです。

つまり、会社を経営している法人代表者はもちろん、フリーランスや開業届を出している個人事業主も申し込み対象に含まれます。

他にも、たとえば会社員の方でも、副業として個人事業を営んでいる場合は個人事業主として申し込むことができます。

わたしも会社員の傍ら個人事業を営んでおり、アメックス・ビジネス・ゴールドを活用していますよ。

事業の規模や売上額に明確な下限は設けられていないため、スタートアップ企業や駆け出しの個人事業主でもチャレンジしやすいのが大きな特徴です。

③安定収入がある

アメックス・ビジネス・ゴールドの申し込みに際して、安定した収入があることも重要な条件の一つです。

アメックス・ビジネス・ゴールドでは具体的な年収額は公表されていないものの、年会費を継続的に支払える経営状態であることが前提となります。

安定収入とは、毎月一定の事業収入が見込める状態を指し、単発的な収入ではなく継続性のある事業活動を行っていることが評価されます。

とはいえ、開業して間もない場合でも申込者個人の信用情報を重視される傾向もあるため、必ずしも長期の実績が必須というわけではありません。

④日本国内に本社または事業所の住所がある(個人事業主は自宅住所)

アメックス・ビジネス・ゴールドの申し込み時には、日本国内に法人の本社または事業所の住所を持っていることが条件となります。

個人事業主の場合は、自宅住所でも問題ありません。

対して、海外に拠点を置く事業者の場合、日本国内に登記住所や連絡先がなければ申し込みができません。

住所の変更があった場合は速やかにカード会社へ届け出る必要があり、虚偽の住所や連絡の取れない住所を記載すると審査に影響する可能性があります。

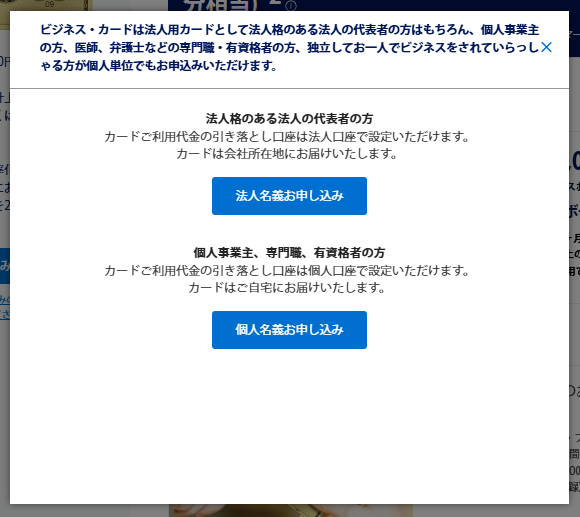

法人代表者と個人事業主では申込みフォームが異なる

アメックス・ビジネス・ゴールドの申し込みにあたって、法人代表者と個人事業主では入力フォームが異なります。

まず、アメックス・ビジネス・ゴールドの申し込みボタンをタップすると以下のポップアップが表示され、自身が該当する方を選択します。

より深堀すると、法人でアメックス・ビジネス・ゴールド申込みをする際は法律にもとづき、「実質的支配者」の申告・確認が必要となります。

対して、個人事業主の場合は上記の入力欄はなく個人の信用情報がより重視される傾向があります。

また、法人の場合は引き落とし口座を法人口座にできますが、個人事業主は個人名義の口座を使用します。

審査期間は個人事業主よりも法人名義の方が時間を要するとアメックス公式サイトでも明示されているように、法人・個人により審査の観点が異なり、場合によっては別途求められる書類も異なる点を留意しておきましょう。

アメックスビジネスゴールド審査に通過した私の年収・属性を公開

申込時の私のプロフィール(年収・事業内容・開業年数)

私がアメックス・ビジネス・ゴールドに申し込んだのは、個人事業主として開業3年目のタイミングでした。

申込時の個人事業主としての年収は約450万円程度です。

本業の会社員としての収入とは別に、副業収入として確定申告している金額をもとに申告しました。

本業が個人事業主ではないため、事業規模としては決して大きくありませんが、月々の副収入はあまり変動がなく既に個人で保有していたヒルトンアメックス・アメックス・ゴールドプリファードの月の利用料・返済が安定していた実績も評価されたのではと考察しています。

アメックスは年収の絶対額よりも、継続的な事業活動と支払い能力を重視する傾向があると言われているため、開業年数が浅くても審査通過のチャンスは十分にあります。

審査結果の詳細(申込から承認までの流れ)

アメックス・ビジネス・ゴールドを申込み後、審査結果はどのくらいでわかるの?

私の場合、申込み後即時審査でその場でわかりましたよ。

参考までに、カード申込みから審査・発送・受領の流れを実際の画像付きで解説します。

1日目:カード申込日(即時審査通過)

とある日曜日午前10時頃にアメックス・ビジネス・ゴールドを申込を行い、申込最終画面に遷移後即時審査で承認されたため、審査にかかった日数は「0日」でした。

承認画面が確認できたとともに、同時に登録したメールアドレス宛に以下のメールが届きました。

届いたメールには、既にカード番号下5桁が採番されていました。対応の速さに驚き!

ちなみに、上記メールの他に同時刻に以下3つのメールも届きました。

- Eメールアドレス登録完了のお知らせ

- 電話番号登録完了のお知らせ

- オンライン支払口座設定完了のお知らせ

2日目:カード発送準備完了連絡(カード発送)

届いたメールを見るとカードは既に発送され、追跡も可能な状況になっていました。

3日目:カードを自宅で受領

カード申込みから3日目のお昼12時前に、アメックス・ビジネス・ゴールドを受け取りました。

審査が即日で完了した点に加え、カード受領までスムーズに進んだので、せっかちの私としてはありがたい限りです笑。

年末年始やGWなど、タイミングによっては所要日数は変動する恐れがあります。

個人事業主の私がカード申込み時に準備した書類

わたしが個人事業主としてアメックス・ビジネス・ゴールドに申し込む際、特別な書類準備は不要でした。

任意項目ですが、申込時に必要だったのは運転免許証番号のみで、開業届や確定申告書の提出は求められませんでした。

ただし、審査状況によっては追加書類を求められる可能性もあります。

また、申込フォームでは事業内容や年間売上、従業員数などを入力する項目がありますが、正確に記入することが重要です。

虚偽申告は審査落ちの原因になるため、実態をありのまま申告しましょう。

母が年収300万円でも入会できた理由考察

①年収より「事業の継続性」を重視した可能性

実は私の母も個人事業主として年収300万円程度でアメックス・ビジネス・ゴールドの審査に通過できました。

正社員として60歳まで働いていた母は定年退職後、個人事業開始から5年以上が経過しており、毎月安定した収入が継続していました。

実際、年収が高くても開業直後で実績が乏しい場合より、年収が控えめでも数年間の継続実績がある方が評価される可能性が高いのかもしれません。

母のケースから分かるのは、年収の絶対額に不安があっても、事業の継続性と安定性を示せれば審査通過のチャンスは十分にあるということです。

②個人事業主は個人の信用情報(クレヒス)が評価

年収300万円台で入会できたもう一つの大きな理由は、母の個人信用情報が非常に良好だったのではと考察します。

個人事業主の場合、法人と異なり事業の信用力だけでなく、申込者個人のクレジットヒストリーが審査で重要な判断材料となります。

母は長年クレジットカードを利用しており、一度も延滞や未払いがなく、毎月期日通りに支払いを続けてきた実績がありました。

さらに、他社からの借入もなく、クリーンな信用情報を維持していたことが評価されたと考えられます。

アメックスビジネスゴールドに入会できなかった人の共通点(体験談・口コミ分析)

①過去6ヶ月以内の多重申込(3枚以上)

TwitterやSNSでアメックス・ビジネス・ゴールドに入会できなかった人の調査をしたところ、最も多く見られたのが「短期間に複数のクレジットカードへ申し込んだ」というパターンです。

具体的には、過去6ヶ月以内に3枚以上のカードに申し込んでいる状態は「多重申込」とみなされ、審査で大きなマイナス要因となります。

確かに、カードを急いで作ってリボ払いにしていたら…と妄想すると、お金に困ってそうなイメージ。

カード会社は申込情報を信用情報機関で共有しており、複数社への同時申込は「資金繰りに困っている」と判断される恐れがあります。

実際、年収600万円でも直近3ヶ月で4枚のカードに申し込んだ方が審査落ちしたという事例がありました。

②クレジットヒストリーに延滞・未払い記録がある

アメックス・ビジネス・ゴールドに入会できなかった人の二つ目の典型的なパターンは、過去のクレジットカードやローンで延滞・未払いの記録がある場合です。

個人事業主の審査では、事業の信用力だけでなく、申込者本人の信用情報が重視されます。

たとえ現在は収入が安定していても、過去5年以内にクレジットカードの支払い遅延があると、その記録は信用情報機関に残り続けます。

SNSでは「年収は問題ないはずなのに落ちた」という声がありましたが、調べると2年前に別のカードで1ヶ月の延滞履歴があったケースもありました。

③申込内容に誤り・虚偽があった

アメックス・ビジネス・ゴールドに入会できなかった人の三つ目の理由として見逃せないのが、申込内容の誤りや虚偽申告です。

年収を実際より高く申告したり、事業内容を誇張したりすると、審査の過程で矛盾が発覚し、信頼性を失います。

カード会社は信用情報機関のデータや過去の取引履歴と照合するため、虚偽申告はほぼ確実に見抜かれます。

また、単純な入力ミスでも審査に影響する可能性があります。

確かに、カード会社側からしたら、入力ミスか虚偽申告かは判断できないですものね。

口コミでは「慌てて入力したら年収の桁を間違えて審査落ちした」という事例もありました。

申込時は正確な情報を落ち着いて入力し、送信前に必ず見直すことが大切です。

④他社借入が多すぎる(返済負担率が高い)

アメックス・ビジネス・ゴールドに入会できなかった人の四つ目のパターンは、他社からの借入が多すぎて返済負担率が高い場合です。

返済負担率とは、年収に対する年間返済額の割合を指し、一般的に30%を超えると新規借入が難しくなると言われています。

たとえば年収500万円の方が、住宅ローンや自動車ローン、他社クレジットカードのリボ払いなどで年間200万円以上の返済を抱えている場合、新たなカード発行は厳しくなります。

アメックスビジネスゴールドの年収以外での審査ポイント

アメックス・ビジネス・ゴールドの審査では、年収だけでなく様々な要素が総合的に判断されます。

安定した経営状態や信頼性の高い申込内容が重視されるため、年収が目安に届かない場合でも、他の条件を満たしていれば審査通過の可能性は十分にあります。

①収入が安定している

アメックス・ビジネス・ゴールドだけではなく一般的にクレジットカード審査では、収入の金額そのものよりも「安定性」が重視されます。

毎月一定の収入があり、継続的に売上が発生していることが望ましいとされ、カード会社からの信頼は高まるでしょう。

年収の多寡だけでなく、事業の持続可能性を示すことが審査通過の鍵となるため、事業計画や取引実績をしっかりと整理しておくことが重要です。

②提出する書類の整合性

アメックス・ビジネス・ゴールド申込時に提出する書類の正確性は、審査において非常に重要な要素です。

住所や電話番号、事業内容などの基本情報に誤りや不一致があると、審査が長引いたり、場合によっては否決される可能性もあります。

書類の不備は申込者の信頼性を損なう要因となるため、申込前に記載内容を慎重にチェックし、提出を求められた場合には必要書類を漏れなく準備することが大切です。

正確な情報提供が、スムーズな審査につながります。

③申込者個人のクレジットカードヒストリーが良好

アメックス・ビジネス・ゴールドの審査では、代表者・個人事業主個人の信用情報が重要な判断材料となります。

たとえば、過去のクレジットカードやローンの利用履歴、支払い遅延の有無などが「クレジットヒストリー」として記録されており、これらの情報は審査時に必ず確認されます。

延滞や未払いの履歴がある場合、支払い能力に疑問を持たれ、審査が厳しくなる可能性があります。

逆に、これまで適切にカードを利用し、期日通りに返済してきた実績があれば、審査において大きなプラス要素となります。

申込前に自身の信用情報を確認し、必要であれば未払いを解消しておくことをおすすめします。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

④入力申告内容に虚偽がない

アメックス・ビジネス・ゴールド申込内容に虚偽があると、審査に通らないだけでなく、今後の申込にも影響を及ぼす可能性があります。

年収や事業規模を実態よりも大きく申告したり、他社借入状況を隠したりする行為は、審査の過程で発覚するケースがほとんどです。

カード会社は信用情報機関を通じて正確な情報を把握しているため、虚偽申告は必ず見抜かれます。

正直に現状を申告することが、審査における信頼獲得の第一歩です。

⑤他社の借入状況の有無

他社からの借入状況も、アメックス・ビジネス・ゴールドを含むクレジットカード入会審査における重要なチェックポイントです。

すでに複数のローンやクレジットカードで借入がある場合、返済負担が大きいと判断され、新たなカード発行が見送られることがあります。

特に、短期間に複数のカードやローンに申し込んでいる「多重申込」の状態は、資金繰りに困っているとみなされ、審査に不利に働く傾向があります。

借入状況は信用情報機関に記録されているため、隠すことはできません。正確な情報を申告しましょう。

アメックスビジネスゴールドに再申し込み時の年収以外の見直す要素

アメックス・ビジネス・ゴールドの入会審査に落ちてしまった場合でも、適切な対処を行えば次回の申し込みで入会できることもあります。

ここではたとえ審査落ちてしまっても、再チャレンジに向けた具体的な改善策を解説します。

審査落ちの原因は年収とは限らない

アメックス・ビジネス・ゴールドを含むクレジットカード審査に落ちる原因は、年収ではなく過去の支払い履歴に問題があるケースが大きいと言われています。

クレジットカードやローンの延滞・未払いがあると、信用情報機関に記録が残り、審査で不利になります。

確かに「クレジット(=信用)カード」の名の通り信用に値する過去の実績にフォーカスされるのは当たり前のことですね。

また、申込内容に誤りや虚偽があった場合や、短期間に複数のクレジットカードへ申し込んでいる「多重申込」の状態も、カード会社から警戒されやすい要因です。

さらに事業の実態が不明確だったり、他社からの借入が多すぎたりする場合も、返済能力に疑問を持たれて審査に通りにくくなります。

再申し込みまでは6ヶ月は開ける

アメックス・ビジネス・ゴールドがどうしてもほしいからといって、審査に落ちた直後の再申し込みは避けるべきです。

一般的には最低でも6ヶ月程度の期間を空けることが推奨されており、現にアメックス公式サイト「よくある質問」でも以下の内容が明示されています。

前回のお申込日より6ヶ月以上経過している場合、再度お申し込みいただけます。ただし、カードの発行に際しては弊社の所定の審査があるため、ご希望に添えない場合もありますので、あらかじめご了承ください。

理由は、クレジットカード申込情報は信用情報機関に6ヶ月間記録されるため、この期間内に何度も申し込むと「申し込みブラック」と判断され、さらに審査が厳しくなる恐れがあるのです。

アメックスビジネスゴールドを年収が高い人が持つメリット

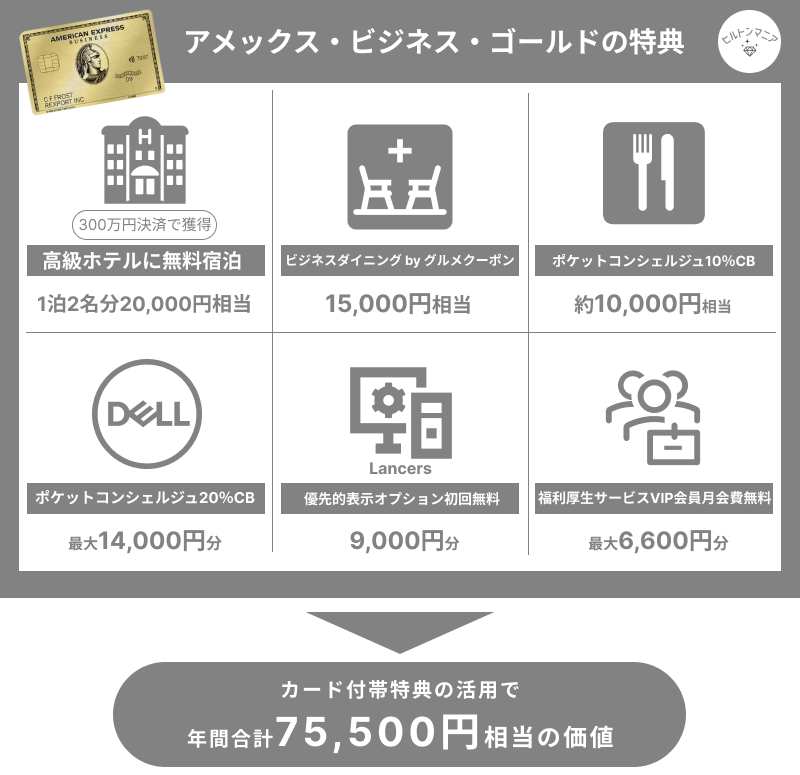

年収の多寡に関わらずアメックス・ビジネス・ゴールドには魅力的な特典が用意されています。

高い年収を活かして大きな決済を行うことで、より多くのリターンを得られるメリットがあるのが特徴です。

①決済額が多い分ポイントが貯まりやすい

年収が高い方は事業規模も大きく、広告宣伝費や仕入れ費用など月々の決済額も自然と高額になりがちです。

そのためアメックス・ビジネス・ゴールドを積極的に活用することで、必然的にポイントが貯まる速度が速まります。

アメックス・ビジネス・ゴールドの基本ポイント還元率1.0%ですが、以下のボーナスポイントプログラムの対象加盟店であるAmazonやYahoo!ショッピングでは最大3%の還元率となるため、事業用品の購入でさらに効率よくポイントを獲得できるでしょう。

貯まったポイントはANAマイルへの交換や提携サービスでの利用が可能で、出張時の航空券や宿泊費に充当することもできます。

高額決済を継続的に行う経営者にとって、年間で見れば数万から数十万ポイントが貯まることも珍しくなく、これらを賢く活用することで実質的なコスト削減につながります。

②利用限度額の柔軟性で大型案件に対応可能

年収が高く事業の信用力も十分にある経営者・個人事業主にとって、アメックス・ビジネス・ゴールドの一律でない利用限度額設定はメリットとなります。

カードの利用実績や支払い状況が良好であれば、個別に限度額が引き上げられる可能性があり、数百万円規模の設備投資や広告出稿にも対応できます。

通常のクレジットカードでは限度額が固定されているため、大型案件の際に複数回に分けて決済する必要がありますが、アメックス・ビジネス・ゴールドなら一度にまとめて支払うことが可能です。

このように、アメックス・ビジネス・ゴールドの柔軟な限度額運用により、ビジネスチャンスを逃さず素早い意思決定ができるため、年収が高く事業展開のスピードが求められる経営者には特に価値の高いカードとなるでしょう。

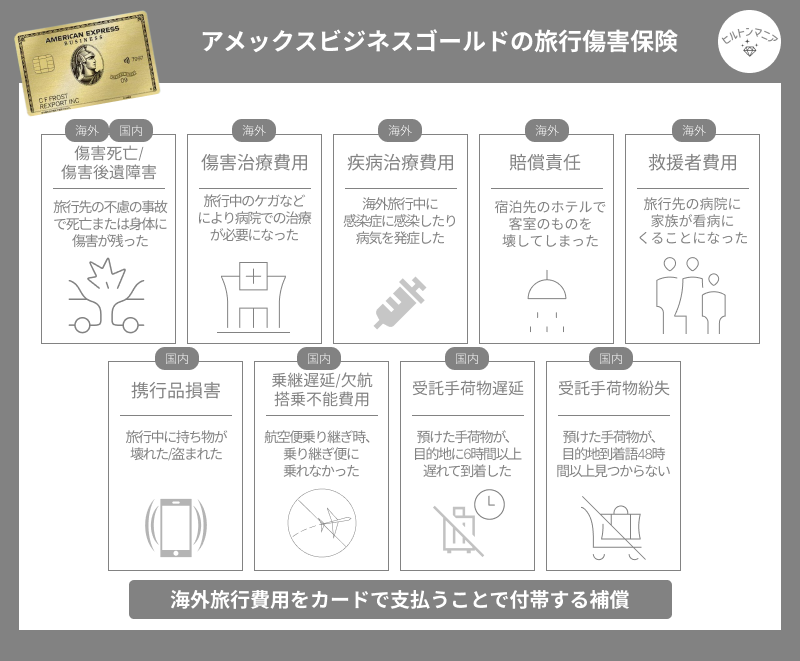

③充実した付帯保険で高額な資産も安心

年収が高い経営者・個人事業主は、高価なビジネス機器や商品を扱う機会も多く、それに伴うリスクも大きくなります。

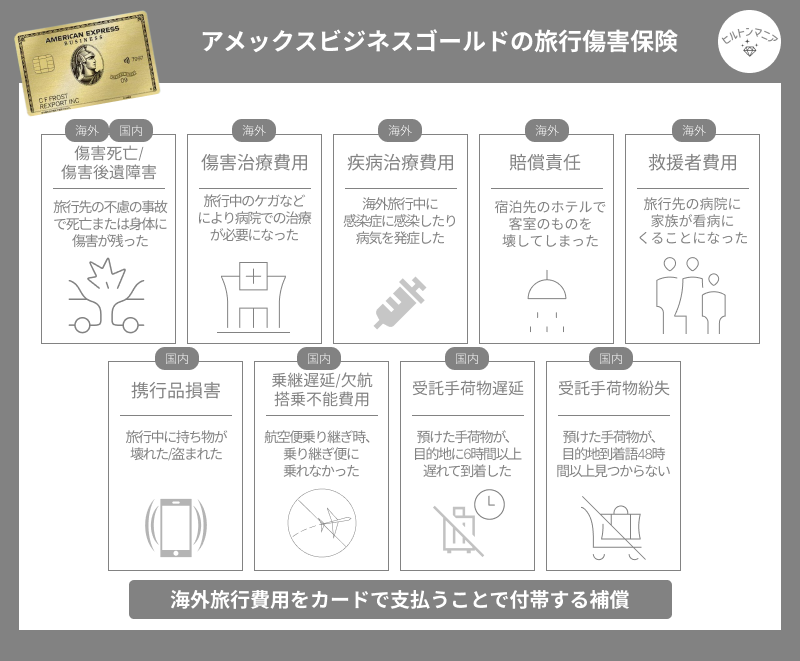

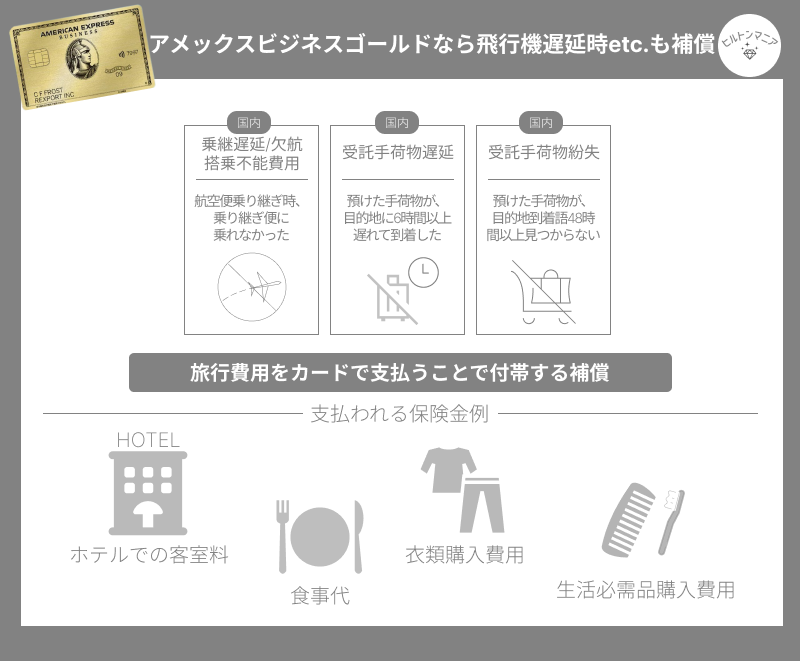

アメックス・ビジネス・ゴールドには最高1億円の海外旅行傷害保険と最高5,000万円の国内旅行傷害保険が付帯しているだけではなく、出張時の国内での飛行機遅延・欠航・手荷物紛失にも手厚く対応してもらえます。

加えて、カードで購入した商品には最大500万円のショッピング保険が適用されるため、高額なパソコンや撮影機材などを購入した際の破損や盗難にも補償が受けられるのです。

さらに「リターンプロテクション」では、購入した商品が返品できない場合に購入金額の補償を受けられる仕組みもあります。

高額な取引や資産を扱う機会が多い年収の高い経営者にとって、これらの保険やプロテクションサービスは大きな安心材料となり、事業上のリスクヘッジとしても機能します。

④ステータス性による信頼構築と会食費のコスト削減

年収が高い経営者・個人事業主は、大手企業との商談や重要な取引先との会食など、ビジネス上で信頼性を示す場面が多く訪れます。

アメックス・ビジネス・ゴールドはメタル製のカードデザインを採用しており、手に取った時の重厚感と高級感が相手に強い印象を与えます。

支払いの際にこのカードを提示することで、「しっかりとした事業を営んでいる経営者」という印象を自然に伝えることができるのです。

また、年収が高いが故に利用するレストラン・ダイニングも格式高いお店の利用が増えますよね。

そんなとき、対象レストランの所定のコース料理を大人2名以上で予約すると1名分のコース料金が無料になる「ビジネス・ダイニング・コレクション by グルメクーポン」を利用すれば会食のコストを抑えることもできます。

アメックスビジネスゴールドを年収が低い人が持つメリット

年収が控えめな個人事業主や起業したばかりの経営者でも、アメックス・ビジネス・ゴールドには十分に活用できるメリットがあります。

年会費以上の価値を引き出すカギは、付帯する充実した特典の活用にあります。

①特典の活用で支出の軽減

年収が比較的低い場合でも、アメックス・ビジネス・ゴールドに付帯する各種特典を上手に使うことで年会費49,500円の元を取ることは十分可能です。

特に注目したいのが「ビジネス・ダイニング・コレクション」で、全国約200店舗の高級レストランで2名以上のコース料理を利用すると1名分が無料になります。

接待や会食を半年に一度でも利用すれば、1回あたり1万5千円~3万円程度の節約となり、年間で見ると大きな支出軽減につながるでしょう。

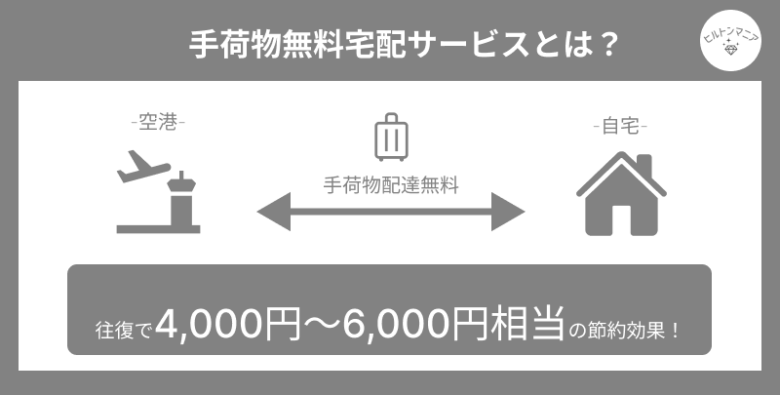

また、海外渡航時の手荷物の運搬を依頼できる手荷物無料配送サービスを利用すれば1回の海外渡航で往復最大6,000円の節約になります。

手荷物無料宅配サービスの魅力は、節約効果だけでなく、帰国後はそのまま出かけたり疲労困憊の身体にムチを打って大きなスーツケースと共に満員電車に乗り込むストレスも軽減します。

さらにDELLテクノロジーズでのキャッシュバック特典では、半年ごとに最大7,000円の還元が受けられるため、パソコンや周辺機器の購入予定がある場合は実質的な値引きとして活用できます。

これらの特典を組み合わせれば、決済額が少なくても年会費以上の価値を実感できるはずです。

②ビジネスの信用力向上とステータス獲得

開業したばかりで年収がまだ十分でない段階では、取引先や金融機関からの信用を得ることが大きな課題となります。

確かに、無名で開業したばかりだと「この人は信用できるの?」と思われても仕方ないかも…

アメックス・ビジネス・ゴールドを持つことで、事業に対する本気度と信頼性を対外的に示すことができます。

商談時や支払いの際にメタル製のゴールドカードかつ、国内外で高い認知度と信頼性を持つアメックスブランドのカードをみれば、「しっかりとした経営基盤を持つ事業者」という印象を相手に与えられます。

特に初めての取引先との商談では、個人カードではなくビジネスカードで支払うことで、プロフェッショナルな姿勢をアピールできるでしょう。

年収が低い段階から事業用と個人用の支出を明確に分けることは、経営者としての意識を高めるだけでなく、将来的な融資審査などでも有利に働く可能性があります。

③充実した旅行保険で保険料の節約

年収が低い段階では、出張のたびに旅行保険に加入すると費用負担が大きくなってしまいます。

アメックス・ビジネス・ゴールドには最高1億円の海外旅行傷害保険と最高5,000万円の国内旅行傷害保険が付帯しているため、別途保険に加入する必要がありません。

通常、海外出張の際には1回あたり数千円の旅行保険料がかかりますが、アメックス・ビジネス・ゴールドがあれば保険加入費を丸ごと節約できるのです。

一般的な傷害治療費用や疾病治療費用、携行品損害なども補償されるため、万が一のトラブルにも安心して対応できるだけではなく、加えて乗継遅延や手荷物遅延などの補償も付いており、航空便の遅延時の食事代や宿泊費も補填されるのです。

こうした手厚い保険内容は、予算に余裕のない個人事業主にとって心強い味方となり、安心してビジネス活動に集中できる環境を整えてくれます。

④ビジネスマッチングサービスで取引先開拓

年収が低い起業初期の段階では、広告費や営業活動に多くの予算を割くことが難しいものです。

アメックス・ビジネス・ゴールドには「ビジネス・マッチング・サービス」という独自の特典があり、アメックスのビジネスカード会員同士がオンラインプラットフォームを通じてつながることができます。

このサービスを活用すれば、営業コストをかけずに新たな取引先やビジネスパートナーを見つけられる可能性があり、さらには同じアメックスビジネスカードを持つ経営者同士という共通点があるため、初対面でも信頼関係を築きやすく、具体的なビジネスの話に進展しやすいという利点もあります。

人脈が限られがちな起業初期において、アメックスのマッチング機会は貴重です。通常であれば異業種交流会やセミナー参加に費用と時間がかかりますが、カード特典として提供されているため追加コストなしで利用できる点も魅力といえます。

アメックスカードの年収と利用限度額の関係

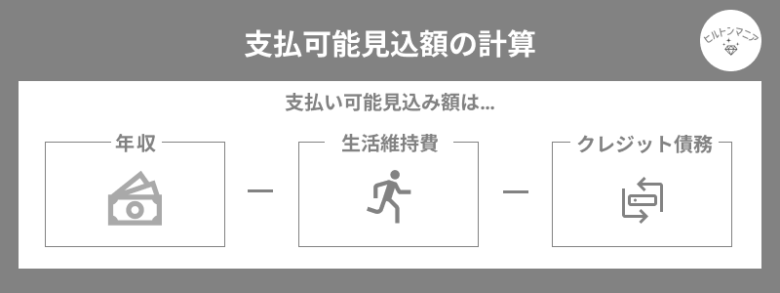

一般的に、クレジットカードの利用限度額は以下の計算式を基に設定されています。

一方で、アメックス・ビジネス・ゴールドの利用限度額は、他のクレジットカードとは異なり一律の制限を設けていません。

アメックスの利用限度額が一律ではない理由

アメックス・ビジネス・ゴールドを含むアメックスカードが一般的なクレジットカードのような固定された利用限度額が設定されていない理由は、会員一人ひとりの信用力やカード利用状況を総合的に判断し、個別に限度額を設定しているためです。

具体的には、年収だけでなく、事業の安定性、過去のクレジットヒストリー、支払い実績などが評価対象となります。

このような柔軟な審査体制により、開業間もない個人事業主でも高額な決済が可能になるケースがあります。

一方で、高年収であっても支払い遅延がある場合は限度額が抑えられることもあり、年収の多寡だけでは判断できない点が特徴です。

カードを正しく使うと年収に関わらず限度額が上がる

アメックス・ビジネス・ゴールドの限度額は、カードの利用実績によって段階的に引き上げられていきます。

毎月適切な金額を利用し期日通りに支払う、つまり延滞なく継続的にカードを使用することで、年収が比較的低い方でも限度額の増額が期待できるのです。

実際に、開業初年度は限度額が低めでも、半年から1年程度の良好な利用実績を積むことで、自動的に限度額が引き上げられるケースが多く報告されています。

上図は、実際の私のアメックスカードの利用限度額です。この金額、私の年収以上だったので驚きます…

つまり、年収よりも「カードをどう使っているか」という実績の方が、限度額アップには重要な要素となるのです。

利用限度額の一時引き上げも可能

アメックス・ビジネス・ゴールドでは、急な高額決済が必要な場合に一時的な限度額の引き上げを申請できます。

大型設備投資や海外出張費用など、通常の限度額を超える支出が見込まれる際には、カード裏面に記載されたデスクへ事前に連絡することで対応してもらえます。

ただし、一時引き上げの審査では年収や事業状況が確認されるため、必ずしも希望額が認められるわけではありません。

日頃からカードを適切に利用し、良好な支払い実績を維持しておくことが、スムーズな一時引き上げにつながります。

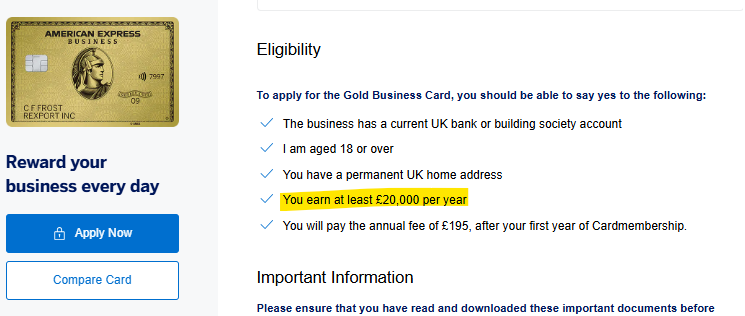

アメックス・ビジネス・ゴールドの年収条件がある国もある

アメックス・ビジネス・ゴールドを含むアメックスプロパーカードは海外でも発行されているクレジットカードですが、国によりカード申込時の条件として年収が定められてます。

イギリスでは年収£20,000(≒年収400万円)

イギリスのアメックス・ビジネス・ゴールドでは、入会条件として年収2,000ポンドが定められており、日本円に換算すると約400万円相当に値します。

和訳すると、以下が入会の条件として挙げられています。

- 当該企業は英国の銀行または住宅金融組合に口座を保有している

- 私は18歳以上です

- 英国の永住住所をお持ちであること

- 年間2万ポンド以上の収入がある

- カード会員の初年度を過ぎると、年会費 195 ポンドをお支払い

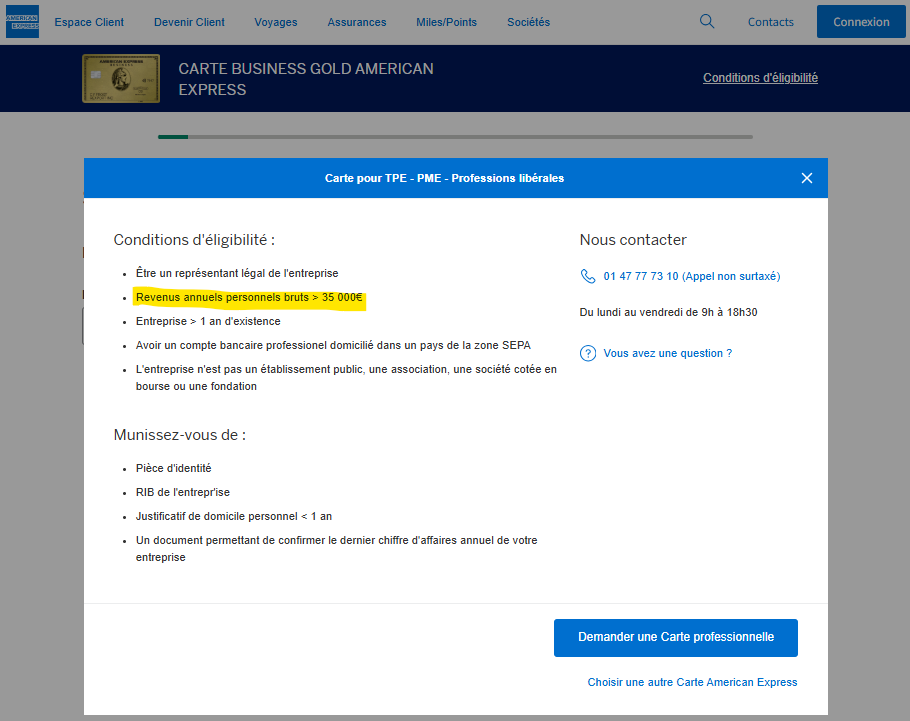

フランスでは 年収€35,000(≒年収633万円)

フランスのアメックス・ビジネス・ゴールドでは、入会条件として年収€35,000が定められており、日本円に換算すると約633万円相当に値します。

為替の変動によりレートも異なるため日本円への換算は概算ではありますが、国により求められている年収が異なることがわかります。

イギリスにせよフランスにせよ、いずれにしても一定の安定収入がなければ超えることができない年収条件があることから、日本のアメックス公式サイトでも公表されている通り「パート・アルバイト」では申込が難しい点は共通していると言えるでしょう。

アメックスビジネスゴールドの年収に関するよくある質問

アメックス・ビジネス・ゴールドへの申し込みを検討している方から寄せられることが多い質問について、ここでは一つひとつ丁寧に回答していきます。

年収の変動や審査基準、必要書類など、実際の申し込みの際に気になるポイントを明確にしておきましょう。

年収が変動したら申告は必要?

アメックス・ビジネス・ゴールド取得後に年収が大きく変わった場合でも、基本的にカード会社へ自発的に申告する義務はありません。

ただし、アメリカン・エキスプレスでは定期的に登録情報の更新を依頼するメールを送付しており、その際に最新の年収を入力する形になります。

また、アメックス公式サイトでは、年収情報の更新に関して以下の内容が掲載されています。

カード会員様のご登録情報を最新の状態に保つため、定期的に年収情報の更新をお願いしています。更新いただいた情報は、カードご利用に関する与信等に使用させていただきます。|引用:なぜ年収情報の更新が必要なのですか?

他社クレジットカードでは、最新情報への更新は利用可能枠の見直しやリボ払いの増額審査などに活用されるともいわれているため、正確に入力しておくことが望ましいでしょう。

年収の多寡はカードの何に影響する?

年収の高低は主に利用限度額の設定に影響を与えます。アメックス・ビジネス・ゴールドでは一律の上限額が定められていないため、年収や信用情報に応じて個別に限度額が決定される仕組みです。

年収が高いほど、より大きな限度額が設定される傾向にあり、高額な仕入れや経費支払いにも柔軟に対応できるようになります。

また、年収は審査時の総合的な信用力を測る一要素として評価されますが、決して年収だけで可否が決まるわけではありません。

安定した収入源があることや、過去のクレジット利用履歴が良好であることも重要な判断材料として考慮されます。

年収が高くても審査に落ちる?

年収が高くても審査に落ちるケースは実際に存在します。理由は、入会審査では年収だけでなく、クレジットヒストリーや過去の支払い履歴、他社からの借入状況など、複数の要素が総合的に評価されるためです。

たとえば、過去にクレジットカードやローンの返済で延滞があった場合や、短期間に複数のカードを申し込んでいる多重申込の状態では、たとえ年収が十分であっても審査通過が難しくなることがあります。

また、申込書類に不備や誤りがあると信頼性が損なわれ、否決につながる可能性もあるため、正確な情報を提供することが大切です。

開業して1年未満でも申し込みできる?

開業して1年未満の個人事業主でもアメックス・ビジネス・ゴールドの申し込みは可能です。

理由は、アメックス・ビジネス・ゴールド申込みへの条件に「開業後○年以上が対象」などの明示はされていないためです。

アメリカン・エキスプレスは、スタートアップ企業や事業を始めたばかりの経営者を積極的にサポートする姿勢を示しており、設立年数や事業年数に関する明確な制限は設けていないので、開業して間もない経営者・個人事業主でも申し込みが可能です。

パート・アルバイトでも申し込み可能?

パート・アルバイトの方はアメックス・ビジネス・ゴールドへの申し込みができません。

事実として、アメックス公式サイトにも以下の記載がされています。

誠に申し訳ありませんが、パートまたはアルバイトの方のお申し込みはお受けしておりません。|引用:よくあるご質問

アメックス・ビジネス・ゴールドは法人代表者または個人事業主を対象としたビジネスカードであり、定職を持つ20歳以上の方が対象です。

ただし、会社員が副業として事業を行っていて安定した収入がある場合は、個人事業主として申し込むことが可能です。

個人事業主は開業届などの証明書類は必要?

個人事業主がアメックス・ビジネス・ゴールドに申し込む際、開業届や確定申告書などの証明書類の提出は原則として不要です。

申込時には本人確認書類(運転免許証やマイナンバーカードなど)があれば手続きを進めることができ、事業を始めたばかりの個人事業主でもスムーズにカードを取得しやすくなっています。

ただし、審査の過程で追加書類の提出を求められる場合もあるため、決算書や事業の実績を示す資料を手元に用意しておくと安心です。

年収証明などの書類は必要?

アメックス・ビジネス・ゴールドの申し込みでは、年収証明書の提出は原則として求められません。

他社ビジネスカードでは決算書や確定申告書の提出が必要になることがありますが、アメックス・ビジネス・ゴールドは比較的簡略化された手続きで申し込める点が魅力です。

ただし、審査の状況によっては収入を証明する書類の提出を依頼される場合もあります。

他社ビジネスゴールドと比較してアメックスビジネスゴールド所有層の年収は?

アメックス・ビジネス・ゴールドの所有者層は、他社のビジネスゴールドカードと比べてやや高めの年収帯にあるとされていますが、必ずしも高年収者だけが保有しているわけではありません。

実際には開業して間もない個人事業主でも取得できた事例もあるため、ステータス性がありながらも比較的幅広い層に支持されています。

まとめ:年収に不安があっても申し込む価値は十分にある

アメックスビジネスゴールドは年収基準が非公開で、幅広い属性の方にチャンスがあります。私は年収450万円で即日審査通過、母も年収300万円台で入会できました。

審査で重視されるのは年収より、事業の継続性と個人の信用情報です。過去のクレジット利用で延滞がなく、直近6ヶ月以内の多重申込を避け、申込内容を正確に記入すれば通過の可能性は十分にあります。

ビジネス・ダイニング・コレクションや手荷物無料配送、最高1億円の旅行保険など、年会費以上の価値がある特典も豊富です。年収に不安があっても、アメックスビジネスゴールドは挑戦する価値が十分にあるカードです。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します