本記事はプロモーションを含みます。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

個人事業主にビジネスカードなんていらないよね?

私もかつて個人事業主として開業したばかりの時、ビジネスカードが「いらない」派でした。

でも今や私にとってビジネスカードは不可決な存在になり、断言できることは「個人事業主にビジネスカードがいらない」と思っている人は、単なる決済手段と個人カードとの使い分けだと勘違いしているということです。

個人カードでは何故ダメなのか、私の当初の考えが覆った理由や無料のビジネスカードでの失敗談を含め、解説していきます。

個人事業主にビジネスカードはいらない?反対派だった理由3つ

個人事業主の私がビジネスカードを持たないことで生まれたリスク3つ

ビジネスカードが必要な個人事業主の特徴4つ

年会費ありのビジネスカードこそ使うべきだと気付いた瞬間4つ

無料のビジネスカードを使って後悔した失敗談3つ

年会費ありのビジネスカードが「いらない」個人事業主の特徴4つ

個人事業主にビジネスカードはいらない?反対派だった理由3つ

開業したての頃、私は「個人事業主ならビジネスカードなんていらないのでは?」と事業専用のクレジットカードの必要性に疑問を抱いていました。

①ビジネスカードの特典を知らなかったから

個人事業主の私がビジネスカードをいらないと感じていた頃、決済手段以上のビジネスを一緒に伴走してくれるような実用的な特典が付帯しているなんて知りませんでした。

クレジットカードと言うと「ポイント還元」くらいしか頭になく、単なる個人事業に掛かる費用を仕分けやすくするクレジットカードと認識していました。

②法人しかフル活用できないと誤解していた

駆け出しの個人事業主だった頃の私はまだ経費に計上する金額も少なかったため、余計にビジネスカードをつくる意味ってないよね、とビジネスカードの意義を誤解していました。

また、「そもそもビジネスカードとは法人が持つもの。個人事業主が持っているなんて稀では?」と本気で思っていました。

まさにその頃の私は無知だからこそ大損しているよ、と当時の私へ教えてあげたいくらいです笑。

とはいえ、その後ビジネスカードは個人事業主でも申し込めると知った私の次の誤解は…

③毎月高額支払いがある個人事業主向けと誤解していた

「ビジネスカードは富裕層の個人事業主が持つもの」と先入観があり、私のような副業程度の個人事業主では分不相応だと決めつけていました。

当時の私は毎月の経費は数万円程度かつ明細もレシートを取っておける程度の枚数だったため、確定申告も特段苦労なく行えると勘違いしていたのです。

しかし実際は、個人事業主がビジネスカードを持つ意味は決済額の多寡ではなく「未知の事務負担をゼロにする仕組み」や「まさかの高額支出への適応」の視点が抜けていたことが、反対派だった私の盲点でした。

個人事業主がビジネスカードを持たないリスク3つ

「個人事業主なんだから、個人向けクレジットカードとビジネスカードを分けなくてもなんとかなる」って思いますよね。

結論、個人事業主がビジネスカードを持たなくてもなんとでもなるのは事実です。

ビジネス専用のカードを持たなかったことで、私が実際に直面した3つの深刻なリスクを実体験からお伝えします。

①初めての経費処理に時間とエネルギーが奪われる

会社に属していれば経費は経理、わからないことはまずは総務へ。ってできたけど、個人事業主は全部背負うって辛い…

個人事業主の私が声を大にして伝えたいのが、ビジネスカードを分けていないと、雑務や未知の事務作業に追い込まれ、本来稼ぐために使うべき貴重な時間とエネルギーが奪われる未来が待っています。

たとえば、駆け出し個人事業主が頭をかかえる初めての確定申告。正直かなり煩雑だしめんどくさいのが本音ですよね。

わたしが使っているアメックス・ビジネス・ゴールド特典のfreee会計の活用で、初めての確定申告で知識ゼロ・税務署への確認ゼロで1時間で処理ができました。

もしビジネスカードの特典やもつメリットを知らなければ、確定申告のための下調べ・準備・税理士への相談を含め数日は時間を費やすことになったと思います。

freee会計での確定申告は、特別な知識なしに、そして初心者でもわかる言葉で指示通りに入力するのみなのでストレス0、さらに医療費控除はAIが自動で画像解析して必要項目を埋めてくれる秀逸さ。本当に感動しました。

個人向けクレジットカードには、日常決済と仕事での経費がすべて混在しています。これらを1枚ずつ通帳や明細と突き合わせて「これは仕事、これは私用」と仕分ける作業は、生産性ゼロの苦行でしかありません。

興味がない知らないことを調べて実践するのは、実務に向き合うより何倍もエネルギーを奪われそう…

現に収益が20万円を超えた年、確定申告のことが憂鬱すぎて思い出す度に「個人事業主が確定申告をする方法調べなきゃ…」とネガティブになっていました。

結論、個人事業主はビジネスカードをいらないと考えることは、本来作業すべき時間とエネルギーを奪うこと、そして売上を失うことと同義だと、実際に活用する身になって断言できます。

②個人カードのビジネス利用は、突然の解約リスクがある

多くの個人用クレジットカードは、規約で「営利目的(仕入れや事業費)」の決済を制限しており、知らずに使い続けることは「いつカードを止められても文句が言えない」リスクを抱えることになります。

カード会社は、個人の生活費の決済を前提に与信を与えているため、不透明な事業用の高額決済が混在すると、最悪強制解約になり決済インフラを失うことになりかねません。

実際に私自身、個人事業が伸びて10万円の外注費を個人カードで決済し始めた際、突然カード会社から利用目的の確認電話がかかってきたことがあります。

ルール違反を抱えたままのビジネスは、カード停止の不安を抱きながら進めるため個人事業の拡大やビジネスチャンスへの足枷になります。

③ビジネスの相談先がなく孤独で挫折しそうになる

個人事業主にとって、経費だけではなく苦手な作業や領域も自分次第のため、身近に頼れる相談先がない孤独感から想像以上の精神的負担の増幅・挫折のきっかけになります。

いざなってみると辛いのが、経費周りはもちろん事業関連の相談や正解がわからなくても自力で調べ続ける時間は、精神をすり減らします。

本来業務に充てるはずの時間が苦手作業に奪われると、個人の孤独感も相まって本業務の進捗にも悪影響を及ぼしますよね。

私にとって最も困ったのは、やはり確定申告でした。苦手意識も相まって、後回しにしつつ思い返しては本業務のモチベーションも悪い方に引っ張られていたほどです。

ビジネスカードが必要な個人事業主の特徴4つ

「ビジネスカードなんていらない」「個人事業主なんだから自分でやることが多いのは当たり前」と考えている個人事業主ほど、実は日々の小さなストレスに慣れすぎてしまっています。

こうした事務作業の負荷やお金の不安にじわじわと精神を削られ、本来のパフォーマンスを出せなくなった結果、志半ばで「やっぱり会社員に戻ろう」と挫折していく人を私は何人も見てきました。

反対に、ビジネスを長期的に継続できている個人事業主ほど、こうした「お金周りの仕組み化」が驚くほどスマートです。

「個人事業主の自分はビジネスカードがいらないのでは?」と悩む人が以下の項目に当てはまるなら、自分に適したビジネスカードをまずは1年使ってみることをおすすめします。

①残高を気にせず本業務に集中したい

収益より先に支払いが来るから、来月のキャッシュフローが落ち着くまでそわそわする…

個人事業主がビジネスカードを持たない損失のひとつは、手元の現金をコントロールする「時間の猶予」を失っていることです。

個人事業主は入金と支払いのサイクルがズレやすく、特に大きな仕入れや外注費が重なると、キャッシュフローが詰まりがちです。

一方クレジットカード決済なら、購入から引き落としまで最大1ヶ月以上の猶予が生まれるため、手元に現金を残したまま事業を回せるメリットがあります。

つまり、キャッシュフローを整えると、ムダな悩みが減り本業務に全力投球できるため、ビジネスを継続しやすい副産物が得られるのです。

②「公私混同」で不要な税金を払っている恐れがある

個人カードに経費が混在している状態は、本来「経費」にできたはずの支出が私用に計上され、結果として「無駄な税金」を払うことに直結します。

とはいえ、経費としての支出は月5件くらいだし、だとするとビジネスカードはやはりいらない?

私の失敗談として、個人向けカードの利用明細が1枚にまとまっていると、数ヶ月前の支出を見て「これ私用だっけ?」と判断がつかなくなり、税務調査を恐れて保守的に「私用」として計上を諦めてしまっていました。

そんな誤りもビジネスカードを作ることで解決します。「判断を迷うこと」自体がタイムパフォーマンスを悪化させるため、カードを1枚追加するだけで、経費の取りこぼしを防ぎ、確実な節税へと繋がります。

③節税したいのにやり方がわからない

個人事業主として開業した年、節税の正解が見えずとりあえず安全をとった申告をしつつも、手取りが少なくなる懸念がありました。

私の場合、みんながオススメする経理初心者向けの会計ソフト【freee会計】へ入会し、「税理士」との電話相談でお金周りの相談事のアドバイスをもらっていました。

多くの個人事業主が「どの支払いは経費になるのか」をググって解決しようとしますが、ネットの情報は自分の事業にそのまま当てはまるとは限りません。

具体的に、開業したばかりの私がfreee会計に助けられる内容は以下が多かったです。

| ビジネスカード x freee会計に助けられた内容 | 具体的な効果 |

|---|---|

| 「経費仕分け」の自動化で、月10時間の事務作業を削減 | ビジネスカード連携だけで、明細が自動取り込み。家計簿感覚でポチポチ確認するだけで、記帳がほぼ完了します。 |

| 「経費漏れ」を防ぎ、納税額を最小化 | freee会計の税理士に電話相談し「これも経費なんだ」という取りこぼしがゼロに。1年目から正しく、最大限の節税が可能になります。 |

| 経営状態を勘に頼らず把握できた | freee会計で「今月はあといくら使える?」「利益は出てる?」という不安をグラフで可視化。 |

| 確定申告の書類作成 | 日々のビジネスカード自動連携により、確定申告書は1時間もあれば作成可能。2月・3月の貴重な営業日を「書類作成」で潰すことがなくなります。 |

| 「freee認定税理士」への相談ハードルが劇的に下がる | freee会計上でデータを共有できるため、わざわざ紙の束を持って事務所へ行く必要がありません。電話相談で、プロの知見を安価・手軽に借りられます。 |

以前は「これ、経費になる?」とビクビクしては、安全策をとって計上を諦めることが多々ありました。しかし、freee会計の税理士さんに相談したところ、『事業の売上に繋がるこのセミナー代や書籍代は、堂々と経費にして大丈夫です』と背中を押してもらえました。

さらに、家賃や光熱費の按分など、自分一人では計算が難しかった節税対策も、プロの指示通りに進めるだけで確実に行えるようになりました。

④個人事業主になったばかりでカード審査に通るか不安

独立した瞬間に「社会的信用」が消えるのは個人事業主あるあるですが、アメックス・ビジネス・ゴールドは実績ゼロの1年目でも頼れる稀有なカードだったため私はそのカードを選びました。

多くの銀行系カードが「設立3年以上の決算書」を求めるのに対し、アメックス・ビジネス・ゴールドなどのアメックス法人カードは代表者個人の信用履歴を重視して審査を行うため、開業届を出したばかりの設立直後でも発行できる可能性が高いのです。

freee会計と自動連携できるビジネスカードを発行して連携することにより、税理士さんに相談しながら初年度のお金周りの相談ができるため、むしろ開業して間もない個人事業主ほどビジネスカードがいらない理由がありません。

私がアメックス・ビジネス・ゴールドを使って年会費が安いと気付いた瞬間4つ

駆け出しの個人事業主だった頃の「ビジネスカードなんていらないのでは?」と思っていた私が、事業用クレジットカードを実際に使ってみてわかったことがあります。

それは、年会費のかかるビジネスカードは見栄や贅沢品ではなく、本業務で全力投球させてくれるサポート役だということです。

実際に私が使って満足度が高かったのは、アメックス・ビジネス・ゴールドでした。

①貯まったポイントが高還元マイルになり、フライト代が無料になった

個人事業主がビジネスカードを作る際、「ポイントを実用的に使えるか」も重要事項のひとつですよね。

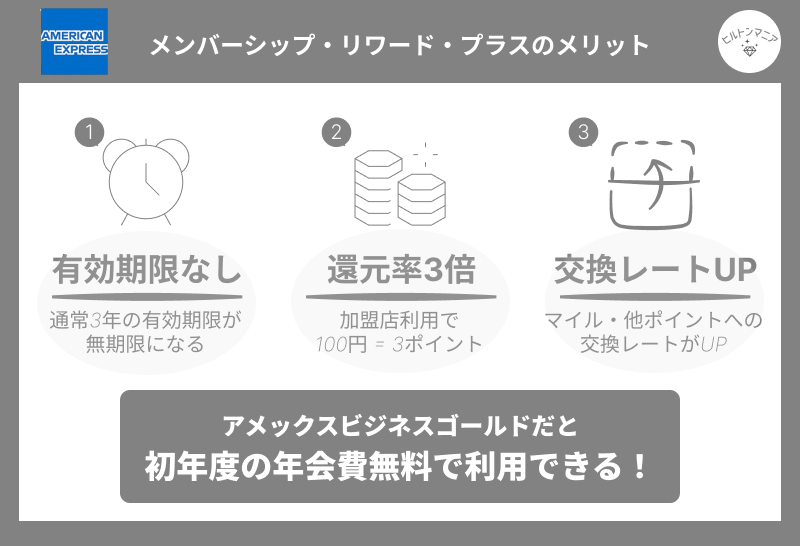

アメックス・ビジネス・ゴールドは、AmazonやJAL、Yahoo!ショッピングなどの対象加盟店で「100円=3ポイント(還元率3%)」というボーナスポイントが貯まります。

経費の支払いはもちろん、納税にも活用することでポイントも利用実績も貯めることができます。

アメックス・ビジネス・ゴールドの対象加盟店ボーナスポイントプログラムは初年度無料、2年目以降3,300円(税込)です。

さらに、貯まったポイントはANAマイルへ「1,000ポイント=1,000マイル」の等価レートで移行できるため(メンバーシップ・リワード・プラス加入時)、支払った経費がそのまま旅費に化けます。

対象加盟店で3.0%の還元率でポイントを効率的に貯めることで、1:1でANAマイルに移行が可能なので、実質ANAマイルが3.0%の還元率で貯められることに等しいのです。

また、ボーナスポイントプログラムはよく比較対象に挙げられるアメックス・ゴールドプリファードと比べて上限が10倍(年間10万ポイントが上限)のため、対象加盟店に集約すると高還元でANAマイルが貯められるメリットがあります。

②わからないことだらけの個人事業のサポートをしてくれる

「これって本当に経費でいいの?」という孤独な不安。ビジネスカードがいらない個人事業主こそ、共通の悩みではないですか?

経費周りのサポート

アメックス・ゴールドプリファードで事業決済を一本化し、freee会計の認定アドバイザーであるプロの税理士に相談したとき、確定申告に対する恐怖は安心感に変わりました。

アメックス・ゴールドプリファードはfreee会計との連携がスムーズで、カードを切った瞬間にデータが同期されます。

さらに、freee会計には「認定アドバイザー(税理士)」を探せる仕組みがあり、実際の同期データを見せながら「これは経費にできますか?」と電話やチャットで直接聞ける体制が整っているのです。

ビジネスカードがいらないと思っている個人事業主こそ、誰かに任せるタイムパフォーマンスに気付くはずです。

経営戦略・事業計画関連

アメックス・ゴールドプリファードには、船井総合研究所と提携したアメックス独自の「経営相談窓口」のサポートが無料特典として付帯しています。

深掘りすると、アメックス・ゴールドプリファード会員限定の「ビジネス・コンサルティング・サービス」は、24時間検索しても見つからない「自分だけの正解」をくれる専任のアドバイザーが対応してくれます。

具体的には、日本最大級の経営コンサルティング会社である「船井総合研究所」の知見を、電話一本で相談料無料で受けられます。

ネットに転がっている一般的なノウハウではなく、自分のビジネス状況に合わせた具体的な打ち手や、適切な専門家の紹介をワンストップで受けられるのが最大の強みです。

ビジネス・コンサルティング・サービスとfreee会計相談の比較・使い分け

| 比較項目 | アメックス ビジネス・コンサルティング | freee会計 税理士紹介・相談窓口 |

|---|---|---|

| 主な相談内容 | 経営戦略、売上向上、事業計画、海外展開など | 確定申告、経費の判断、節税、記帳方法 |

| 相談費用 | 無料(電話相談) ※専門家紹介後の実務は有料 | プランにより無料(税理士探し・マッチング相談) |

| 強み | ビジネス全般の「壁打ち」ができる | 税務の「正解」が100%わかる |

| 活用シーン | 「事業をどう伸ばすべきか」を迷ったとき | 「この領収書は経費か?」を知りたいとき |

| 連携メリット | なし(独立した電話相談窓口) | 会計データを見せながら相談できる |

個人事業主は自身の考えで経営を展開しなければいけない中で、ちょっとした相談もできるのはビジネスカードを持つ強みですね。

③ビジネスカードの経費計上で節税効果

わざわざ年会費のかかるビジネスカードをつくるのって損じゃない?

支出を抑えたいのに、ビジネスカードにわざわざ年会費を支払う価値はある?

私が駆け出し個人事業主のとき、同じことを思っていました。でも、「ビジネスカードは経費になる」のなら寧ろ好条件のビジネスカードを発行すべきだと気付きました。

自分のお財布からアメックス・ビジネス・ゴールドの年会費49,500円(税込)のは高いと躊躇います。しかし、全額を「諸会費」や「支払手数料」として経費計上できるため、実際の負担額は見た目の数字よりもずっと少なくなります。

個人カードの年会費はただの出費ですが、個人事業主のビジネスカードの年会費はしっかり利益から差し引けるのは大きいですよね。だからこそ私は年会費が高額でも恩恵が受けられるアメックス・ビジネス・ゴールドを選びました。

「年会費が高い」と悩むのは、それが消費だと思っているからです。

結論、ビジネスカードは「経費」であり、賢く使えば税金を減らしながら特典を享受できる最高の節税ツールになります。

④福利厚生で、固定費が数万円単位で節約できた

アメックス・ビジネス・ゴールドには、DELLでの利用で年間合計14,000円が戻ってくるキャッシュバック特典や、20万ヵ所以上の施設が優待価格になる「クラブオフ」のVIP会員権も無料で付帯するため、意識的に使うだけで固定費を数万円単位で浮かせることが可能です。

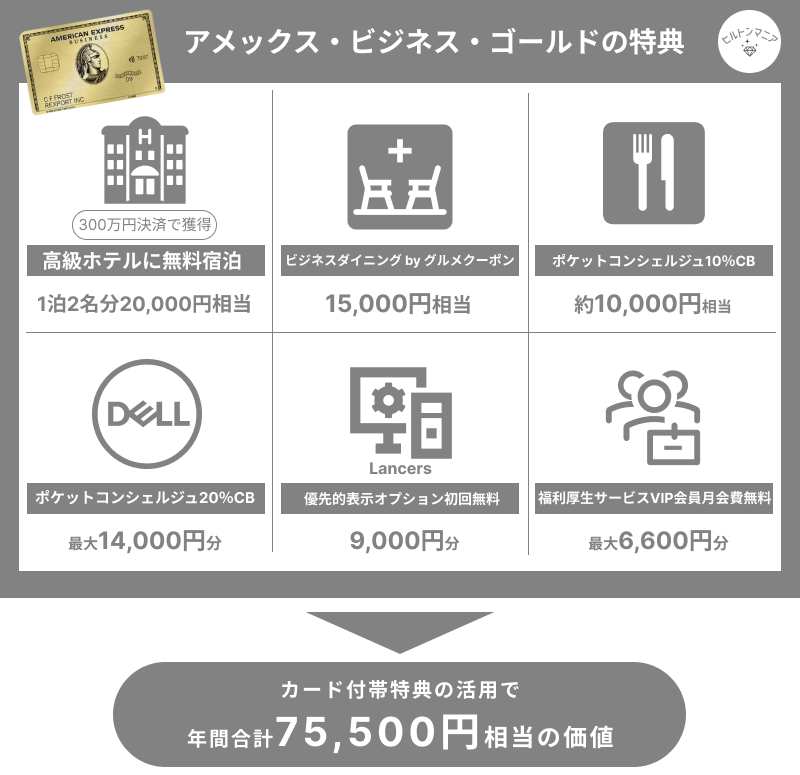

下図の通り、特典を把握して駆使することで結果的に年会費49,500円を上回る恩恵が受けられます。

たとえば、DELLで購入できる7,000円以下のアイテムには以下のものがあります。

| カテゴリ | アイテム | 特徴・おすすめポイント |

|---|---|---|

| 🖱️ 入力デバイス 操作を快適にする | ワイヤレスマウス | 手首が疲れにくいエルゴノミクス設計のものなど。 |

| ワイヤレスキーボード | 打鍵感が良く、デスクがスッキリする無線タイプ。 | |

| マウスパッド | 大型で滑りの良い、作業効率を上げるタイプ。 | |

| 🎧 オーディオ・ビデオ Web会議の質を上げる | USBヘッドセット | 相手にクリアな声を届けるマイク付きモデル。 |

| 外付けWebカメラ | PC内蔵カメラよりも高画質な、印象を良くするカメラ。 | |

| ポータブルスピーカー | 会議の音声を聞き取りやすくする外部スピーカー。 | |

| 🔌 サプライ・ケーブル類 予備として持っておきたい | PC用ACアダプター | 自宅用と持ち運び用で使い分けたい予備の電源。 |

| USB-Cハブ・変換アダプタ | モニターやUSBメモリを繋ぐための拡張コネクタ。 | |

| PCケース・スリーブバッグ | 外出時にPCを保護するクッション性の高いバッグ。 |

いくら経費とはいえ、7,000円の備品購入をして全額戻ってくるのは想像より嬉しいですよ。

さらに、旅行・出張時のホテルをクラブオフ経由で予約はかなりお得です。

毎週更新される対象ホテルが、なんと500円のワンコインで宿泊できるVIP会員が無料で与えられるため、知らないと本当に損です。

つまり、特典も「使いこなす」という意識を持つだけで、年会費はもはやコストではなく、確実に利益を生む投資へと変わります。

個人事業主は無料のビジネスカードはいらないと断言できる私の失敗談3つ

無料のビジネスカードは、一見「固定費がかからない賢い選択」に見えます。

しかし、実際に事業を動かしてみると、その「無料」という代償として、目に見えない多くのチャンスや安心感を捨てていることに気づかされました。

私が無料カードを解約し、あえて高額な年会費を払ってでもアメックス・ビジネス・ゴールドに切り替えた、3つの失敗談をお話しします。

①限度額の低さが原因で、ビジネスチャンスを逃した

無料カードの最大の罠は、限度額の「低さ」と「柔軟性のなさ」で、まさに私はビジネスチャンスを逃したことがあります。

無料のビジネスカード利用時に、とある有名なメンターのコンサル生を募集していた際、限定10人の募集枠に対して、カード支払い可能枠が足りずに入会のチャンスを逃した苦い経験があります。

そこで利用可能枠が個人事業主においては特に重要だと気付き、限度額が柔軟なアメックスのビジネスカードが最有力になったのです。

結果、アメックス・ビジネス・ゴールドに切り替えて大正解でした!

再度募集されたコンサル入会金やセミナー代など、1月に200万円を超える決済が生じた際も無事限度額を理由にビジネスチャンスを逃さずに済みました。

無料カードに甘んじることは、自ら事業の成長スピードにブレーキをかけているのと同じことだと気付いた瞬間、無料のビジネスカードの選択肢は必然的になくなったのです。

②付帯保険が薄いため、備品破損時に大損した

当然のことながら「万が一」が起きた時、無料カードは守ってくれません。言い換えると、だから無料なのです。

自分一人で全てを背負う個人事業主にとって、保険の薄さは事業継続の最大のリスクになります。

無料カードの多くは、そもそも購入した備品の盗難・破損を補償する「ショッピング・プロテクション」が付いていません。

私は8年使ったPCを手放し、PCを新調したものの、自宅で目を離した隙に子どもにジュースを溢されたことで、わずか1週間でPCを修理に出す羽目になりました…

今振り返ると、当時からもしショッピング保険が手厚いアメックス・ビジネス・ゴールドで買っていれば全額補償されたのに、と大後悔しました。

会社の物を誤って壊してしまったのとは比べ物にならないくらい個人事業主だと物が壊れたショックって大きいですよね…

アメックス・ビジネス・ゴールドにはカードで購入したもののプロテクションや付帯保険が充実しているので、心の底から無料のビジネスカードこそいらなかった…と思っています。

③単なる決済カードのため、オールラウンダーでなければならない辛さがあった

無料のビジネスカードは「支払うだけ」の道具です。つまり、ビジネスを円滑にするサポートが一切ないため、結局あらゆる事務や手配を自分一人で抱え込むことになります。

個人事業主として開業したばかりの頃の私は、本業務以外のことに関しては、わからないことが何なのかすら明確化できていない状況でした。

特に経費・確定申告。誰に聞けばいいかもわからなければ、ネットの情報も不確か。事業に避ける時間も削られて苦しかったです。

でも、アメックス・ビジネス・ゴールドに出会ったことで確定申告や経費関連はfreee会計に一任できるから、悩むことはないと断言できるほどの余裕が生まれました。

本業務以外の悩みがないことは、事業に全力投球できることを意味するので売上やモチベーションアップに繋がるのです。

アメックスビジネスゴールドカードがいらない人の特徴4つ

ここまでメリットをお伝えしてきましたが、すべての個人事業主にアメックス・ビジネス・ゴールドが最適というわけではありません。

以下のようなケースに当てはまる方は、今はまだ「いらない」段階かもしれません。

①年収(所得)が300万円未満で、固定費を極限まで削りたい方

アメックス・ビジネス・ゴールドの審査基準は非公開ですが、一般的には年収300万円〜400万円程度から発行の可能性があると言われています。

年収200万円台でも通過事例はありますが、そのフェーズでは49,500円の年会費が利益を圧迫しすぎるため、無理に持つ必要はありません。

②年間の決済額が100万円に満たない方

経費の支払いが極端に少ない場合、ポイント還元や優待特典でアメックス・ビジネス・ゴールド年会費(49,500円)の元を取るのが難しくなります。

③「ステータス」や「サポート」に全く興味がなく確定申告も不要な人

決済さえできれば何でもいい、という割り切りができるのであれば、まずは無料カードで十分かもしれません。

④固定費を1円でも増やしたくない超節約フェーズの方

独立直後で、何よりも手元の現金を残すことが最優先という時期に、無理をして高額な年会費を払う必要はありません。

個人事業主はビジネスカードいらない派だった私がアメックスビジネスゴールドを選んで正解だった理由

「いらない」派の意見も理解した上で、なぜ私がこのカードを手放さないのか。それは、このカードが単なる「支払い手段」ではなく、「自分のビジネスを一段上のステージへ引き上げる投資」だと確信したからです。

①「時間の節約」を49,500円で買っている感覚

freeeとの連携やプロへの相談で浮いた「悩む時間」を本業に充てれば、年会費以上の利益を生むのは決して難しくありません。

②「一流の環境」が自分を事業主として育ててくれる

アメックス・ビジネス・ゴールドを手にする理由がはじめは見栄であっても、カード決済の度にカードを眺めると「年会費がかかるビジネスカードを持ち続けられる個人事業主でいたい」と自分を鼓舞する気持ちが高まりました。

まとめ|アメックスビジネスゴールドが必要ない人

「個人事業主にビジネスカードなんていらないでしょ」と私は考えていました。

しかしそんな風に考える個人事業主ほど、実は事務や経営の「孤独な悩み」を抱えています。

freee連携による効率化、プロの相談環境、DELL優待や無料宿泊特典を考慮すれば、実質負担の極めて少ない「攻めの投資」になるビジネスカードを活用することで個人事業の苦しさや弱さを補ってもらえます。