本記事はプロモーションを含みます。

お得な入会キャンペーン実施中!

※アメリカン・エキスプレス®公式サイトに遷移します

アメックスプラチナの家族カードの特典は?

アメックスプラチナの家族カードをもつ意味はある?

アメックスプラチナの家族カードは、本カードとは異なりメタル製ではないプラスチック製の券面という素材の違いがあります。

その他にも、本会員と比較して共通して受けられる特典・受けられない特典の違いがあります。

この記事では、アメックスプラチナ家族カードのプライオリティパス付帯などの特典内容や発行条件・発行するデメリットなどを詳しく解説します。

アメックスプラチナ家族カード基本情報

アメックスプラチナ家族カードの発行条件

アメックスプラチナ家族カードの特典11個

アメックスプラチナ家族カードで利用できない特典4つ

アメックスプラチナ家族カードをもつデメリット2つ

アメックスプラチナ家族カード申込方法

アメックスプラチナ家族カードの特徴

アメックスプラチナ家族カードは、カードの本会員が、生計をともにする2親等以内の同居する家族のために発行する追加カードです。

他社のプレミアムカードクラスのクレジットカードの場合、家族カードにも年会費が発生しますが、アメックスプラチナまで無料で発行できる他、カードに付帯する特典も豪華です。

アメックスプラチナ家族カードと本カードの違い

アメックスプラチナ本カードと、家族カードの具体的な違いは以下の通りです。

| カード名 | アメックスプラチナ | アメックスプラチナ家族カード |

|---|---|---|

| 券面 |  |  |

| カード年会費(税込) | 165,000円 | 4枚目まで無料 ※5枚目以降有料 |

| カード素材 | メタル製 | プラスチック製 |

| 利用可能ラウンジ | センチュリオン・ラウンジ プライオリティ・パス 空港カードラウンジ | センチュリオン・ラウンジ プライオリティ・パス 空港カードラウンジ |

| コンシェルジュサービス | ○ | ○ |

| ファイン・ホテル&リゾート | ○ | ○ |

| ホテル上級会員資格 | ○ | ○※プリンスホテルズリゾートは付帯せず |

| プライオリティ・パス | ○ | ○ |

| 2 for 1 ダイニング by招待日和 | ○ | ○ |

| 手荷物無料宅配サービス | ○ | ○ |

| トラベル・クーポン | ○ | ○ |

| ラグジュアリー・ショッピング | ○ | ○ |

| プロテクション | ○ | ○ |

| 海外旅行保険自動付帯 | ○ | × |

| 海外旅行保険利用付帯 | ○ | ○ |

| フリー・ステイ・ギフト | ○ | × |

| セカンド・プラチナ・カード | ○ | × |

| スポーツクラブアクセス | ○ | ○ |

| 入会キャンペーン | なし |

家族カード年会費は4枚まで無料

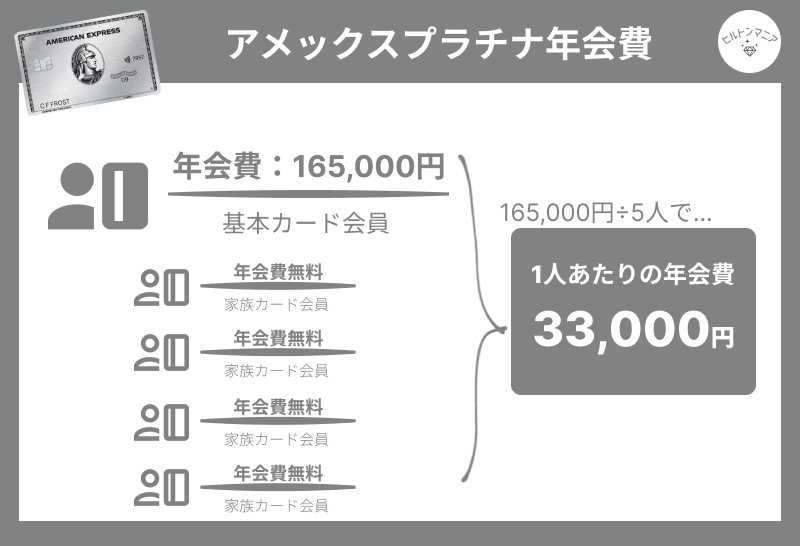

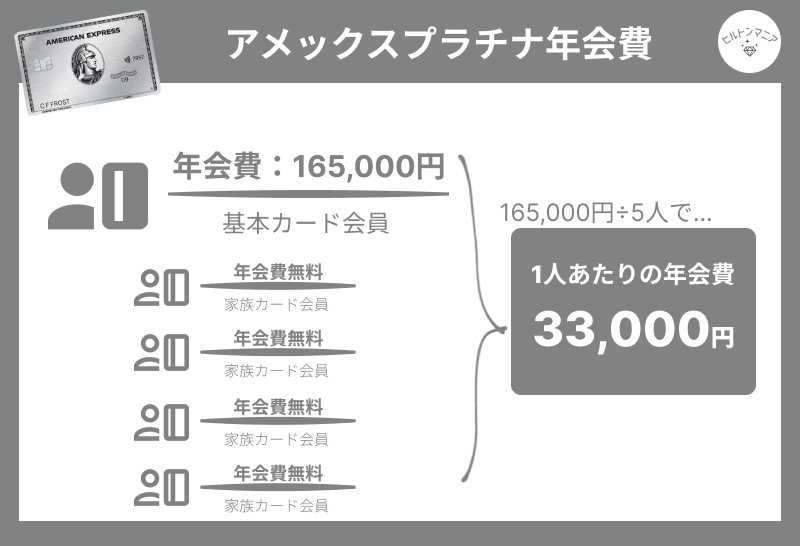

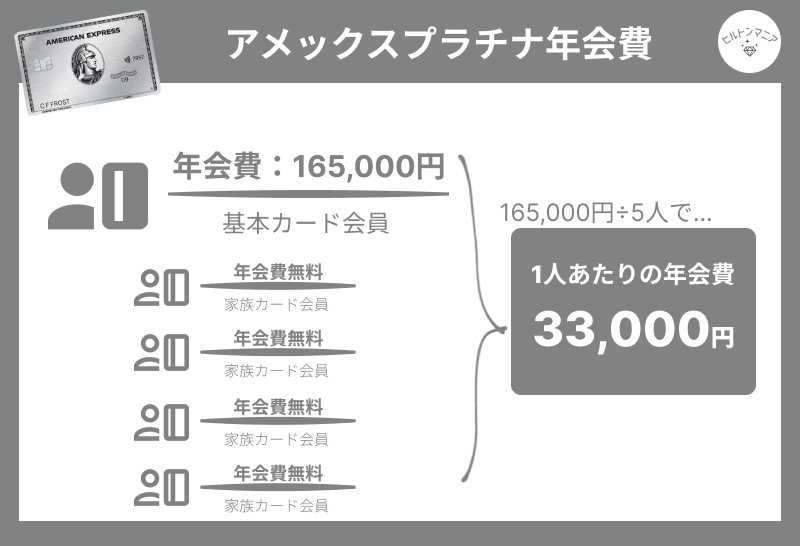

アメックスプラチナの家族カードは4枚まで年会費無料で発行できます。

本カードの年会費は165,000円(税込)と高額ですが、家族カードを4枚発行すれば、本カードと合わせて計5枚のプラチナカードを保有できることになります。

1枚あたりに換算すると33,000円となり、アメックスゴールドの年会費とほぼ同水準です。

| 発行するカード | 合計発行枚数 | 1枚当たりの年会費 | 1枚当たりの月会費 |

|---|---|---|---|

| 本カード | 1枚 | 1650,000円 | 13,750円 |

| 本カード+家族カード1枚 | 2枚 | 82,500円 | 6,875円 |

| 本カード+家族カード2枚 | 3枚 | 55,500円 | 4,584円 |

| 本カード+家族カード3枚 | 4枚 | 41,250円 | 3,438円 |

| 本カード+家族カード4枚 | 5枚 | 33,000円 | 2,750円 |

最大5枚発行すると1ヶ月あたり2,750円。アメックスグリーンの月額費1,100円と比較すると、お得度がわかりますね。

上記の理論で考えると、家族カードをより多く発行することで1人あたりの実質年会費の負担は小さくなりお得です。

理由は、アメックスプラチナ本カード会員が受けられる特典をほぼ同等に受けられるからです。

アメックスプラチナ家族カードの発行条件

アメックスプラチナの家族カードは、誰でも自由に発行できるわけではありません。

発行対象には明確な条件があり、基本的なルールと特例が存在します。ここでは発行条件について詳しく見ていきましょう。

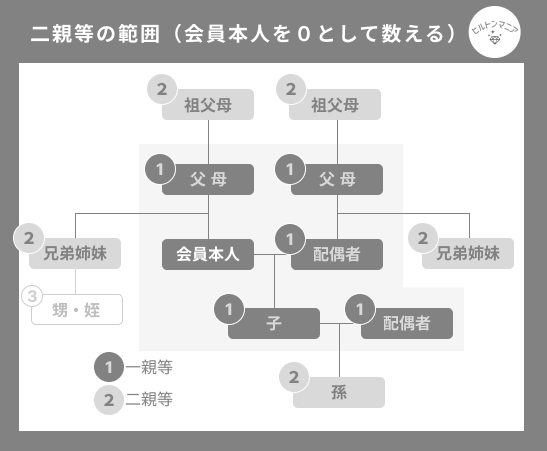

2親等以内の同居家族が原則

家族カードの発行対象は、原則として以下に該当する人が対象です。

- 配偶者(生計を同一にする別姓・同性パートナー含む)

- 両親

- 18歳以上の子ども

具体的には、2親等以内の同居家族に限定されており、祖父母や孫、兄弟姉妹も含まれるため、同居していれば発行が可能です。

3親等以上の親族や別居している家族は原則的に対象外

たとえば曾祖父母やひ孫は3親等に該当するため、基本的には発行できません。

また、同じ2親等であっても離れて暮らしているケースでは、通常の申込方法では発行が難しいでしょう。

理由は、アメリカン・エキスプレスが家族カードの発行対象に制限を設けているのは、支払い責任の所在を明確にするためです。

同居家族であれば、カードの利用状況や支払い能力を把握しやすく、トラブルのリスクも最小限に抑えられます。

本会員の合意により特例あり

規定では2親等以内の同居家族が対象ですが、本会員が条件に合意すれば特例として発行できる場合があります。

特例とは、本会員が家族カードで発生したすべての利用代金について責任を負うことを承諾すれば、同居していない家族や2親等外の方でも発行が認められるというものです。

実際には、別居している親御様や兄弟姉妹、さらには義理の親族に対しても家族カードを発行している事例があります。

家族カード会員が支払いを怠った場合でも、最終的な責任は本会員が負うことになります。利用可能枠の減少やカードの利用停止といったリスクもあるため、信頼関係が確立している相手に限定する方が望ましいと言えます。

特例の適用を希望する場合は、アメックスプラチナ裏面に記載のコールセンターもしくは、プラチナ・コンシェルジュ・デスクへ相談すると手続き方法を案内してもらえます。

- 0120-376107

(通話料無料/24時間/年中無休) - 81-3-6625-9666

(海外からの場合)

パートナー・友人・恋人でも発行可能

本会員の合意による特例を活用すれば、法律上の家族関係にない方でも家族カードを発行できます。

つまり、パートナーや友人、恋人といった親族以外の方も対象になるということです。

近年は、新しいパートナーシップのかたちも増えているので、発行対象に柔軟に対応してもらえるのは嬉しいですね!

ただし、友人や恋人に発行する場合は特に注意が必要です。関係性が変化したり、金銭感覚の違いが表面化したりすることで、トラブルに発展するリスクがあります。

本会員がすべての支払い責任を負う仕組みである以上、相手の経済状況や信用度を十分に見極めることが重要です。

発行後も定期的に利用明細を確認し、想定外の使い方をされていないかチェックする習慣をつけましょう。

海外留学中などの18歳未満の子どもが発行ができるケースもある

未成年のお子さんのワーキングホリデーなどで、現金だけ持たせるのは不安な人も多いはず。

家族カードは原則18歳以上が対象ですが、海外留学やホームステイの予定がある高校生のお子様に限り、18歳未満でも発行できる可能性があります。

海外での生活においては、現金を大量に持ち歩くリスクや現地通貨への両替の不便さがあります。

クレジットカードがあれば、現地での上記のリスクや問題を解消できるだけでなく、万が一のトラブル時にも付帯保険やサポートサービスが利用できて安心です。

ただし14歳以下のお子様への発行はできませんので、対象年齢であるかを事前に確認しましょう。

アメックスプラチナ家族カードの注意点4つ

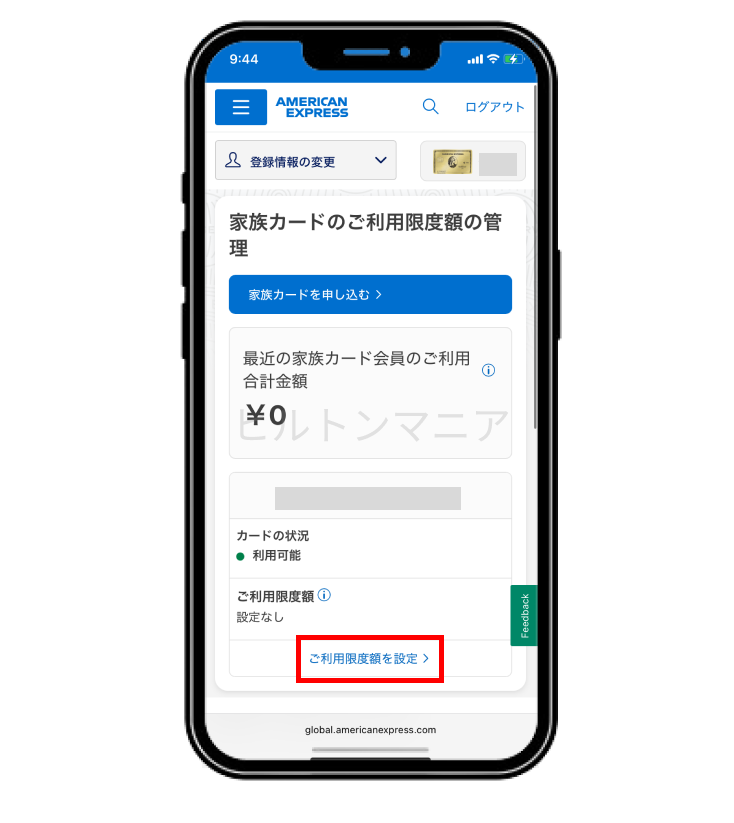

①利用可能枠は本カード会員の枠内

家族カードの利用可能枠は、本カード会員の利用可能枠の範囲内で設定されるしくみです。

本カード会員はオンラインサービスから、各家族カードに10万円から本カードの利用可能枠までの範囲で個別に利用限度額を設定できます。

家族カードで利用した金額は本カード会員の利用可能枠から差し引かれるため、本カード会員が使える金額が減ることになります。

そのため、家族カードの利用枠を設定する際は、本カード会員が必要とする利用枠も考慮して調整することが重要です。

プラチナ・コンシェルジュ・デスクへ依頼も可能

アメックスプラチナにはカード会員限定のコンシェルジュサービスがあります。

コンシェルジュ・デスクへ電話をして家族カードの利用可能枠の設定を依頼することもできます。

- 0120-376107

(通話料無料/24時間/年中無休) - 81-3-6625-9666

(海外からの場合)

②ポイントは本カード会員に付与

家族カードで獲得したポイントやマイルは、すべて本カード会員のアカウントに合算されて付与されます。

家族それぞれが別々のカードで支払いをするとポイントが分散してしまいますが、家族カードを活用すれば効率的にポイントを集約できます。

まとまったポイントが貯まりやすくなるため、高額な商品への交換や航空券への交換も実現しやすくなりますね。

③素材はメタル製ではない

本カード会員に発行されるアメックスプラチナはメタル製(金属製)の高級感あふれるカードですが、家族カードは従来通りのプラスチック製となります。

メタルカードは本カード会員のみに提供される特別な仕様であり、家族カードでは発行できません。

ただし、カードのデザインや機能、付帯する特典内容は本カードとほぼ同等です。

プラスチック製であってもアメックスプラチナとしてのステータス性は十分に感じられるカードといえます。

④家族カード利用分は本会員の利用分と合算して引き落とされる

アメックスプラチナ家族カード利用分は、本会員利用分と合算して本会員の登録口座から引き落とされます。

そのため、家族カード利用分の明細および利用金額は、必然的に本カード会員にバレることになる点に注意しましょう。

アメックスプラチナ家族カードが利用できる特典一覧

アメックスプラチナの家族カードは、本会員とほぼ同じ充実した特典を利用できます。

コンシェルジュサービス、ホテル上級会員資格、プライオリティ・パスなど、プラチナカードならではの魅力的な特典が家族会員にも付帯しているため、4枚まで無料で発行できることを考えると非常にお得です。

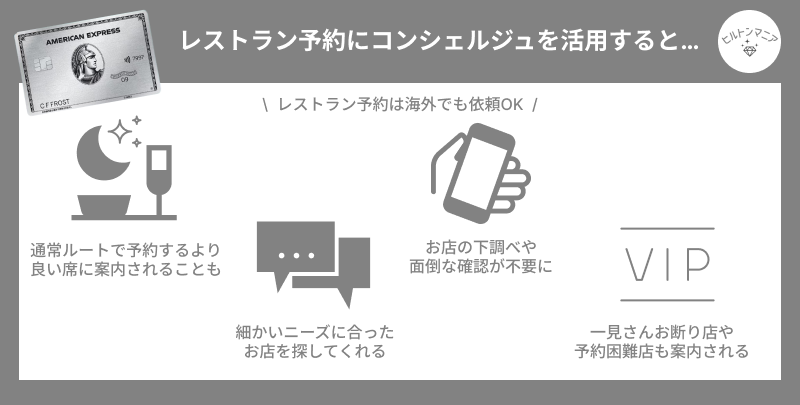

①コンシェルジュサービス

家族カード会員も本会員と同様にプラチナ・コンシェルジュ・デスクを利用できます。

プラチナ・コンシェルジュ・デスクは24時間365日対応で、まるで専属秘書のように多岐にわたってリクエストをサポートしてくれるサポートサービスです。

レストランの予約代行、海外旅行のプランニング、航空券やホテルの手配、ギフトの選定、ゴルフ場の予約など、幅広い相談に対応してもらえます。

特にレストラン選びでは、予算や人数などの希望条件を伝えると複数の候補店舗をピックアップしてくれるだけではなく、予約では予約困難店を抑えてくれたり自身で予約するより良い席に案内されたりなど、時間の節約にもメリットがあるため利用者からは定評があります。

②ホテル上級会員資格

家族カード会員も、世界的なホテルグループの上級会員資格に無条件で登録できます。

ただし、アメックスプラチナの本カード会員が得られるメンバーシップ特典の対象ホテルは以下4つですが、家族カードの対象ホテルは若干異なります。

具体的には、家族カードの特典対象となるのは以下3つのホテルグループで、プリンスホテルズ&リゾーツは本会員のみ対象です。

- マリオット ボンヴォイ

- ヒルトン・オナーズ

- ラディソン・リワード

上級会員資格を持つことで、宿泊時の朝食無料、客室の無料アップグレード、レイトチェックアウト、ウェルカムギフト、ボーナスポイント加算などの特典が受けられます。

マリオット ボンヴォイでは世界127か国・6,500軒以上、ヒルトン・オナーズでは100の国や地域で5,000か所以上のホテルで優待を受けられるため、旅行や出張の機会が多い家族にとっては非常に価値の高い特典です。

③プライオリティ・パス

家族カード1枚につき、世界1,200か所以上の空港ラウンジを利用できるプライオリティ・パスを無料で発行できます。

発行されるのは最上位のプレステージ会員で、通常なら年会費469米ドル(約7万円)が必要なグレードです。

特典付帯されるプライオリティ・パスは回数制限なく何度でも利用でき、同伴者1名も無料でラウンジを利用できます。

家族カードは4枚まで発行できるため、本会員と合わせて最大5枚のプライオリティ・パスを持つことが可能です。

最大5枚の家族カード発行で1枚あたり33,000円で保有できるので、年会費以上の価値を得られますね!

ラウンジ内では無料のドリンクや軽食、Wi-Fi、マッサージチェアなどが提供され、フライト前の時間を快適に過ごせます。

④2 for 1 ダイニング by招待日和

家族カード会員も、国内外約200店舗のレストランで利用できる「2 for 1 ダイニング by招待日和」の特典を利用できます。

2 for 1 ダイニング by招待日和特典は、所定のコースメニューを2名以上で予約すると、1名分のコース料金が無料になるお得なサービスです。

記念日や特別なお祝いの際に高級レストランを利用する場合、実質半額で贅沢な食事が楽しめるため、年に数回利用するだけでも大きな価値があります。

家族カード会員も本会員と同じ条件で利用できるので、夫婦それぞれがカードを持っていれば、年間で何度も特別なディナーを楽しむことができるでしょう。

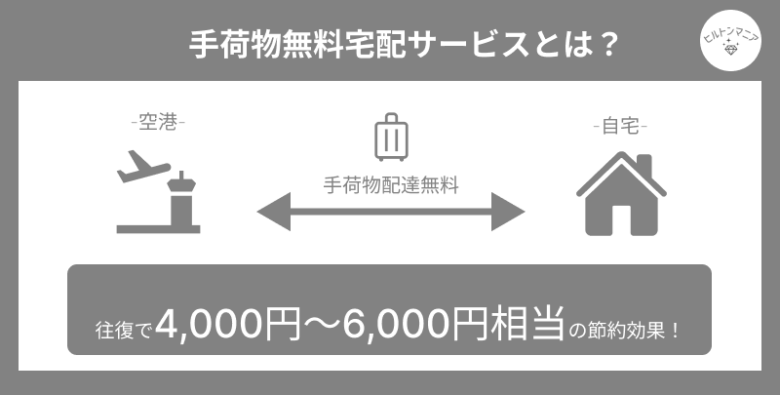

⑤手荷物無料宅配サービス

海外旅行の際、出発時に自宅から空港まで、もしくは帰国時に空港から自宅まで、スーツケースまたはゴルフバッグを2個まで無料で宅配してもらえます。

対象空港は羽田、成田、中部国際空港、関西国際空港です。

家族カード会員もこの特典を利用できるため、大家族で旅行する場合でも手ぶらで空港にアクセスできます。

往復2個まで対応しているクレジットカードは珍しく、重い荷物を持ち運ぶストレスから解放されるのは大きなメリットです。

特に小さなお子様連れの旅行では、手荷物が減ることで移動がスムーズになり、旅行の快適さが格段に向上します。

⑥ファイン・ホテル・アンド・リゾート

家族カード会員も、アメックスが厳選した世界中のラグジュアリーホテルで特別な優待が受けられる「ファイン・ホテル・アンド・リゾート」を利用できます。

国内ではコンラッド東京、ザ・ペニンシュラ東京、ザ・リッツ・カールトン、パークハイアット東京など一流ホテルが対象です。

特典内容は、宿泊時2名分の朝食サービス、12時からのアーリーチェックイン、客室の無料アップグレード、16時までのレイトチェックアウト、Wi-Fi無料、さらに館内レストランやスパで使える100米ドル相当の特典など、ホテルの上級会員に匹敵する待遇が受けられます。

⑦ラウンジの利用

家族カード会員は、国内外の空港ラウンジを無料で利用できます。プライオリティ・パス対象ラウンジに加えて、国内主要空港とハワイ・ホノルル空港にあるアメックス提携ラウンジも同伴者1名まで無料で利用可能です。

提携ラウンジでは無料のソフトドリンクやWi-Fi環境が整っており、出発前の待ち時間を快適に過ごせます。

羽田空港、成田空港、関西国際空港、中部国際空港、福岡空港など主要空港をカバーしているため、国内線の利用でも重宝します。

さらに、北米を中心に展開されているアメックス運営のセンチュリオンラウンジも利用でき、本会員と同伴者2名まで無料でアクセスできます。

⑧トラベル・クーポン

家族カード会員にも、旅行予約サイトで利用できるトラベル・クーポンなどの優待特典が提供されます。

具体的には、以下のクーポンが利用できます。

- 海外・国内ホテルの予約ではExpediaで8%オフ、ツアー料金では3,750円割引

- 一休.comでは毎月先着100名に3,000円オフのクーポン

- アップルワールド.comではホテル宿泊料金が5%オフ

トラベル・クーポンは、複数の予約サイトで優待を受けられるため、旅行スタイルに合わせて最適なサービスを選択できます。

家族で頻繁に旅行する場合、これらの割引を活用することで年間でかなりの節約効果が期待できるでしょう。

⑨ラグジュアリー・ショッピング特典

家族カード会員も、対象ブランドの店舗での買い物で20%キャッシュバックが受けられる「ラグジュアリー・ショッピング」特典を利用できます。

具体的には、以下プログラムパートナーにおいてアメックス・プラチナでお買い物をすると、年間最大合計30,000円までのキャッシュバックされる特典です。

上記対象ブランドでの利用で100円=10ポイント貯まり、VIPルームでのおもてなしをが対象ブランド毎に用意されたパーソナル・ショッピングができるのも見逃せないポイントです。

ポイント還元率は驚異の10%!ハイブランドは高額なのでポイントがどんどん貯まるだけでなくキャッシュバックもされるので至れり尽くせりですね!

ほかにも、阪急メンズ大阪では「プレミアムサービス」としてメンバーズラウンジの利用やスタイルメイキングクラブの入会金無料などの特典も受けられます。

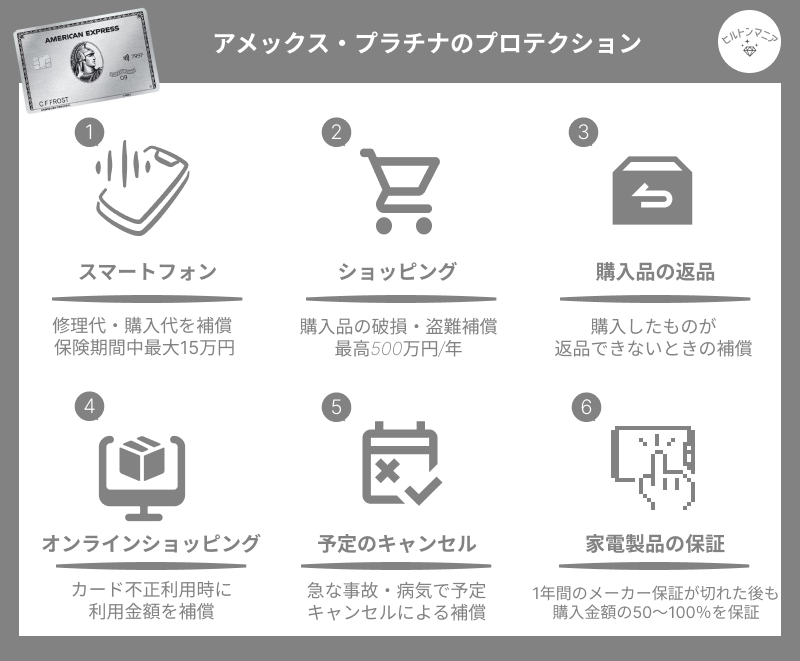

⑩プロテクション

家族カード会員には、本会員と同等の充実した保険・プロテクションサービスが付帯します。

旅行傷害保険は国内・海外ともに最高1億円の補償があり、治療費用も最高1,000万円まで対応しているため、別途旅行保険に加入する必要がほとんどありません。

さらに、アメックス・プラチナ家族カードで購入したアイテムの破損・盗難補償は500万円/年、リターン・プロテクション(返品対応)、オンライン・プロテクション(不正利用補償)など、日常生活から旅行まで幅広くカバーする保険が付帯します。

家族全員がこれらの手厚い補償を受けられるため、安心して日常生活や旅行を楽しむことができるでしょう。

⑪スポーツクラブアクセス

家族カード会員も、ハイクラスな会員制スポーツクラブを入会金・年会費無料で利用できる「スポーツクラブ・アクセス」の特典を受けられます。

具体的には、コンラッドやグランドハイアットなどが対象で、通常コンラッド東京の水月スパ&フィットネス会員になるには、入会費2,080,000円年会費495,000円が必要です。

対して、アメックス・プラチナ会員と家族カード保有者は、利用時は1回ごとの都度料金のみで、通常は入会が難しい高級スポーツクラブの施設を気軽に体験できます。

対象施設には最新のトレーニング機器、プール、スパ、サウナなどが完備されており、健康管理やリフレッシュに最適な環境が整っています。

継続的に通うか決める前に、複数の施設を試してから判断できるのもメリットです。

また、健康に関するカウンセリングや医療サポートを提供する「SBIウェルネスサポート」も利用でき、家族全員の健やかなライフスタイルをサポートしてくれます。

アメックスプラチナ家族カードで利用できない特典一覧

家族カードは本カード会員とほぼ同等の充実した特典を受けられますが、一部利用できないものもあります。

申し込む前に家族カード会員が受けられない特典を把握し、家族全員で納得した上で発行を検討しましょう。

①フリー・ステイ・ギフト

家族カード会員はフリー・ステイ・ギフトの対象になりません。

フリー・ステイ・ギフトは、国内の対象ホテルにおける2名分の無料宿泊券が年1回もらえる本カード会員だけの特典です。さらに2連泊以上の予約をすると、対象ホテルの多くで5,000円分のホテルクレジットが利用できます。

家族カード会員は単独で特典を受けることはできませんが、本カード会員と一緒であれば無料宿泊を楽しむことは可能です。

②セカンド・プラチナ・カード

セカンド・プラチナ・カードとは、本カード会員が同じプラチナカードをもう1枚無料で持てるサービスで、カード番号や有効期限が異なるため、プライベート用と仕事用で分けるといった使い方も可能です。

用途によって使い分けたり紛失リスクに備えたりするために活用できるメリットがありますが、家族カード会員には発行されません。

ただし家族カード会員には発行できないとはいえ、本カード会員は合計で最大6枚のカードを無料発行できるため、カード枚数の不足で困ることはほとんどないはずです。

③新規入会特典

家族カード会員は新規入会時のキャンペーン特典を受け取ることができません。

アメックスプラチナの本カード会員が新規入会する際には、一定期間内に指定金額を利用することで大量のボーナスポイントが付与されるキャンペーンが実施されていますが、入会特典は本カード会員のみが対象です。

ただし家族カードで利用した分のポイントはすべて本カード会員のアカウントに合算されるため、家族全員でカードを使えば効率的にポイントを貯めることが可能です。

新規入会特典は受けられませんが、日常的なカード利用を通じて家族でポイントを貯める楽しみを共有できるでしょう。

④海外旅行保険の自動付帯

家族カードの海外旅行保険は利用付帯となっており、本会員の自動付帯とは条件が異なります。

利用付帯とは、航空券やツアー代金などの旅行費用を家族カードで支払った場合にのみ保険が適用される仕組みです。

具体的には、国際線の航空券代や募集型企画旅行(パッケージツアー)の料金を家族カードで決済する必要があります。

本会員のカードは所持しているだけで以下の内容で自動的に保険が適用されますが、家族カード会員はこの点で取り扱いが異なることを理解しておきましょう。

| 保険種別 | 基本カード会員 | 家族カード会員 |

|---|---|---|

| 傷害死亡/傷害後遺障害保険金 | 5,000万円(1,000万円) | ー |

| 傷害治療費用保険金 | 1,000万円(1,000万円) | ー |

| 疾病治療費用保険金 | 1,000万円(1,000万円) | ー |

| 賠償責任保険金 | 5,000万円(5,000万円) | ー |

| 救援者費用保険金(保険期間最高) | 1,000万円(1,000万円) | ー |

| 携行品損害保険金 | 100万円(100万円) | ー |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高3万円(ー) | ー |

| 受託手荷物遅延費用 | 1回につき最高3万円(ー) | ー |

| 受託手荷物紛失費用 | 1回につき最高6万円(ー) | ー |

ただし、本会員の海外旅行保険には家族特約が付帯しており、家族カード会員も本会員の保険でカバーされます。そのため、わざわざ家族カードで旅行代金を支払わなくても、本会員が所持していれば家族全員が自動的に補償対象となるため、実質的なデメリットはほとんどありません。

また、アメックスプラチナ本会員には、利用付帯の場合は別途保険金額が補填される点に留意しておきましょう。

アメックスプラチナ家族カードは保険金額が本会員と異なる

アメックスプラチナの家族カードには本カード会員とほぼ同等の補償が付帯されていますが、一部の保険金額が異なる点に注意が必要です。

特に国内旅行傷害保険や航空便遅延費用については、補償内容に違いがあります。以下で各保険の詳細を確認していきましょう。

国内旅行傷害保険

国内旅行傷害保険については、本カード会員と家族カード会員で同額の補償が受けられます。

本会員・家族会員共に旅行代金をカード決済した場合の「利用付帯」です。

| 保険種別 | 基本カード会員 | 家族カード会員 |

|---|---|---|

| 傷害死亡/傷害後遺障害保険金 | 1億円(1,000万円) | 1億円(1,000万円) |

| 入院保険金日額 | 5,000円(5,000円) | 5,000円(5,000円) |

| 手術保険金 | 最高20万円(最高20万円) | 最高20万円(最高20万円) |

| 通院保険金日額 | 3,000円(3,000円) | 3,000円(3,000円) |

国内旅行代金をカードで決済した場合、傷害死亡・傷害後遺障害保険金は最高1億円まで補償されており、国内旅行中の万が一の事故に備えることができるでしょう。

国内旅行での宿泊を伴う募集型企画旅行の料金や、公共交通機関のチケットをカードで支払うことが保険適用の条件となります。家族で旅行する際も家族カード会員が同等の補償を受けられる点は安心材料です。

海外旅行傷害保険

海外旅行傷害保険は本カード会員と家族カード会員で同じ充実した補償内容となっています。

下表は本会員・家族会員共に旅行代金をカード決済した場合の「利用付帯」です。

| 保険種別 | 基本カード会員 | 家族カード会員 |

|---|---|---|

| 傷害死亡/傷害後遺障害保険金 | 1億円(1,000万円) | 1億円(1,000万円) |

| 傷害治療費用保険金 | 1,000万円(1,000万円) | 1,000万円(1,000万円) |

| 疾病治療費用保険金 | 1,000万円(1,000万円) | 1,000万円(1,000万円) |

| 賠償責任保険金 | 5,000万円(5,000万円) | 5,000万円(5,000万円) |

| 救援者費用保険金(保険期間最高) | 1,000万円(1,000万円) | 1,000万円(1,000万円) |

| 携行品損害保険金 | 100万円(100万円) | 100万円(100万円) |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高3万円(ー) | 1回につき最高3万円(ー) |

| 受託手荷物遅延費用 | 1回につき最高3万円(ー) | 1回につき最高3万円(ー) |

| 受託手荷物紛失費用 | 1回につき最高6万円(ー) | 1回につき最高6万円(ー) |

旅行代金をカード決済した場合、傷害死亡・傷害後遺障害保険金は最高1億円、傷害治療費用・疾病治療費用は各1,000万円まで補償されます。

さらに本カード会員の下表の海外旅行保険には自動付帯がありますが、家族カード会員は利用付帯のみとなる点には注意しましょう。

| 保険種別 | 基本カード会員 | 家族カード会員 |

|---|---|---|

| 傷害死亡/傷害後遺障害保険金 | 5,000万円(1,000万円) | ー |

| 傷害治療費用保険金 | 1,000万円(1,000万円) | ー |

| 疾病治療費用保険金 | 1,000万円(1,000万円) | ー |

| 賠償責任保険金 | 5,000万円(5,000万円) | ー |

| 救援者費用保険金(保険期間最高) | 1,000万円(1,000万円) | ー |

| 携行品損害保険金 | 100万円(100万円) | ー |

| 乗継遅延/出航遅延/欠航/搭乗不能費用 | 1回につき最高3万円(ー) | ー |

| 受託手荷物遅延費用 | 1回につき最高3万円(ー) | ー |

| 受託手荷物紛失費用 | 1回につき最高6万円(ー) | ー |

つまり飛行機代やツアー代金などの海外旅行費用を家族カードで決済した場合のみ保険が適用されます。

なお本会員の海外旅行保険は家族特約として同行する家族にも適用されるため、家族全体で手厚い補償を受けることが可能です。

アメックスプラチナ家族カードをもつデメリット2つ

アメックスプラチナの家族カードにはメリットしかないように見えるけど、発行するデメリットもあるの?

家族カードは4枚まで無料で発行でき、豊富な特典を利用できる魅力的なカードですが、利用する前に知っておきたい注意点があります。

以下の2つのデメリットを理解した上で、家族カードの発行を検討しましょう。

①カード利用明細が本カード会員にバレる

家族カードの利用代金は本会員の口座から引き落とされることに加え、利用明細も本会員のアカウントで確認できるしくみのため、家族カードで買い物をした内容は、すべて本カード会員に把握されてしまいます。

例えば、家族に内緒でプレゼントを購入したい場合や、自分だけの趣味にお金を使いたい場合でも、購入した店舗名や金額が本会員に見られてしまいます。

アメックスのオンライン・サービスでは、家族カード会員ごとの利用明細が分かれて表示されるため、誰がいつどこで使ったかが一目瞭然です。

②本カード会員の利用可能枠が減る

家族カードを利用すると、その利用金額分が本カード会員の利用可能枠が消費されてしまいます。

理由は、家族カードには独立した利用枠が設定されるのではなく、本会員の利用可能枠の範囲内で10万円から上限まで自由に設定する形式だからです。

例えば、本会員の利用可能枠が300万円で、家族カードに50万円の枠を設定した場合、家族が30万円使うと本会員が使える金額は220万円に減ります。家族カードを複数枚発行して、それぞれに利用枠を設定すると、本会員が使える金額がさらに圧迫される可能性があります。

高額な支払いを予定している本会員の方は、家族カードの利用枠を適切に管理することが大切です。

アメックスプラチナ家族カードの申込方法

家族カードの申し込みには2つの方法があります。

本カード会員がご自身で手続きを行い、発行されたカードは本カード会員の登録住所に届く仕組みです。

①アメックス・プラチナ本カード会員が申し込む

家族カードの申し込みは、利用を希望する家族本人ではなく、アメックスプラチナの本カード会員が行う必要があります。

すでにアメックスプラチナを持っている場合、アメックス公式アプリから簡単に家族カードの発行が行えます。

家族カード申込みフローの中で、基本カードのセキュリティコードを求められるため、基本カードを手元に用意しておくことをおすすめします。

1.まずアプリへログイン

右下の「メニュー」アイコンをタップし、「家族カード/追加カードのお申し込み」をタップ。

2.「▼家族カードを申し込む」をタップ

その後は、入力フォームへ遷移するので必要事項を入力するだけで完了します。

②本カード会員の登録先住所へ届く

家族カードが発行されると、本カード会員の登録住所宛に郵送されます。

家族カードを利用する予定の方が別の場所に住んでいる場合でも、カードは本カード会員の住所に届くため注意が必要です。

発行までの期間は通常2〜3週間程度とされていますが、審査状況によって前後する可能性があります。

本カード会員がカードを受け取った後、家族カード利用者に直接手渡すか郵送する形になります。

万が一、カードが届かない、または紛失した場合は、速やかにアメリカン・エキスプレスのカスタマーサービスに連絡して再発行の手続きを行いましょう。

アメックスプラチナ家族カードのよくある質問

家族カードは何枚まで無料で発行できる?

アメックスプラチナの家族カードは4枚まで完全無料で発行できます。

5枚目以降は 13,200円(税込)/枚で発行可能です。

本カード会員と合わせると最大5枚のプラチナカードを持てることになり、1枚あたりの年会費は33,000円という計算です。

これはアメックスゴールドプリファードとほぼ同額の負担で、プラチナカードの豪華な特典を家族全員で利用できる仕組みとなっています。

5枚目以降の家族カード発行を希望する場合は、コールセンターへ問い合わせが必要です。

家族でカードを活用することで、ポイントも効率的に集約でき、年会費の費用対効果を最大限に高められるでしょう。

獲得したポイントは家族カードにもつく?

家族カードで獲得したポイントは、家族カード会員ではなく本カード会員のアカウントに自動的に合算されます。

つまり、家族カードで決済した分のポイントも本会員のメンバーシップ・リワードに集約される仕組みです。

これにより、家族全員のカード利用でポイントが効率よく貯まり、ポイントの分散や失効のリスクを防げます。

貯まったポイントはマイルへの交換や商品との交換など、本会員が自由に利用可能です。

家族カードを積極的に活用すれば、予想以上に早く大きなポイントが貯まり、家族旅行の資金にも充てられます。

家族カードで空港ラウンジは無料で利用できる?

家族カード会員も本会員と同じように、国内外の提携空港ラウンジを無料で利用できます。

しかも、家族カード会員本人に加えて同伴者1名も無料となるため、家族2名で旅行する際にも両方が無料でラウンジを利用可能です。本会員と家族カード会員を合わせれば、最大4名まで無料でラウンジアクセスができる計算になります。

そして、搭乗前の待ち時間を快適に過ごせるだけでなく、センチュリオンラウンジなどの上質なラウンジも利用対象となるため、旅行の満足度が大きく向上します。家族旅行が多い方には特に価値のある特典です。

家族カードはプライオリティパスが無料で使える?

はい、家族カード会員もプライオリティパスが付帯できます。

家族カード会員でも通常年会費469ドル(≒約7万円)必要なプライオリティパスも無料で発行・利用できるため、空港で受けられる恩恵は絶大です。

プレステージ会員は通常年会費469ドルが必要な最上位ランクで、世界1,200ヵ所以上の空港ラウンジを回数無制限で利用可能です。

さらに、家族カード会員本人に加えて同伴者1名も無料となります。つまり、本会員と家族カード会員を合わせれば、最大10枚のプライオリティパスを発行でき、家族全員が世界中の空港で快適に過ごせます。

海外旅行や出張の機会が多いご家族なら、この特典だけでも家族カードを持つ価値は十分にあるでしょう。

ホテル・メンバーシップに登録できる?

家族カード会員も、マリオット ボンヴォイ、ヒルトン・オナーズ、クラブ・カールソンの3つのホテルグループで上級会員資格(ゴールド相当)に無条件で登録できます。

ただし、プリンスホテルズ&リゾーツのプラチナ会員資格は本会員限定となるため注意が必要です。

アメックスプラチナの本会員は、以下すべてのホテルブランドへのメンバーシップ登録が可能です。

通常は年間数十泊の宿泊実績が必要なステータスを、カードを持つだけで獲得できるのは大きなメリットです。

部屋のアップグレードや朝食無料、レイトチェックアウトなどの特典を家族カード会員も利用できます。各ホテルグループのサイトから家族カード会員自身で登録手続きを行いましょう。

家族カード素材はメタル製?

アメックスプラチナの家族カードの素材は、本会員カードと異なりプラスチック製となります。

アメックスプラチナの本会員カードは高級感のあるメタル(金属)製ですが、家族カードは従来通りのプラスチック製での発行です。

これは家族カードの共通仕様であり、デザインや機能面では本会員カードとほとんど変わりありません。

むしろ、メタルカードは一部の決済端末で読み取りエラーが起こる可能性もあるため、プラスチック製の方が実用性は高いともいえます。

家族カード5枚目を発行したい場合は?

アメックスプラチナの家族カードは原則4枚までが無料発行の上限となっています。

5枚目以降の家族カード発行を希望しアメックス公式サイトマイページや公式アプリからの申込が行えないときは、以下アメックスプラチナ・コンシェルジュ・デスクへ問い合わせをしてみましょう。

- 0120-376107

(通話料無料/24時間/年中無休) - 81-3-6625-9666

(海外からの場合)

まとめ

アメックスプラチナの家族カードは4枚まで無料で発行でき、本会員とほぼ同等の豪華な特典を利用できる魅力的なカードです。

プライオリティ・パス、ホテル上級会員資格、コンシェルジュサービスといった充実した特典を家族全員で活用すれば、実質的な年会費負担を大きく抑えられます。

利用明細が本会員に共有される点や、利用枠が本会員と共有される点には注意が必要ですが、家族でアメックスプラチナの特典を最大限活用したい方にとっては発行しておいて損のないカードといえるでしょう。

特に旅行や外食の機会が多いご家庭なら、家族カードの発行を検討する価値は十分にあります。